Ginmon Jahresbericht 2021

Das Jahr 2021 wurde zu Beginn als ein “Jahr der Hoffnung” bezeichnet. Neue Impfstoffe gegen COVID-19 sollten uns etwas Normalität zurückgeben, ein neuer US-Präsident sollte Stabilität in eine verunsicherte Welt bringen und eine grüne Regierungsbeteiligung in Deutschland sollte die Klimawende herbeiführen. Während einige dieser Hoffnungen wohl enttäuscht wurden, konnten die Kapitalmärkte die Erwartungen mehr als erfüllen. Im Verlauf des Jahres erreichten die großen Indizes Höchststand um Höchststand, der S&P 500 schaffte sogar insgesamt 70 an der Zahl. Getreu dem Motto “Auch schlechte Nachrichten sind gute Nachrichten” hatte der Kapitalmarkt für jedes Problem die passende Antwort. In unseren Jahresbericht haben wir uns die relevantesten Themen aus dem Jahr 2021 noch einmal genauer angeschaut.

Probleme bei den Lieferketten

In den letzten Jahrzehnten war es für uns selbstverständlich, dass jegliche Nachfrage, wie durch eine unsichtbare Hand gelenkt, sofort mit dem passenden Angebot gestillt wird. In 2021 haben wir jedoch lernen müssen, dass diese unsichtbare Hand nur dann funktionieren kann, wenn Fabriken in Asien uneingeschränkt produzieren und Schiffe die Waren auf der ganzen Welt verteilen können. Wenn diese Zahnräder nicht ineinander greifen, kann es dazu kommen, dass man auf ein Fahrrad oder einen Kühlschrank gut und gerne mehrere Monate warten muss. Das im Suezkanal stecken gebliebene Frachtschiff Evergiven war hier nur die Spitze des Eisbergs.

In einer globalisierten und auf “Just-in-Time” getrimmten Welt ist es essentiell, dass für die Produktion benötigte Rohstoffe und Zwischenerzeugnisse auch zur richtigen Zeit am richtigen Ort sind. Covid-19 und die dazugehörigen Lockdowns haben diesem System einen Strich durch die Rechnung gemacht, denn geschlossene Fabriken und ankernde Schiffe können nicht für den benötigten Nachschub sorgen. Deutschland importiert jährlich Waren im Wert von über einer Billionen Euro und ist damit besonders stark von den globalen Lieferketten abhängig, was sich auch bei den Einzelhändlern bemerkbar gemacht hat.

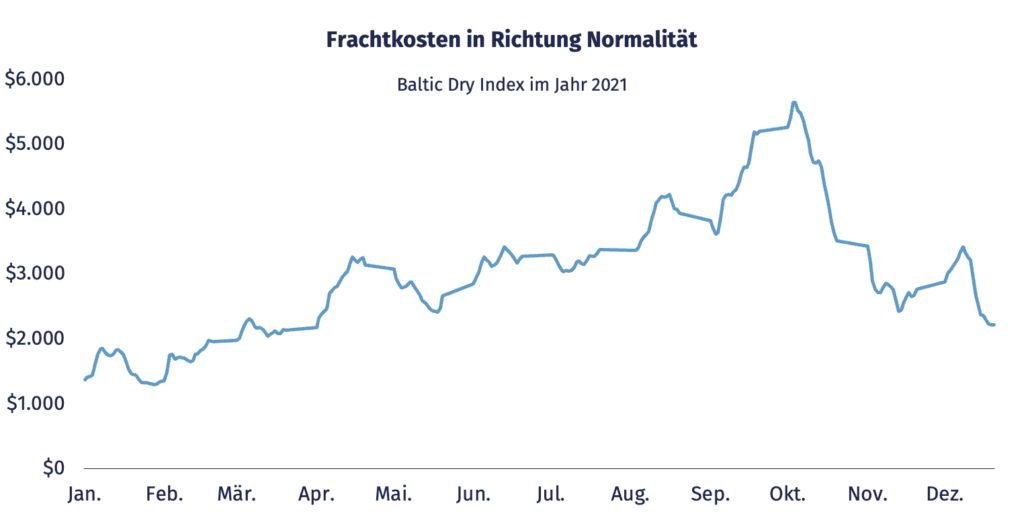

Bei diesen Zahlen stellt sich natürlich die Frage, wie sich die Lieferketten in 2022 entwickeln werden und ob bereits Licht am Ende des Tunnels zu sehen ist? Betrachtet man den Baltic Dry Index kann man durchaus hoffnungsvoll sein, dass das bestellte Fahrrad in den nächsten Wochen beim Händler des Vertrauens zur Abholung bereit ist. Der Index gibt die Preisentwicklung für die Verschiffung von Rohstoffen an. Die stark fallenden Preisen in den letzten zwei Monaten sind ein Anzeichen dafür, dass das Angebot von Verschiffungen wieder zugenommen hat. Dies kann daher als positiver Indikator gewertet werden, dass es in 2022 wieder einfacher werden sollte, Waren von A nach B zu liefern.

Quelle: Ginmon, Bloomberg, Baltic Dry Index: 10.01.2022

Inflation rückt in den Fokus

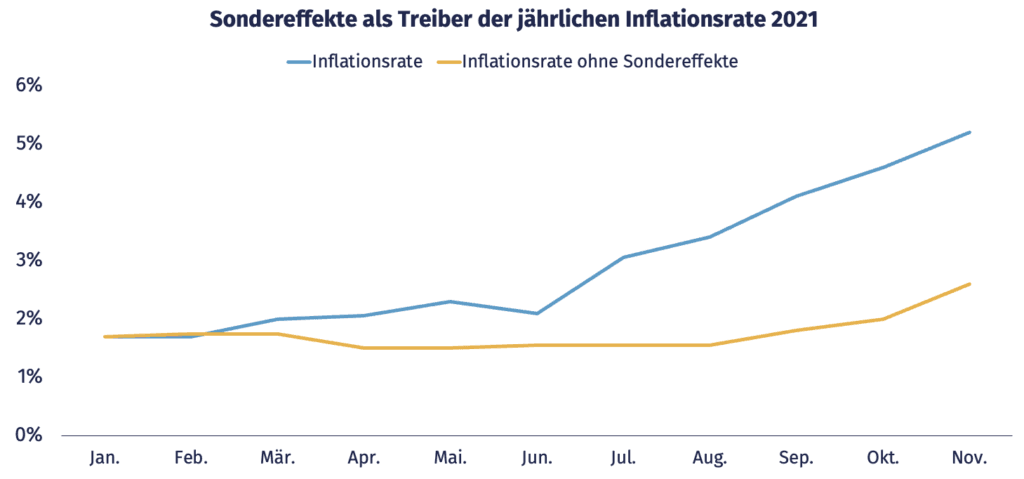

Das Jahr 2021 wird auch aufgrund der Rückkehr der Inflation in Erinnerung bleiben. Waren die vergangenen Jahre vor allem von Sorgen über Deflation geprägt, sind die Verbraucherpreise in Europa und den USA im letzten Jahr stark gestiegen. Während in Deutschland die Inflationsrate im Dezember bei 5,3 Prozent lag und damit ein neues 30-Jahres-Hoch erreichte, stiegen die Preise in den USA um 6,8 %. Dies hat eine Debatte darüber ausgelöst, aus welchen Gründen die Inflation so stark gestiegen ist und ob dies von Dauer sein wird. Vor allem Befürworter der ultralockeren Geldpolitik argumentieren, dass die Inflationsrate auf Sondereffekte zurückzuführen ist. Diese Effekte begründen sich vor allem daraus, dass vor einem Jahr viele Preise stark zurückgegangen sind, sich das Angebot durch Lieferkettenprobleme verknappt hat und die Rohstoffpreise gestiegen sind. In Deutschland spielt zusätzlich die 2020 abgesenkte Mehrwertsteuer eine Rolle. Laut Europäischer Zentralbank seien 3,4 Prozentpunkte des Inflationsanstiegs auf Sondereffekte zurückzuführen.

Quelle: Ginmon, Europäische Zentralbank: 10.01.2022

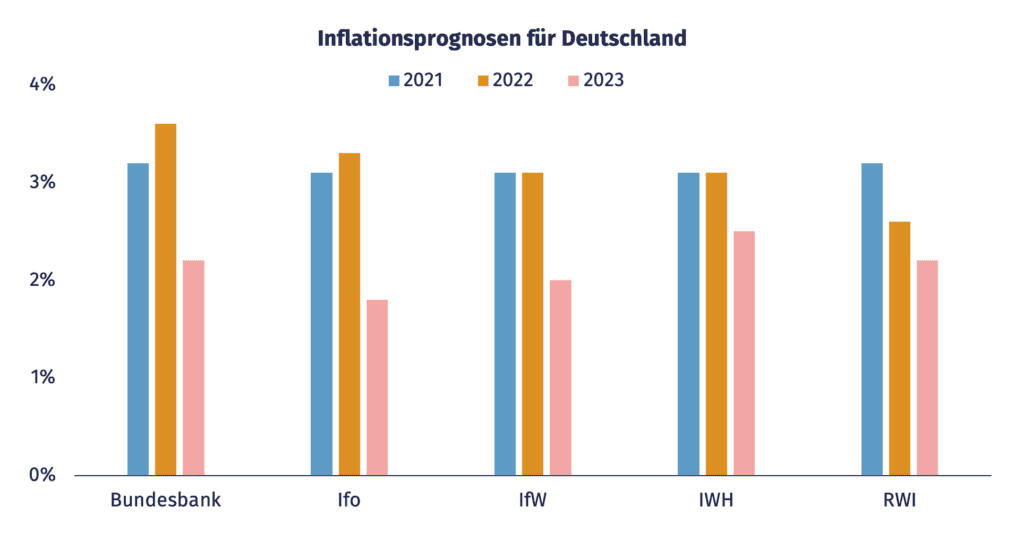

Kritiker befürchten allerdings, dass es in den nächsten Jahren zu einer andauernden Inflation kommen könnte. Die entscheidende Frage ist nun, inwiefern sich die gestiegenen Energiepreise auch auf andere Branchen ausweiten und eine langandauernde Teuerungspirale auslösen könnten. Die Deutsche Bundesbank und die führenden Wirtschaftsforschungsinstitute in Deutschland gehen allerdings nicht davon aus, dass die hohen Inflationsraten lange Bestand haben werden. So prognostizieren alle Institute bereits für das Jahr 2023 Inflationsraten um die 2 %, welche dem angestrebten Ziel der EZB gerecht werden würden.

Quelle: Ginmon, Deutsche Bundesbank, Ifo Institut, IfW Institut, IWH, RWI: 10.01.2022

China, Regulatorik und ein wankender Immobiliensektor

Politisch wie ökonomisch ist China im letzten Jahrzehnt zu einer der weltweit wichtigsten Nationen aufgestiegen. Dies hat zur Folge, dass der internationale Kapitalmarkt besonders sensibel auf Nachrichten aus dem Reich der Mitte reagiert. Staatspräsident Xi Jinping verfolgt seit einiger Zeit eine politische Agenda, in welcher der sozialistische Gedanke eines “Gemeinsamen Wohlstands” oberste Priorität hat. Da die Ungleichheit in China in den letzten Jahren stark angestiegen ist, greift die Regierung immer häufiger in die Wirtschaft ein. Diese härtere regulatorische Gangart machte sich besonders im letzten Jahr bemerkbar. Den verstärkten Regulierungsansatz, den Xi verfolgt, bekamen gleich mehrere Branchen zu spüren, sei es der Technologie-, Bildungs- oder Immobiliensektor.

Internationale Investoren reagierten verunsichert auf den massiven Anstieg der staatlichen Eingriffe. Aufgeschreckt wurden Anleger bereits im Sommer durch das verhängte Gewinnverbot für Online-Lernplattformen. Dieser Vorfall hat viele Investoren daran erinnert, dass in China Rechtssicherheit und unternehmerische Freiheit anders definiert werden als in den USA oder Europa. Unter dem Leitsatz “Wohnen ist zum Leben, nicht zum Spekulieren” wurde auch der Immobiliensektor an die Kandare genommen. Strengere Verschuldungsregeln brachten 2021 in erster Linie den Immobilienkonzern China Evergrande in Bedrängnis, was Ende des Jahres für einige Schockmomente an den Märkten sorgte. Denn die Evergrande Group ist nicht nur der zweitgrößte Immobilienentwickler Chinas, sondern auch das meistverschuldete Unternehmen der Welt. Einige Marktbeobachter befürchteten gar das nächste Lehman Brothers. Die Katastrophe blieb jedoch aus, Ende 2021 existiert Evergrande nach wie vor und auch eine Welt-Finanzkrise ist nicht eingetreten. Warum diese auch nicht zu erwarten war, haben wir bereits in unserem Marktkommentar im Oktober genauer erläutert.

Nichtsdestotrotz lohnt es sich, den Immobilienmarkt in China weiter im Auge zu behalten. Experteneinschätzungen zufolge benötigt die Branche im Januar mindestens 197 Milliarden Dollar, um fälligen Zahlungsverpflichtungen nachkommen zu können. Sinkende Preise von Wohnimmobilien dürften wohl auch im nächsten Jahr kommerzielle und private Anbieter belasten. Es bleibt abzuwarten, wie die chinesische Führung hier eingreift und ob sie den Markt wieder stabilisieren kann.

Entwicklung der Ginmon-Portfolios: Ein gelungenes Jahr

Betrachtet man die Nachrichtenlage in 2021, könnte man zu dem Schluss kommen, dass der Kapitalmarkt massiv gelitten haben muss. Doch Fehlanzeige – der Kapitalmarkt hat trotz aller Krisen und Spannungen ein gelungenes Jahr hinter sich. Wie genau haben sich also die Ginmon-Portfolios in diesem Jahr entwickelt und wo stehen wir aktuell?

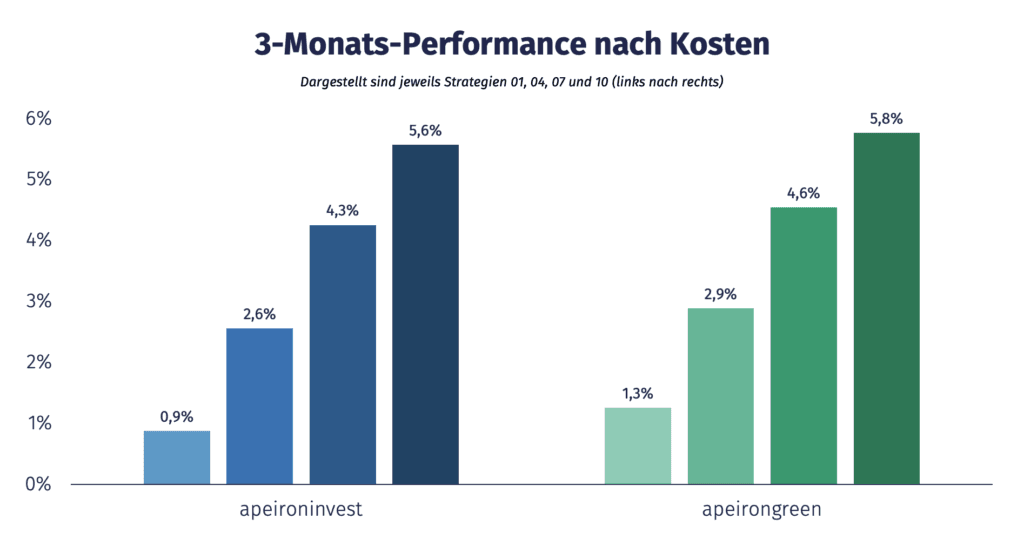

Nach einem etwas ruhigerem dritten Quartal profitierte das vierte Quartal wieder einmal von der Jahresend-Rally. Die Entdeckung einer neuen COVID-19 Variante verunsicherte die Märkte nur kurz und gilt mittlerweile ob einer niedrigen Sterblichkeitsrate sogar als Hoffnungsträger. Auch wachsende geopolitische Spannungen konnten die Märkte nicht beirren. Die Rohstoffpreise und Immobilienpreise sind weiter im Aufwind, was die Inflation weiter antreibt und sich zu einem sich selbstverstärkenden Prozess entwickelt. In diesem Marktumfeld konnten sich sämtliche Ginmon-Portfolios, ob nachhaltig oder konventionell, positiv entwickeln. In der Grafik sind die vier Risikoabstufungen 1, 4, 7 und 10 unserer beiden Anlagestrategien im Vergleich dargestellt. Unser apeirongreen-Portfolio 10 kann mit einem Zuwachs von ca. 5,8 % die beste Rendite in diesem Quartal aufweisen.

Quelle: Ginmon; Stand: 31.12.2021

Am Ende des Jahres stehen für alle Strategien wirklich zufriedenstellende Wertentwicklungen zur Buche. Durch die starke Entwicklung der Aktienmärkte haben die offensiven Strategien überdurchschnittliche Renditen erzielt. Gleichwohl, konnten auch die konservativen Anlagen sehr gute Renditen erzielen.

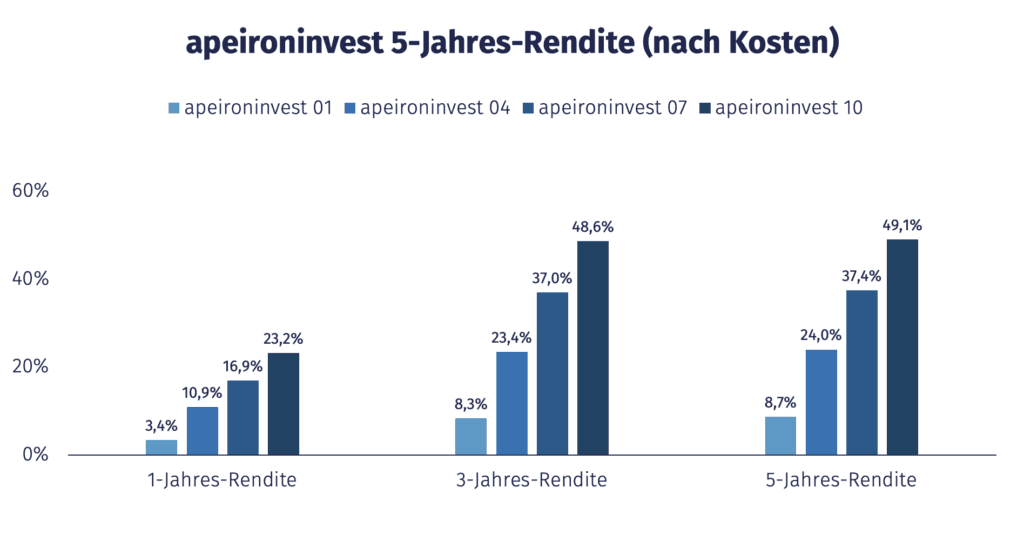

Blicken wir auf die Rendite der vergangenen ein, drei und fünf Jahre, so zeichnet sich ebenfalls ein sehr positives Bild ab. Unsere apeirongreen-Strategien werden erst mit Abschluss des ersten Quartals 2022 ihr einjähriges Bestehen feiern, daher wird in der kommenden Abbildung lediglich apeironinvest betrachtet. Kunden, die vor 3 Jahren in apeironinvest 10 investiert haben, konnten einen Wertzuwachs von fast 50 % erzielen. Sehr erfreulich ist auch, dass sich die risikoarmen Strategien wie apeironinvest 1 sehr positiv entwickelt haben und so einen echten Inflationsausgleich darstellten.

Quelle: Ginmon; Stand: 31.12.2021

Welche Treiber waren für die Portfolio-Entwicklungen verantwortlich?

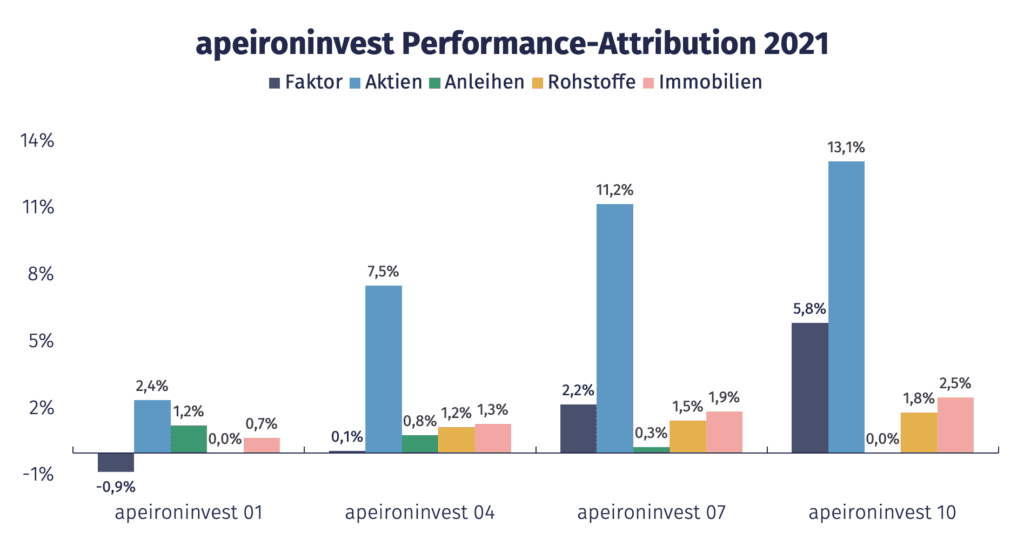

Über das gesamte Jahr hinweg waren – wenig überraschend – Aktien die stärksten Werttreiber in den Ginmon-Portfolios. Darüber hinaus konnten die klassischen invest-Strategien auch von der Entwicklung an den Rohstoffmärkten profitieren. Vor allem in den offensiven Strategien konnten auch Faktoren einen sehr wichtigen Renditebeitrag leisten. Hier zeigt sich wieder, dass die gezielte Investition in kleinere Unternehmen und Value-Aktien sehr attraktiv ist und die Möglichkeit von Überrenditen bietet. Ihre Eigenschaft als Inflationsschutz konnten auch Immobilien im vergangenen Jahr voll ausspielen und bis zu 2,5% zur Portfoliorendite beitragen.

Quelle: Ginmon; Stand: 31.12.2021

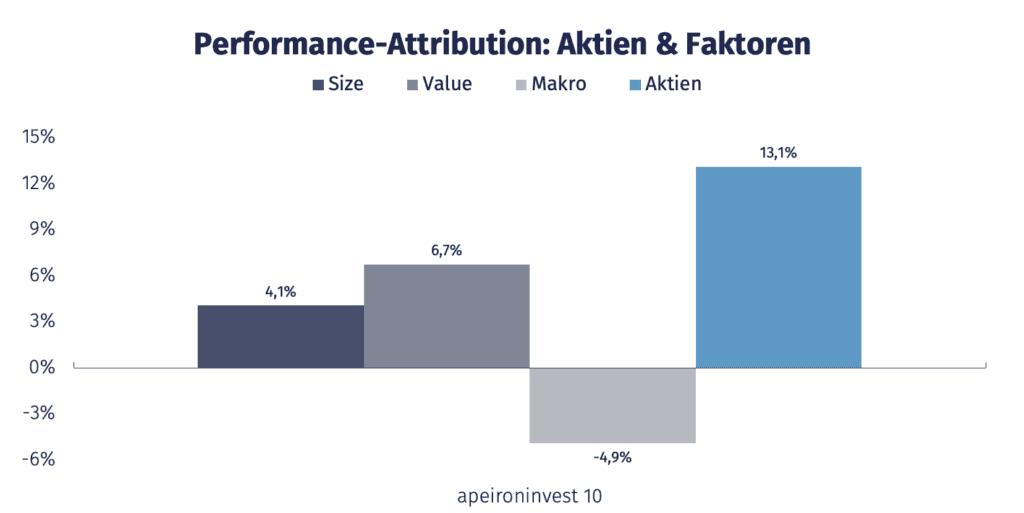

Schauen wir uns die Entwicklung der Faktoren für das Jahr 2021 etwas genauer an. Hier fällt auf, dass der Makro-Faktor vergleichsweise schlecht dasteht. Die Erklärung dafür ist recht einfach, denn Ginmon gewichtet Regionen nach ihrem Anteil am weltweiten Bruttoinlandsprodukt, wohingegen die meisten Vergleichsindizes wie der MSCI World nach Marktkapitalisierung gewichten. Im Endeffekt bedeutet das, dass Ginmon einen global ausbalancierten Ansatz nutzt, wohingegen eine Gewichtung nach Marktkapitalisierung zu einer Übergewichtung von US-Aktien führt. Eine Gewichtung anhand des weltweiten Bruttoinlandsprodukts führt dazu, dass die Ginmon-Portfolios ein größeres Gewicht in Schwellenländern haben. Diese haben im vergangenen Jahr größere Abverkäufe hinnehmen müssen.

Quelle: Ginmon; Stand: 31.12.2021

Dies liegt vor allem an der schlechten Performance des chinesischen Aktienmarkts. Verschärfte regulatorische Eingriffe, der potenzielle Zusammenbruch von Evergrande und Wachstumssorgen haben internationale Investoren abgeschreckt, wodurch der Hong Konger Hang Seng Index in 2021 um über 14 % gefallen ist. Dies hat zur Folge, dass der Makro-Faktor in diesem Jahr das schwächste Glied unter den Bestandteilen der Aktien ist. Gleichwohl konnten die gegenüber dem MSCI World deutlich besser diversifizierten Ginmon-Portfolios eine ebenfalls sehr hohe Rendite erzielen, ohne dabei einen einzelnen Markt stark übergewichten zu müssen.

Unternehmensentwicklung

Das Jahr 2021 war für Ginmon überaus erfolgreich. So haben wir in diesem Jahr gleich zwei wichtige Meilensteine erreicht, die uns sehr stolz machen: zum ersten Mal verwalten wir mehr als 250 Millionen Euro von über 10.000 Kunden. Mit einer durchschnittlichen Bewertung von 4,8 von 5 Sternen sind wir zudem der bestbewertete digitale Vermögensverwalter in Deutschland. Für das große Vertrauen in diesem Jahr sind wir allen unseren Kunden unglaublich dankbar.

Auch im Jahr 2021 haben wir stetig an der Weiterentwicklung von Ginmon gearbeitet und dabei viele der meistgenannten Kundenwünsche umgesetzt. Pünktlich zum Frühlingsanfang haben wir mit apeirongreen nachhaltige Anlagestrategien in unser Produktangebot aufgenommen. Dabei setzen wir auf den strengsten Nachhaltigkeitsansatz am deutschen Markt und ermöglichen es unseren Kunden somit, aktiv und direkt ESG-Projekte auf der ganzen Welt zu unterstützen. In einem Jahr, in dem sich in Deutschland mehrere Vermögensverwalter und Fondsgesellschaften dem Vorwurf des “Greenwashing” ausgesetzt sahen, ist es uns umso wichtiger, keine Kompromisse bei der Nachhaltigkeit zu machen.

Seit dem vierten Quartal bieten wir unseren Kunden zudem noch zwei neue Anlage-Produkte: das VL-Konto und das Sparkonto. Mit dem Sparkonto bieten wir nun auch eine Alternative zum Tagesgeldkonto oder Sparbuch an. Das Sparkonto kombiniert die Vorteile von Tagesgeldkonten wie hohe Sicherheit und hohe Flexibilität mit denen einer Kapitalmarktanlage wie eine relativ attraktive Rendite. Diese liegt nämlich, im Gegensatz zu Tages- und Festgeldern, mittelfristig über der erwarteten Inflationsrate von 2 %.

Das VL-Konto ermöglicht Ginmon-Kunden, Vermögenswirksame Leistungen renditeorientiert am Kapitalmarkt anzulegen. Anders als vergleichbare Produkte verfolgt unser VL-Konto eine sehr renditeorientierte Strategie. Langfristig kann so eine Rendite von bis zu 6,7 % p.a. nach Kosten erwartet werden. Ein weiterer Vorteil des Ginmon VL-Kontos ist, dass der angelegte Betrag nicht erst nach einer Sperrfrist von sieben Jahren ausgezahlt werden kann wie bei anderen Anbietern.

Neben der Produktpalette haben wir in diesem Jahr auch unsere Serviceleistungen erweitert. Bereits Anfang des Jahres wurden kostenfreie und unverbindliche Depotchecks zu den Serviceleistungen von Ginmon hinzugefügt. Damit haben Kunden und Nicht-Kunden die Möglichkeit, sich eine transparente und professionelle Analyse ihrer extern verwalteten Depots ab 50.000 € einzuholen. Als zusätzliche und häufig nachgefragte Funktion haben wir zudem die Einzahlung per Depotübertrag eingeführt. Wenn Kunden Bestände aus externen Depots nutzen wollen, um den Anlagebetrag bei Ginmon aufzustocken, ist dies nun digital und papierlos möglich.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.