Quartalsbericht Q3/2018: Das Rendite-Ergebnis aus dem Sommer

Einer der heißesten Sommer seit vielen Jahren ist pünktlich zum Ende des dritten Quartals vorbei. Ähnlich schönes Wetter gab es auch an den Kapitalmärkten von dem die Ginmon Portfolios profitieren konnten.

Worum geht’s?

Während sich die wirtschaftliche Situation in den USA äußerst positiv entwickelte, gerieten die Märkte in einigen Schwellenländern aufgrund einer sich zuspitzenden Währungskrise weiter unter Druck.

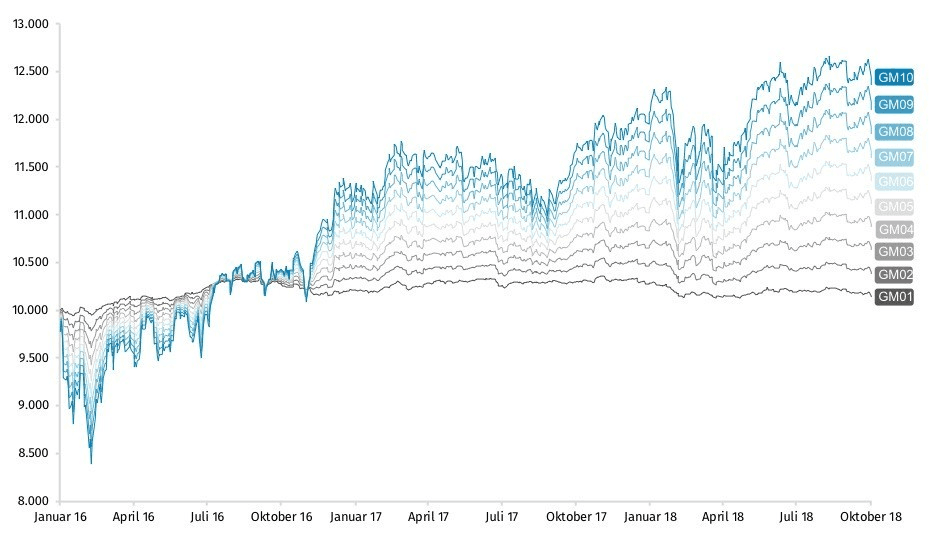

Die Ginmon-Portfolios ließen sich im dritten Quartal hiervon nicht beirren und konnten eine Performance zwischen -0,11% und 3,30% (vor Kosten) erreichen.

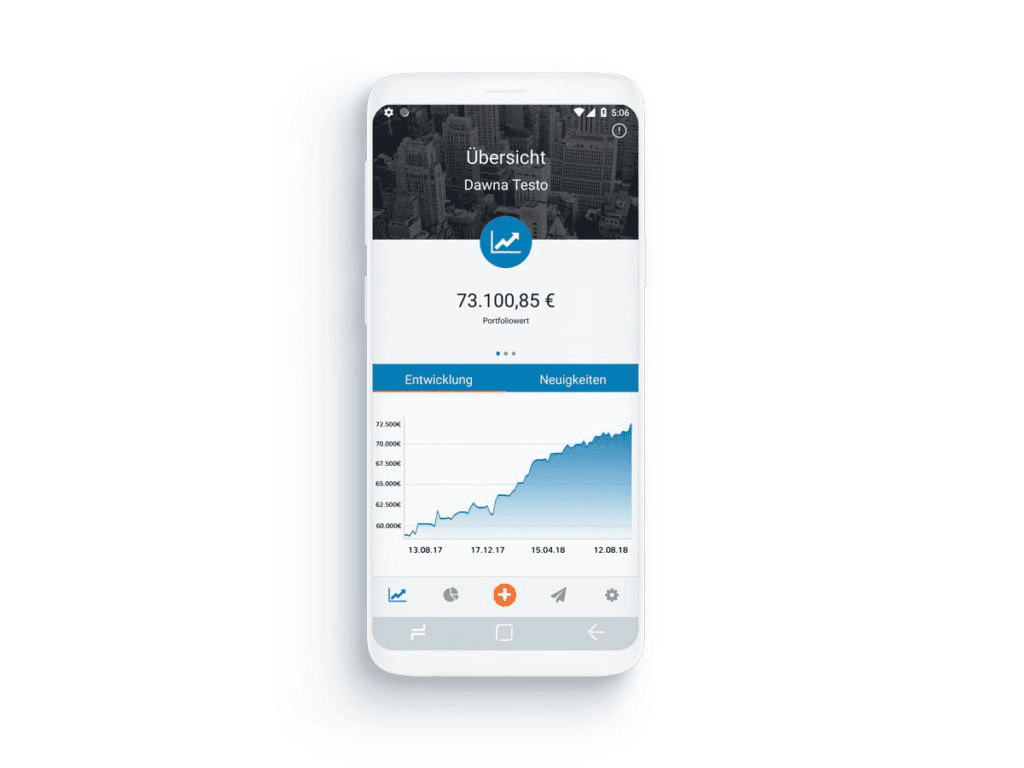

Seit diesem August ist die Ginmon-App auch für Android-Smartphones verfügbar.

Kapitalmarktentwicklung im dritten Quartal 2018

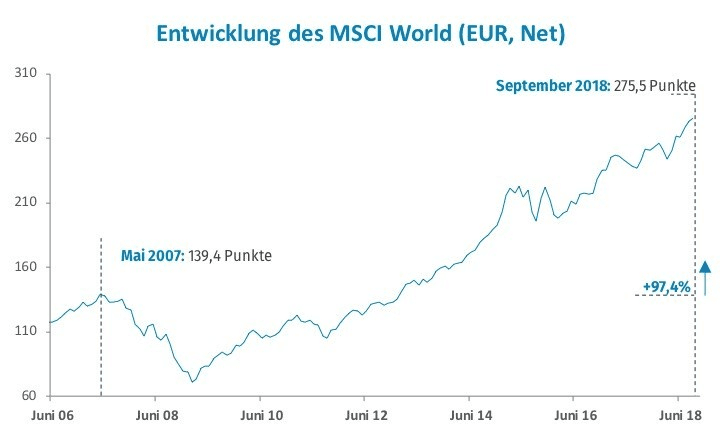

Die Insolvenz der US-amerikanischen Investmentbank Lehman Brothers war im Jahr 2008 der Auslöser für eine weltweite Finanzkrise. Der bis heute größte Insolvenzfall der amerikanischen Geschichte ist vielen noch so lebhaft im Gedächtnis als wäre es erst kürzlich gewesen, obwohl mittlerweile schon ein ganzes Jahrzehnt vergangen ist. Nach einer zunächst schwierigen Phase hat sich die Weltwirtschaft wieder hervorragend erholt. Dies verdeutlicht, wie selbst eine so imposante Krise für einen langfristig orientierten Investor nur kurzfristige Auswirkungen hat.

Um beispielsweise eine Investition eines deutschen Anlegers in den weltweiten Aktienmarkt zu illustrieren, empfiehlt es sich, die Entwicklung des MSCI World-Index (in Euro) zu betrachten. Da dieser Index die Entwicklung von über 1.600 Aktien aus 23 Industrieländern widerspiegelt, ist dieser ein sehr gutes Abbild der weltwirtschaftlichen Entwicklung. In Euro denominiert betrug der Höchststand zum jeweiligen Monatsende kurz vor Beginn der Krise im Mai 2007 ca. 139 Punkte.

Im Jahr 2013 setzte der Index wieder zu einem rasanten Aufwärtstrend an, der bis heute anhält. Hätte ein hypothetischer Anleger am Höchststand kurz vor Einbruch der Krise investiert, so hätte er bis zum September 2018 seinen Portfoliowert trotzdem fast verdoppelt – trotz einem denkbar schlechten Einstiegszeitpunkt.

Im vergangenen Quartal war der wesentliche Treiber des MSCI World die US-amerikanische Wirtschaft, welche sich unverändert in einer stabilen Wachstumsphase befindet. Durch eine anhaltend positive Konjunktur mit gestiegenen privaten Konsumausgaben und stark erhöhten Exporten wuchs das Bruttoinlandsprodukt annualisiert um 4,2% im dritten Quartal.

Die positive Entwicklung wurde ebenfalls am Kapitalmarkt sichtbar, wo der Leitindex Dow Jones um ganze 4,8% anstieg und Mitte September mit 26.828 Punkten gar ein neues Allzeithoch markierte. Da jedoch bereits am 6. November in den USA Halbzeitwahlen anstehen, bleibt der Blick auf die US-amerikanischen Kapitalmärkte im vierten Quartal besonders spannend.

Auch die deutsche Wirtschaft befindet sich in einem sehr guten Zustand. So ist beispielsweise die Arbeitslosenquote in Deutschland im August auf ca. 5,2% gesunken, dem niedrigsten Wert für diesen Monat seit dem Jahr 1991. Nach einem kräftigen Wachstum im Frühjahr ist sie jedoch eher durchwachsen ins Sommerquartal gestartet. Ein maßgeblicher Einflussfaktor war hier die Automobilbranche. Nach einem kurzzeitigen Stand von über 13.000 Punkten im zweiten Quartal ist der deutsche Leitindex DAX infolgedessen zwischenzeitlich auf unter 12.000 Punkte abgerutscht, erholte sich seitdem jedoch wieder leicht.

Auf europäischer Ebene jedoch schienen sich die Kapitalmärkte eher seitwärts zu bewegen. Der EURO STOXX 50-Index beendete das dritte Quartal nahezu unverändert mit einem leichten Plus von 0,1%. Die nach wie vor anhaltenden Brexit-Verhandlungen zwischen der EU und Großbritannien sorgten hier erneut für Spannungen an den Märkten. Da Premierministerin May vom britischen Unterhaus lediglich bis Ende November über ein Mandat verfügt, mit der EU weiter über einen geordneten Austritt Großbritanniens aus der EU zu verhandeln, ist eine rechtzeitige, umfangreiche Übereinkunft schon jetzt fraglich.

Neben einer etwas durchwachsenen Stimmung in Europa sind derzeit insbesondere die Emerging Markets als Sorgenkind zu nennen. Aufgrund des Verfalls der jeweiligen Lokalwährungen gegenüber dem US-Dollar haben einige Länder derzeit mit einer erheblich steigenden Auslandsverschuldung zu kämpfen. Da sich Unternehmen und Finanzinstitutionen vieler Entwicklungsländer über die letzten Jahre hinweg immer stärker in US-Dollar verschuldeten, sind genau diese ausstehenden Zahlungen im Jahresverlauf stark angestiegen. Besonders stark betroffen hiervon ist die Türkische Lira, welche sich zum US-Dollar im dritten Quartal um ca. 32% verbilligte sowie der Argentinische Peso, welcher um 43% gegenüber dem US-Dollar abwertete. Als Brandherde sind derzeit neben der Türkei und Argentinien auch Brasilien, Südafrika und Dauerpatient Venezuela anzuführen. Wenig verwunderlich ist es daher, dass sich der MSCI Emerging Markets-Index nach Verlusten im Vorquartal kaum vom Fleck bewegte und mit einem leichten Minus von 0,6% gegenüber dem Vorquartal notierte.

Bereits zu Beginn des gerade begonnenen vierten Quartals demonstrierten uns jedoch die weltweiten Kapitalmärkte mit einer kleinen Korrektur erneut, wie wichtig – aber auch wie schwer es mitunter ist, bei kurzfristigen Schwankungen die Füße still zu halten und seiner Anlagestrategie treu zu bleiben. Zwar verlor beispielsweise der MSCI World innerhalb von lediglich acht Tagen ca. 6,5% an Wert. In der vorherigen Analyse des MSCI World wird jedoch eindrucksvoll klar, dass sich ein langfristig orientierter Anleger um kurzfristige Schwankungen keine Sorgen zu machen braucht.

Die Entwicklung der Ginmon-Portfolios

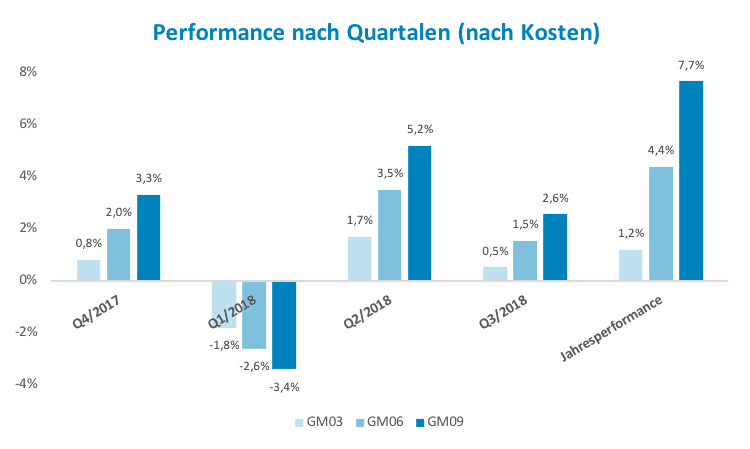

Beeinflusst durch die positive Entwicklung in den USA konnten die Ginmon-Portfolios, trotz der durchwachsenen Entwicklung in Europa und in den Emerging Markets, im dritten Quartal des Jahres überwiegend positiv abschließen. So konnten unsere Portfolios in den vergangenen drei Monaten bis zu 2,6% (nach Kosten) erzielen. Auf Jahressicht können unsere Portfolios nunmehr mit einer rollierenden 12-Monats-Performance zwischen – 1,1% und 8,8% (nach Kosten) aufwarten. Zwar konnten diejenigen Portfolios mit einer höheren Risikoklasse besonders von der erfreulichen Kapitalmarktentwicklung in den USA profitieren, eher risikoärmere Portfolios jedoch litten eher unter einer durchwachsenen Entwicklung der europäischen Anleihemärkte.

Unternehmensentwicklung

Nachdem wir Ihnen im zweiten Quartal eine neue und verbesserte Version von Apeironselect, Kernbestandteil unserer Portfoliotechnologie Apeiron®, präsentieren durften, konnten wir im dritten Quartal unsere lang ersehnte Android-App veröffentlichen.

Außerdem konnten wir unsere Position als Technologieführer im deutschen Markt für digitale Vermögensverwaltung mit den Ergebnissen von Deutschlands einzigem Echtgeldtest von brokervergleich.de deutlich unterstreichen. Die Performance unserer Portfolios ist sowohl auf 6-Monats-, 1-Jahres-, als auch auf 2-Jahres-Perspektive führend. Zum Echtgeldtest.

Als einziger digitaler Vermögensverwalter schafften wir es außerdem, den Referenzindex auch über die lange Frist zu schlagen.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.