Quartalsbericht Q1/2024: Realität trifft auf Erwartungen

Das erste Quartal 2024 verlief für viele Anlegerinnen und Anleger überraschend. Anfang des Jahres bestand weitgehend Einigkeit darüber, dass sowohl die Europäische Zentralbank (EZB) als auch die US-Notenbank (Fed) sehr bald ihren Zinssenkungszyklus beginnen würden. Doch die Realität zeichnete ein anderes Bild. Die Zentralbanken hielten an ihrem Zinsniveau fest und äußerten sich eher zurückhaltend, was baldige Senkungen anbelangt. Die ursprüngliche Erwartung an Zinssenkungen wurde revidiert: Die Zahl der für 2024 erwarteten Zinssenkungen in den USA sank von sechs bis sieben auf nur noch drei. Das Bild in der Eurozone war gemischter, wobei Deutschland Anzeichen einer technischen Rezession zeigte.

8 Min. zum Lesen

Rückblick Q1 2024: Realität trifft auf Erwartungen

Trotz der Zurückhaltung der Zentralbanken zeigten die robusten Wirtschaftsdaten im ersten Quartal 2024 positive Zeichen, die Anlegerinnen und Anleger in Frühlingsstimmung versetzten und wieder einmal bestätigen, wie wichtig es ist, dauerhaft im Kapitalmarkt investiert zu sein.

Die US-Aktienmärkte erreichten neue Rekorde, angetrieben von einer Handvoll Tech-Unternehmen, insbesondere Nvidia, das mit seinen Rekordgewinnen eine Rallye auslöste. Aber auch europäische Aktien und der DAX überraschten positiv, vorwiegend im Bereich der Mega-Caps.

Aber auch geopolitische Spannungen trugen weiterhin zur Unsicherheit an den Märkten bei. Anhaltende Handelsstreitigkeiten und regionale Konflikte beeinflussten das Anlegervertrauen.

Die Erwartung einer Rezession auf beiden Seiten des Atlantiks ist zwar gesunken, doch die makroökonomische Situation bleibt komplex. Wird der Trend der Aktienmärkte anhalten? Und wie werden sich die Zentralbanken in den kommenden Quartalen verhalten?

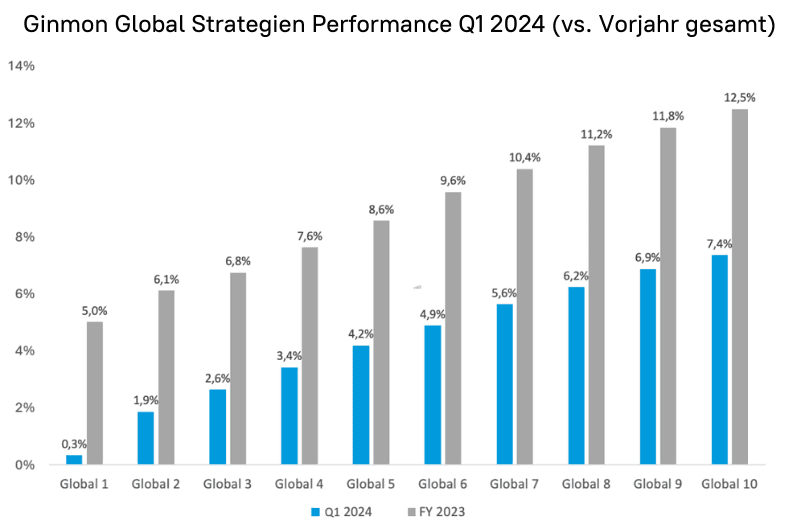

Performance der Ginmon-Portfolios

Die Ginmon-Portfolios zeigten trotz der herausfordernden Marktbedingungen ein positives Wachstum im ersten Quartal 2024. Die breite Diversifikation dieser Portfolios über verschiedene Anlageklassen hinweg und innerhalb derselben hat sich erneut als Schlüsselstrategie für Stabilität und langfristigen Anlageerfolg bewährt.

(Quelle: Ginmon; Stand: 30.09.2023)

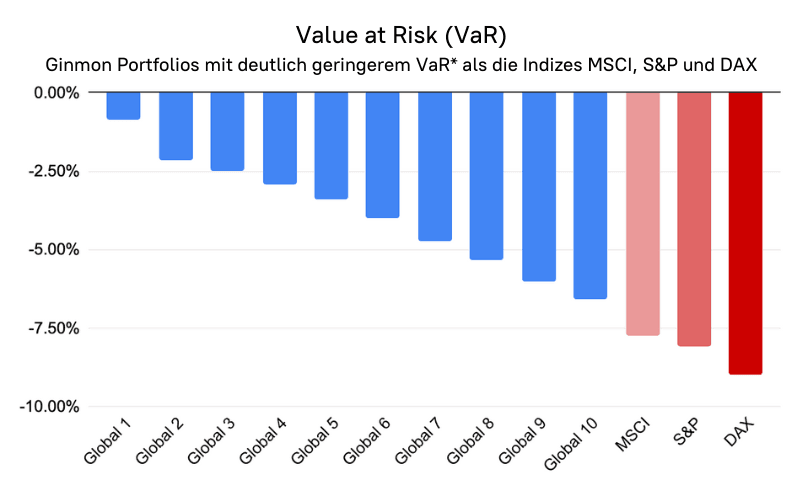

Während Anleger reine Aktien-ETFs (z.B. MSCI World) oftmals zum Wachstumsvergleich heranziehen, lassen sie dabei das dort deutlich größere Verlustrisiko (Value at Risk) vielfach außer Acht. Gegenüber bekannten Indizes zeichnen sich Ginmon Portfolios aufgrund des Diversifikations-Ansatzes durch ein stabiles und langfristiges Wachstum aus.

(Quelle: Ginmon; Stand: 31.03.2024)

*Maximales Verlustrisiko, das mit einer Wahrscheinlichkeit von 95 % innerhalb eines Monats nicht überschritten wird.

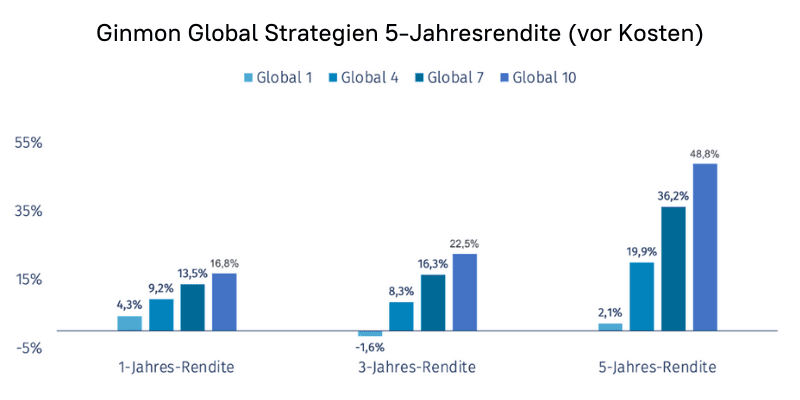

Dieses wird auch deutlich, wenn man die verschiedenen Portfolios im 5-Jahresvergleich (Rendite vor Kosten) betrachtet.

(Quelle: Ginmon; Stand: 30.09.2023)

Die diversifizierten Ginmon-Portfolios, die verschiedene Anlageklassen umfassen, weisen stets eine klare Abstufung im Rendite-Risiko-Profil auf. Dadurch bieten sie für die verschiedenen Risikoprofile und Anlageziele von Investoren eine optimale Lösung für ein langfristiges und stabiles Wachstum.

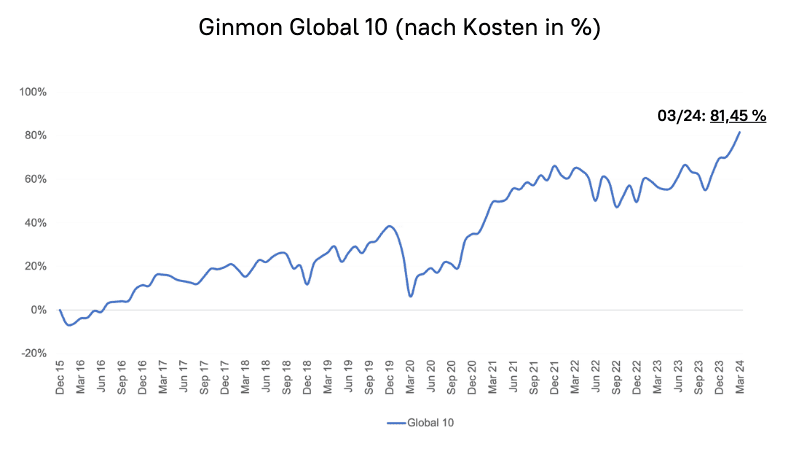

Die Portfolios Global und Green 10

Bei der Performanceentwicklung sticht unter den Ginmon Portfolios unser Global-10-Portfolio besonders hervor.

(Quelle: Ginmon; Stand: 31.03.2024)

Mit einer Gesamtentwicklung von +81,45 % seit Januar 2016 und einer beeindruckenden jährlichen Wachstumsrate von etwa 7,7 % (CAGR – Compound Annual Growth Rate) belegt es eindrucksvoll ein robustes Portfolio-Management sowie die sorgfältige Auswahl in den einzelnen Anlageklassen. Auch das Green-10-Portfolio zeigte Wachstum, wenn auch deutlich moderater im Vergleich zum Global-10-Portfolio. Der Unterschied ist auf die Volatilität und das aktuell niedrigere Wachstumspotenzial umweltorientierter Anlagen zurückzuführen. Aber dennoch bleiben diese Anlagen langfristig für alle Investoren attraktiv, die sowohl Nachhaltigkeit, als auch die damit verbunden ethischen Überlegungen schätzen.

Alles in allem performen die Ginmon-Portfolios durch Ihre Diversifikationsstrategie auch in volatilen Marktphasen, und bieten eine optimale Lösung für unterschiedliche Risikoprofile und Anlageziele der Langfrist-Investoren.

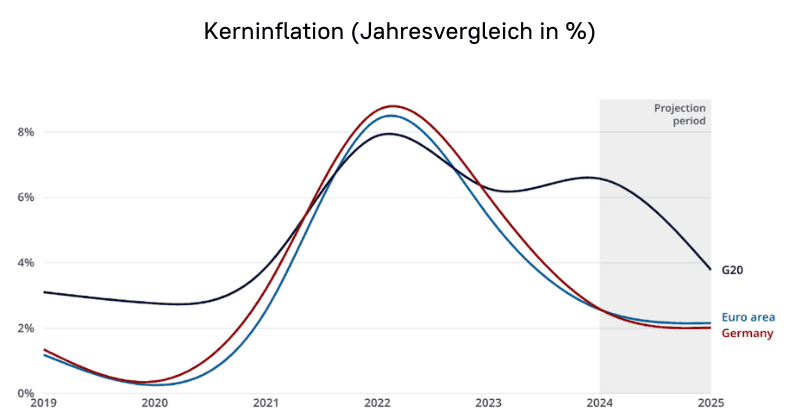

Inflation und Zinsen

Die Inflation erreichte in 2022 ihren Höhepunkt und war anschließend von massiven Erhöhungen der Zinssätze begleitet, die 2023 historisch ihresgleichen suchen. Aktuelle Prognosen der OECD deuten jetzt auf eine Abflachung der Inflationskurve hin, besonders im G20-Raum und in der Eurozone.

Quelle: OECD Economic Outlook, Interim Report, Februar 2024

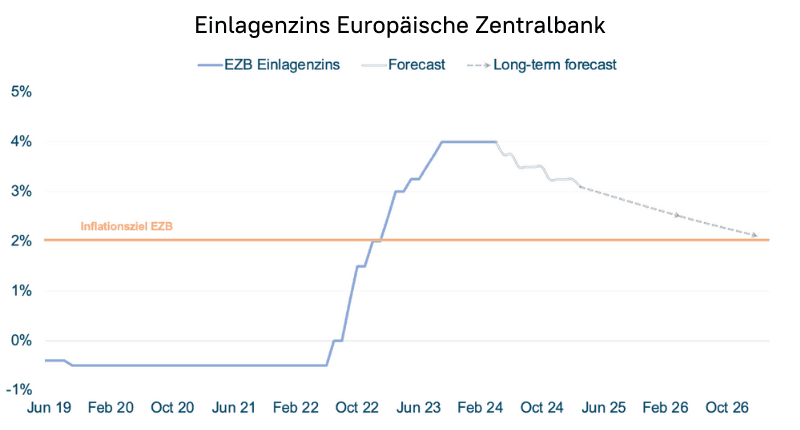

Betrachtet man im gleichen Zeitraum die Zinssituation in der Eurozone, dann war sie in den letzten Jahren überwiegend negativ. Aktuell erwartet man jedoch eine langfristige Anpassung der Zinssätze auf etwa 2 % oder darunter.

(Quelle: TradingEconomics und Ginmon; Stand: 31.03.2024)

Aufgrund dieser Zinsentwicklung würde die reale Rendite (d.h. nach Abzug der Inflation) von Einlagen und Geldmarktinvestments auf 0 % p.a. sinken.

Diese sich veränderte Situation bietet Anlegern zurzeit eine interessante Chance, ihre Kapitalmarktstrategien anzupassen, um von potenziellen mittel- bis langfristigen Renditeverbesserungen zu profitieren. Denn wer jetzt Teile seines Kapitals, die nicht kurzfristig benötigt werden, für Anlagen ab 5 Jahren in Kapitalmarktstrategien umschichtet, bevor die Zentralbanken die Zinsen senken, kann mittel- bis langfristig von einer höheren Rendite profitieren – und zwar selbst dann, wenn man sich für eine sehr konservative Anlagestrategie entscheidet.

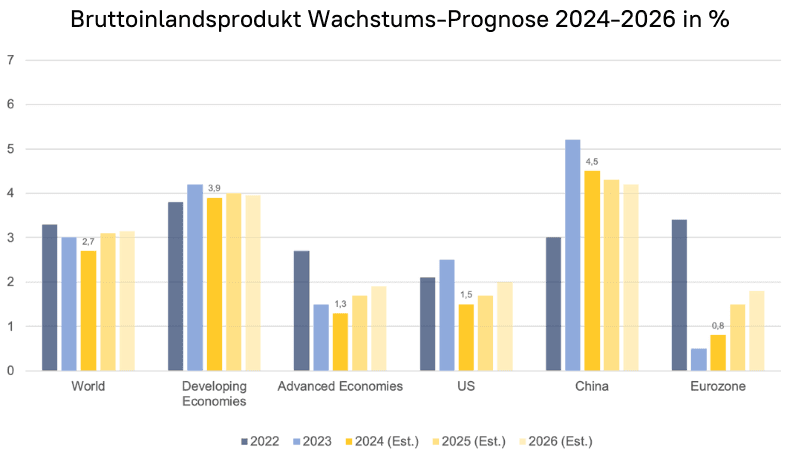

Wirtschaftsprognosen und Diversifikation

(Quelle: EuroMonitor und Ginmon; Stand: 30.09.2023)

Die aktuellen Prognosen deuten auf eine langsame Erholung der Weltwirtschaft hin. Diese Entwicklungen nutzen wir, um in wachstumsstarke Regionen zu investieren. Das sorgt erneut für eine breite Diversifikation und erhöht die Widerstandsfähigkeit gegenüber schwächeren Märkten in der Eurozone und in Deutschland.

Fazit

Das erste Quartal 2024 hatte für Anleger einige interessante Entwicklungen parat:

Zinserwartungen und -realität: Wider Erwarten bereiteten die Zentralbanken in Q1 keinerlei Zinsänderungen vor, entgegen der vorherigen Annahme eines beginnenden Zinssenkungszyklus. Dies führte zu einer Anpassung der Erwartungen mit weniger prognostizierten Zinssenkungen in den USA und einer gemischten Lage in der Eurozone.

Marktentwicklung und Unternehmensperformance: Trotz der Zinshaltung der Zentralbanken zeigte sich eine positive Entwicklung an den Aktienmärkten, insbesondere in den USA durch Tech-Unternehmen wie Nvidia. Europäische Aktien und der DAX übertrafen ebenfalls die Erwartungen.

Ginmon-Portfolios: Die Ginmon-Portfolios verzeichneten ein positives Wachstum im ersten Quartal 2024. Ihre breite Diversifikation erwies sich als effektive Strategie für Stabilität und langfristigen Anlageerfolg. Insbesondere das Global-10-Portfolio stach mit einer beeindruckenden Langfrist-Performance hervor.

Inflation und Zinsen: Die Inflation scheint sich abzuflachen, und es wird eine langfristige Anpassung der Zinssätze auf etwa 2 % oder darunter erwartet. Diese veränderte Zinssituation eröffnet Anlegern Chancen für potenzielle Renditeverbesserungen bei mittel- bis langfristigen Kapitalmarktstrategien.

Wirtschaftliche Erholung und Anlagestrategien: Die Prognosen deuten auf eine langsame Erholung der Weltwirtschaft hin, was zur Strategie der breiten Diversifikation und Investition in wachstumsstarke Regionen passt, um die Widerstandsfähigkeit zu erhöhen.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.