Quartalsbericht Q1/2022: Zeitenwende(n)

Mit Abschluss des ersten Quartals 2022 liegen turbulente Wochen hinter uns. Ende Februar hat Russland offiziell die Ukraine angegriffen, die Situation ist nach wie vor höchst unübersichtlich. Neben den fatalen humanitären Folgen hat die Invasion auch enormen Einfluss auf die internationalen Kapitalmärkte. Zusätzlich und teils auch wegen des Krieges steigen global die Inflationsraten auf neue Höchststände. Was Chinas Zero-Covid-Ansatz damit zu tun hat und wie Zentralbanken auf dieses schwierige Umfeld reagieren, schauen wir uns in unserem Quartalsbericht genauer an.

8 Min. zum Lesen

Worum geht’s?

Inflation auf Höchstständen

Erneute Probleme mit Lieferketten in China

Zinserhöhung in den USA

Ein neuer Inflationsschub in Europa

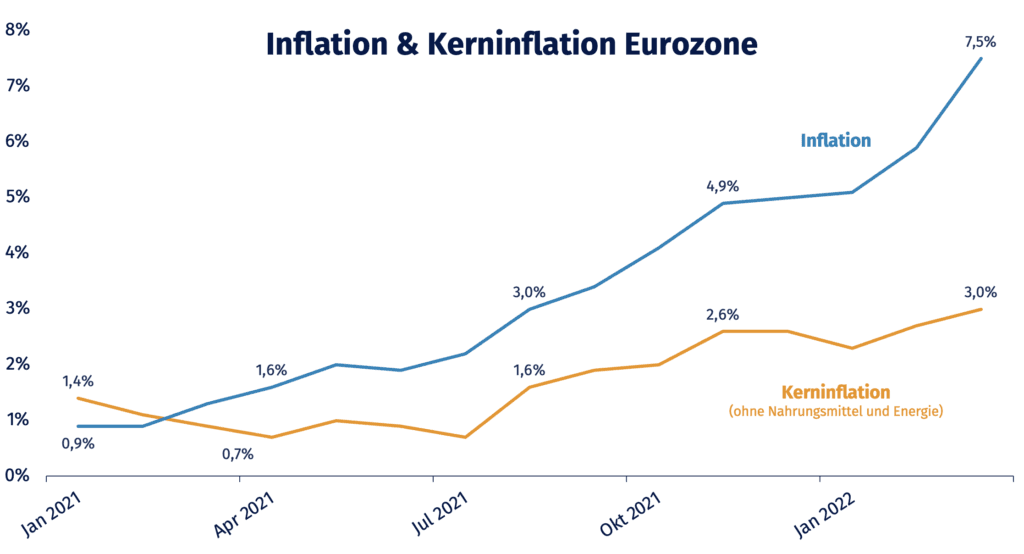

Die Inflation in Deutschland und der Eurozone steigt seit Anfang 2021 kontinuierlich und erreichte zuletzt Raten von über 7%. Dies wirft bei vielen Anlegern die Frage auf, ob solch hohe Inflationsraten vorübergehend sind oder ob sie nicht vielleicht doch dauerhaft sein könnten. Wir haben bereits in unserem Bericht zum dritten Quartal 2021 davon gesprochen, dass sich Anleger die Gründe für steigende Inflation anschauen müssen. Während wir beispielsweise im Jahr 2021 Inflation als Folge von globalen Lockdowns und damit verzögerten Lieferketten gespürt haben, sind es derzeit etwa Treiber wie drastisch gestiegene Energiepreise. Zusätzlich sind die globalen Lieferengpässe noch bei Weitem nicht gelöst, besonders Chinas Volkswirtschaft kämpft noch mit Corona und den daraus resultierenden Einschränkungen.

Um ein passgenaues Bild der realen Lage zur Inflation zu bekommen, sollten sich Anleger die Kerninflation anschauen. Hierbei wird eines schnell klar: Die Kerninflation, welche stark schwankende Komponenten wie Nahrungsmittel und Energie nicht berücksichtigt, liegt deutlich niedriger als die Gesamt-Inflation. Das heißt, dass die Inflationsrate aktuell sehr stark von den genannten Komponenten beeinflusst wird. Die Preissteigerungen von Energie lagen z.B. im März 2022 bei ca. 45% gegenüber dem Vorjahr. Grund hierfür ist unter anderem der tobende Konflikt in der Ukraine und die damit verbundenen massiven Sanktionen gegenüber dem russischen Staat.

Quelle: Ginmon, Europäische Zentralbank; Stand: 31.03.2022

Erneute Probleme mit Lieferketten in China

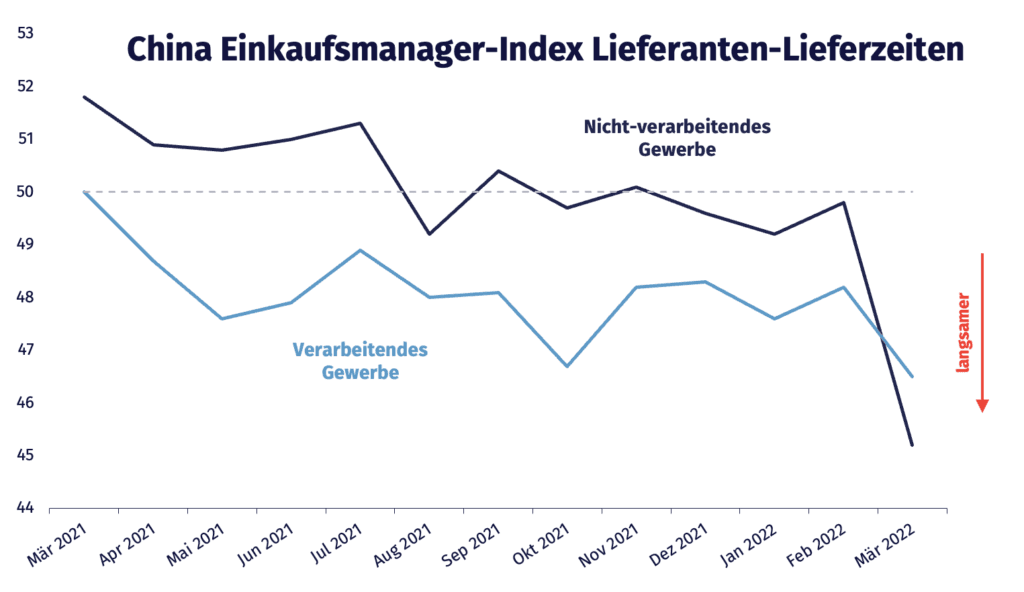

Ein weiterer elementarer Faktor für die aktuell hohen Inflationszahlen ist die chinesische Null-Covid Politik. Der chinesische Staat sperrt aktuell ganze Stadtteile ein, sollte dort auch nur ein einzelner Covid-Fall registriert werden. Bei Bedarf kann sowas dazu führen, dass selbst für Städte wie Shanghai mit seinen 28 Mio. Einwohnern ein kompletter Lockdown verhängt wird. Dies führt u.a. dazu, dass der wichtige Shanghaier Hafen nicht mehr mit voller Kapazität arbeiten kann und so die Lieferkettenprobleme weiter verstärkt werden. Dies zeigte sich auch in den Einkaufsmanager-Zahlen vom März 2022. In der folgenden Grafik ist die Unterkategorie “Lieferanten-Lieferzeiten” dargestellt. Ein niedrigerer Wert steht hier für längere Lieferzeiten; ein Wert von 50 bedeutet Normalbetrieb.

Quelle: Ginmon, National Bureau of Statistics of China; Stand: 01.04.2022

Klar zu erkennen ist, dass sich die Lieferzeiten in der chinesischen Wirtschaft verlängert haben. Solange China an seiner strikten Covid-Politik festhält und die lokalen Fallzahlen weiterhin steigen bzw. auf diesem Niveau bleiben, ist kein Ende dieser Verzerrung in Sicht. Diese künstliche Verknappung von Gütern hat Auswirkungen auf die gesamte Weltwirtschaft, denn China gilt nach wie vor als Fabrik der Welt. Da diese strikte Covid-Politik jedoch mit erheblichen Wohlstandseinbußen einhergeht, welche das politische Ziel des “Gemeinsamen Wohlstands” gefährden, ist eine Lockerung der restriktiven Maßnahmen in China nicht unwahrscheinlich. Entspannungen in den globalen Lieferketten könnten mittelfristig zu niedrigeren Inflationsraten führen.

Zinserhöhungen und die Folgen für den Anleihemarkt

Seit Ende 2021 steigen die Zinsen auf Staatsanleihen v.a. in den USA, aber auch im Euroraum. Getrieben werden die Zinsen vorwiegend durch die hohen Inflationsraten, welche bei vielen Marktteilnehmern die Erwartung schüren, dass die Zentralbanken dieses Jahr graduell die Leitzinsen erhöhen werden. Die US-Notenbank ist den ersten Schritt mit einer 0,25%-Erhöhung bereits im März 2022 gegangen, weitere sollen folgen. Mittlerweile wird es sogar für möglich gehalten, dass die Europäische Zentralbank im Spätherbst die Zinsen zum ersten Mal seit Jahren wieder anhebt.

Die Auswirkungen der gesteigerten Zinserwartungen konnten am Markt schlagartig beobachtet werden. Anleihen insgesamt verloren teilweise stark an Wert. US-Staatsanleihen notierten Ende des Quartals ca. 10% niedriger als zu Beginn des Jahres, womit 2022 auf dem Weg ist, das schlechteste Jahr für Anleihe-Investoren aller Zeiten zu werden. Besonders stark hat es jedoch Anleihen getroffen, welche eine noch lange Restlaufzeit aufweisen. Grundsätzlich gilt nämlich, je kürzer eine Anleihe läuft, desto weniger anfällig ist sie für Änderungen im Zinsumfeld. Der Effekt lässt sich recht simpel erklären, denn mit kürzeren Laufzeiten ist man auch nicht so lange an das Zinsniveau gebunden, das zur Zeit des Anleihekaufs galt.

Anleihen haben grundsätzlich das Risiko, dass sich während der Haltedauer die Zinsen ändern; hierbei spricht man vom Zinsänderungsrisiko. Je länger die Laufzeit einer Anleihe, desto höher das Zinsänderungsrisiko. Je kürzer eine Anleihe läuft, desto kürzer muss man auch einen eventuell verpassten Zinsanstieg aussitzen und umso früher kann man auf dem neuen, höheren Zinsniveau neu investieren.

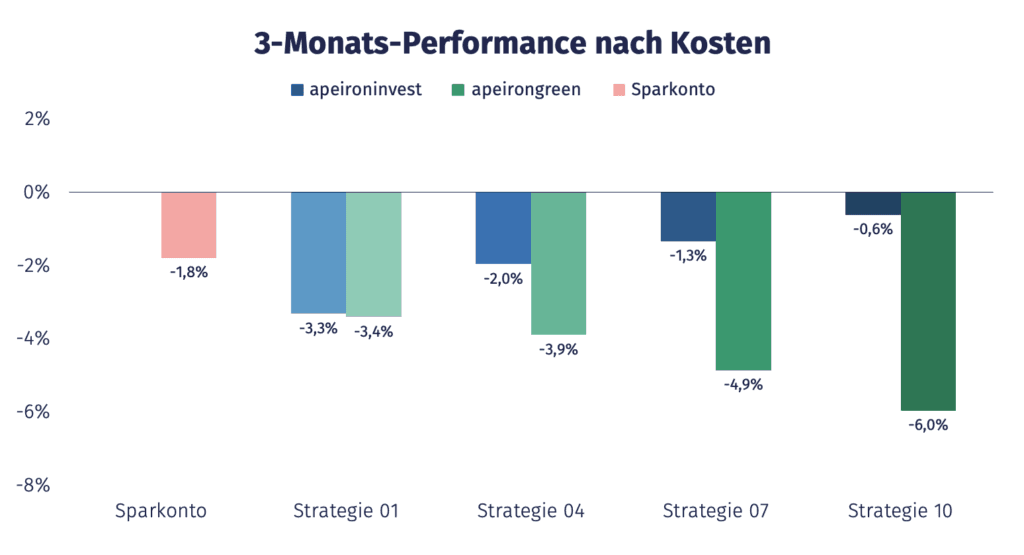

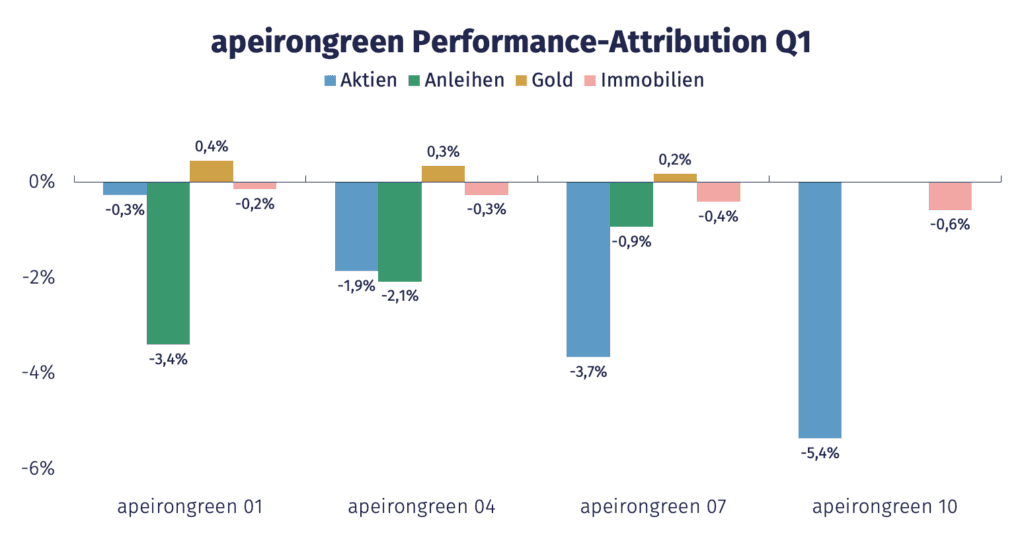

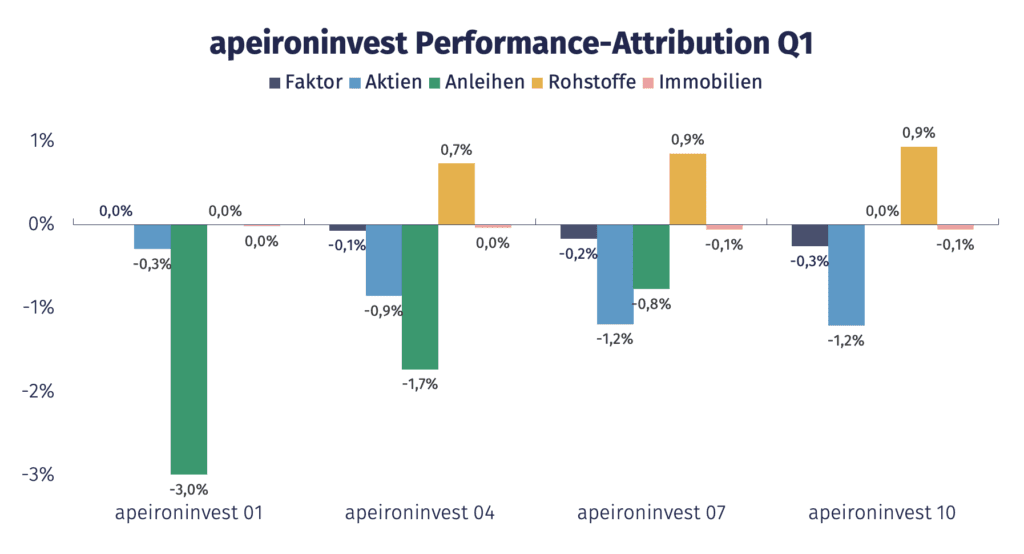

Entwicklung der Ginmon-Portfolios: Respektabel

Im ersten Quartal gaben die weltweiten Aktienindizes zeitweilig zweistellig nach und notierten Mitte März über 20% gegenüber Jahresstart im Minus. Trotz einer anschließenden Erholung standen Ende des Quartals die meisten Börsenbarometer immer noch 5% bis 10% unter ihren Höchstständen vom Jahresende 2021. In diesem schwierigen Umfeld konnten sich unsere Strategie sehr gut behaupten. Nach Kosten erzielten unsere klassischen apeironinvest-Strategien eine Rendite zwischen -3,3% und -0,6%. Schlechter schnitten die nachhaltigen Pendants der apeirongreen-Reihe ab. Hier lag die Performance nach Kosten bei -3,4% bis -6,0%. Das Sparkonto erzielte -1,8%.

Quelle: Ginmon; Stand: 31.03.2022

Beim Blick auf die Performance der verschiedenen Strategien ergeben sich zwei interessante Beobachtungen:

Ein nachhaltiger Anlageansatz hat im ersten Quartal deutlich schlechter performt als klassische Investment-Portfolios

Auch Strategien mit einem hohen Anleihe-Anteil haben recht deutlich an Wert verloren

Auf beide Beobachtungen möchten wir in unserer Performance-Attribution eingehen.

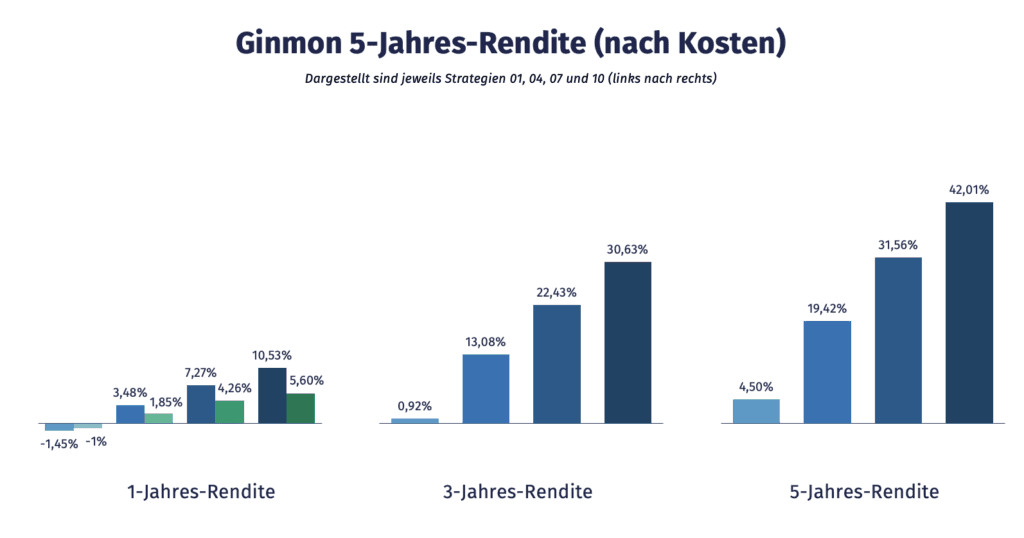

Quelle: Ginmon; Stand: 31.03.2022

Welche Treiber waren für die Portfolio-Entwicklungen verantwortlich?

Widmen wir uns zunächst der Diskrepanz zwischen klassischen und nachhaltigen Portfolios. Diese war bei den riskanteren Risikoklassen mit einem höheren Aktienanteil besonders ausgeprägt. Das liegt zum einen daran, dass die klassischen Strategien auch in Value-Titel investieren – also solche Firmen, die besonders günstig bewertet sind im Verhältnis zu ihren Gewinnen oder Umsätzen. Aktien solcher Value-Firmen konnten entgegen dem allgemeinen Marktumfeld in den vergangenen Monaten sogar leicht an Wert gewinnen. Solche Unternehmen schneiden typischerweise in Zeiten mit steigendem Wachstum, höheren Inflationsraten und anziehenden Zinsen besonders gut ab. Der Grund ist, dass es sich bei Value-Titeln meist um etablierte Industrieunternehmen handelt, die eine große Kundenbasis und starke Preisdurchsetzungsmacht haben und so z.B. Preissteigerungen bei Rohstoffen einfacher an ihre Endkunden weitergeben können. Den Zusammenhang zwischen Konjunkturzyklus, Inflation und dem Value-Faktor haben wir auch schon in unserem Marktkommentar “Value hat Konjunktur” vom August 2021 dargelegt.

Anders als bei den klassischen Portfolios sind Value-Titel in unseren nachhaltigen Strategien nicht enthalten, da es leider aktuell keine Value-ETFs gibt, die unsere Nachhaltigkeitskriterien erfüllen.

Quelle: Ginmon; Stand: 31.03.2022

Der zweite Grund ist die Rohstoff-Rallye. Gerade Energieträger wie Öl haben sich im ersten Quartal aufgrund einer anziehenden Weltwirtschaft und des Ukraine-Krieges massiv verteuert. Aus Nachhaltigkeitsgründen nutzen wir jedoch in apeirongreen bis auf nachhaltig abgebautes Gold keine Rohstoffe. Die klassischen Strategien konnten hiervon hingegen stark profitieren. Bis zu 0,9% Rendite kamen in diesem Quartal allein aus der Rohstoff-Allokation. Hinzu kommt, dass unser Nachhaltigkeitsansatz im Aktienbereich einen strikten Klimafilter nutzt. Dadurch werden CO2-intensive Unternehmen z.B. aus der Ölindustrie ausgeschlossen, wodurch die CO2-Intensität der nachhaltigen Portfolios um 60% bis 70% geringer ist als bei apeironinvest. Allerdings waren es genau diese Unternehmen, die von den steigenden Rohstoffpreisen im ersten Quartal profitierten. Daher war der Verlust im Aktien-Block in den grünen Portfolios stärker. Dies haben wir auch erst kürzlich in unserem Marktkommentar März genauer untersucht.

Quelle: Ginmon; Stand: 31.03.2022

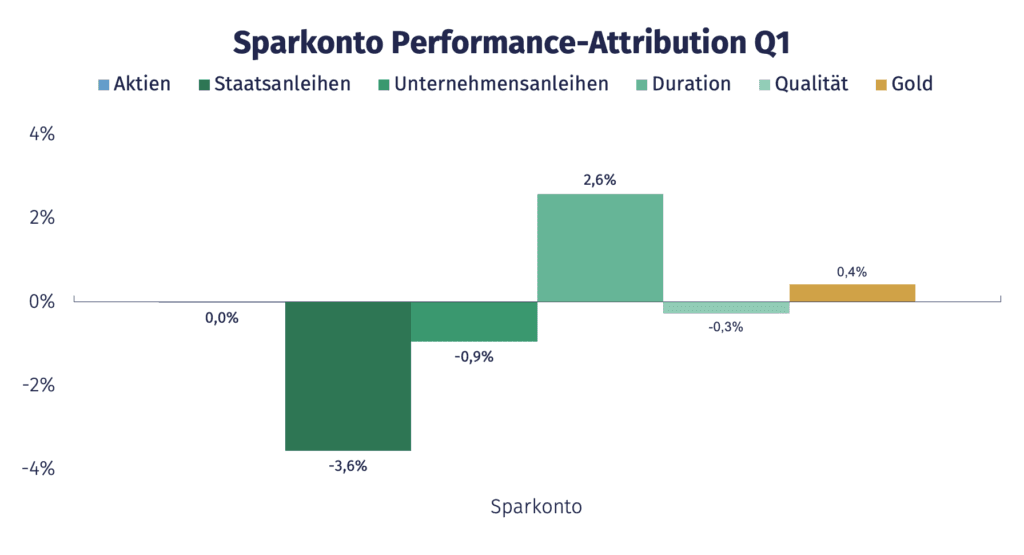

Warum haben konservative Strategien so stark an Wert verloren?

Dass konservative Portfolios mit einem hohen Anteil von Staatsanleihen in turbulenten Zeiten so deutlich nachgeben, ist eher ungewöhnlich. Üblicherweise agieren Staatsanleihen in unsicheren Zeiten als sicherer Hafen. Nicht so jedoch in den letzten drei Monaten. Denn angesichts hoher Inflationsraten rechnet der Markt aktuell mit kontinuierlich steigenden Leitzinsen in diesem Jahr. Steigende Zinsen führen jedoch bei Anleihen zu fallenden Kursen, weshalb diese im ersten Quartal nicht die übliche Stabilität boten. Jedoch konnten wir mit der speziellen Zusammensetzung unserer Anleihe-Allokation die Verluste für unsere Kunden ein gutes Stück reduzieren. Schauen wir uns dazu die Performance-Attribution des Sparkontos an.

Quelle: Ginmon; Stand: 31.03.2022

Man sieht, dass Staatsanleihen insgesamt einen deutlich negativen Performancebeitrag von -3,6% hatten. In unserem Sparkonto – aber auch in den konservativen apeironinvest-Portfolios – setzen wir jedoch nicht auf die klassischen Anleihe-ETFs, sondern auf Anleihen mit einer sehr kurzen Restlaufzeit. Die durchschnittliche Laufzeit der Anleihen im Sparkonto beträgt zwischen drei und vier Jahren. Dies ist jedoch nur der Durchschnitt. Viele Anleihen befinden sich tatsächlich nur wenige Monate im Sparkonto.

Dies ist für die Stabilität des Portfolios sehr wichtig. Denn je kürzer eine Anleihe läuft, desto weniger anfällig ist sie für Änderungen im Zinsumfeld. Anders als bei einer langlaufenden Anleihe – mittlerweile gibt es Anleihen mit bis zu 100 Jahren Laufzeit – ist man nicht über viele Jahre oder gar Jahrzehnte an das Zinsniveau gebunden, das zur Zeit des Anleihekaufs galt. Kurze Laufzeiten ermöglichen so, dass sich das Sparkonto schnell an ein geändertes Zinsumfeld anpasst. Das Resultat konnte man im ersten Quartal sehen. Denn die kurzen Laufzeiten (Duration) hatten einen positiven Renditebeitrag von 2,6%. Übersetzt heißt das, dass ein Standard-Anleihe-ETF um 2,6% schlechter abgeschnitten hätte.

Unternehmensentwicklung

Die wohl größte Neuerung im vergangenen Quartal ist die von uns angepasste Liquiditätsquote von 2% auf 1% der Anlagesumme sämtlicher Kunden. Um eine optimale Portfoliostruktur gewährleisten zu können, unterziehen wir unsere Anlagestrategien ständigen Tests, um so mögliche Optimierungspotenziale aufzudecken. Eine solche Optimierungsmöglichkeit ist die Absenkung der Liquiditätsquote von bislang 2% auf nun lediglich 1% des gesamten Portfolios. Dies wird durch Optimierungen unserer operativen Prozesse möglich, u.a. im Handel von Wertpapier-Bruchstücken über nur wenige Euro-Cent.

Diese Anpassung gilt für alle von uns angebotenen Produkte und Anlagestrategien, mit Ausnahme des Sparkontos. Eine Interaktion von der Seite unserer Kunden ist nicht notwendig. Durch diese Reduzierung wurde die nunmehr überschüssige Liquidität vollautomatisch von unserem Algorithmus apeiron® in die jeweils entsprechende Anlagestrategie der Kunden investiert. Durch die Reduktion der vorgehaltenen Liquidität wird eine noch genauere Abbildung der globalen Kapitalmärkte ermöglicht.

Dass es sich bei der leicht negativen Rendite unserer Strategien im aktuell sehr schwierigen Marktumfeld tatsächlich um ein respektables Ergebnis handelt, wurde uns für das erste Quartal 2022 auch von externer Stelle zertifiziert. Beim Test der passiven Robo Advisor in Deutschland von Geldanlage-Digital konnte Ginmon als Erstplatzierter abschneiden.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.