Quartalsbericht Q1/2020: Ein Quartal der Extreme

Was für ein Quartal! Die Börsianer erlebten in den ersten drei Monaten 2020 alle Extreme, die die Kapitalmärkte zu bieten haben. Die meisten Anleger hätten darauf vermutlich verzichten können.

8 Min. zum Lesen

Die Entwicklung der weltweiten Kapitalmärkte

Was für ein Quartal! Die Börsianer erlebten in den ersten drei Monaten 2020 alle Extreme, die die Kapitalmärkte zu bieten haben. Die meisten Anleger hätten darauf vermutlich verzichten können.

Dabei begann das Jahr verheißungsvoll: Schließlich konnten die Aktienmärkte die Rekordjagd aus dem vergangenen Jahr fortsetzen. Sowohl der DAX, als auch der amerikanische Leitindex S&P 500 konnten Mitte Februar auf neue Höchststände klettern.

Auf das Kursfeuerwerk folgte allerdings die schnelle Ernüchterung. Der sich weltweit in bemerkenswert hohem Tempo ausbreitende Corona-Virus brachte seit Ende Februar nicht nur das öffentliche Leben nahezu zum Erliegen, sondern verbreitete auch an den Märkten zunehmend Angst und Schrecken.

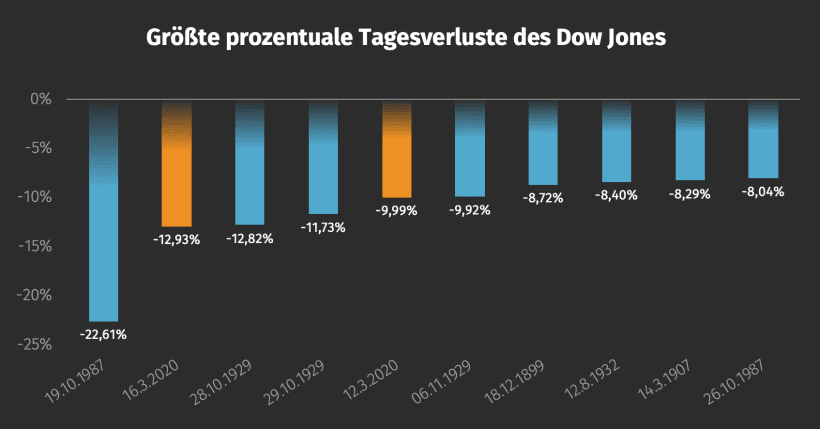

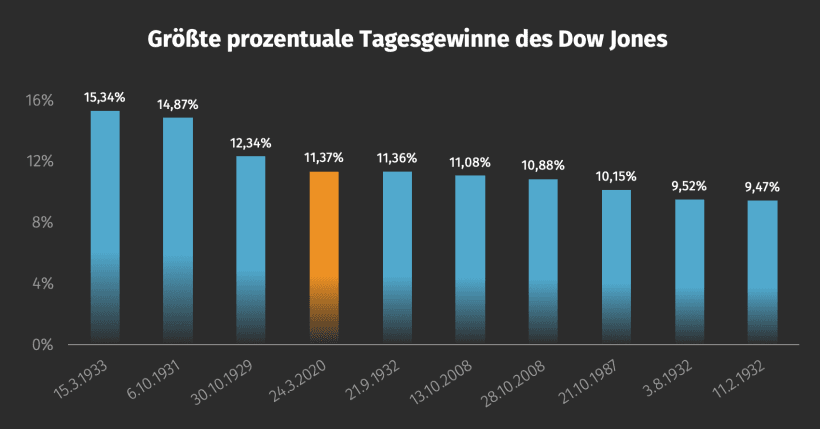

Der amerikanische Dow Jones-Index, der nicht nur einer der berühmtesten, sondern auch der älteste Aktienindex der Welt ist, verzeichnete im März gleich zweimal einen Verlust von 10 % oder mehr. In der Reihe der größten Tagesverluste aller Zeiten reihte sich die Corona-Krise mit -12,9 % gar an zweiter Stelle hinter dem sogenannten Black Monday aus dem Jahre 1987 ein.

Umso bemerkenswerter, dass der Dow Jones im März mit +11,4 % auch einen seiner größten Tagesgewinne verzeichnen konnte. Dieses Hin und Her zeigt, wie groß die Verunsicherung nicht nur auf Seiten der Börsianer war. Schließlich spiegeln sich die Ungewissheiten des täglichen Lebens – wie Ausgangssperren und teilweise leer gekaufte Supermarktregale – auch an den Weltbörsen wider.

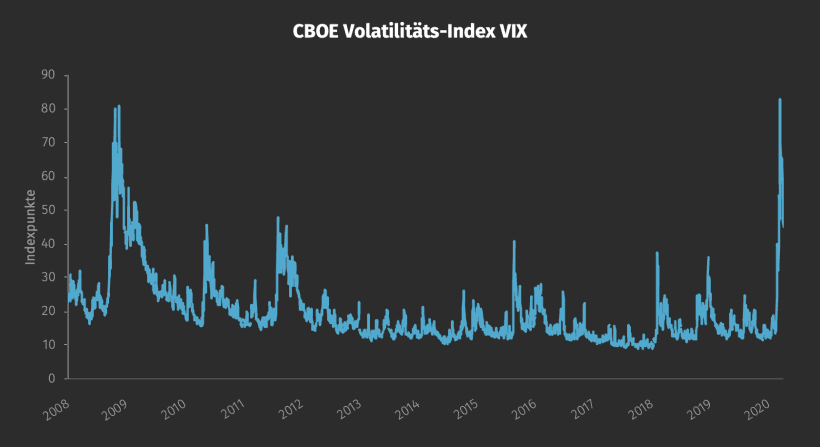

Entsprechend heftig waren die Kursausschläge im ersten Quartal, weshalb auch der Volatilitätsindex VIX wenig überraschend einen neuen Rekord verzeichnen konnte. Der Schlusskurs von 82,69 vom 16. März übertraf den während der Finanzkrise 2008 erreichten Höchststand allerdings nur knapp.

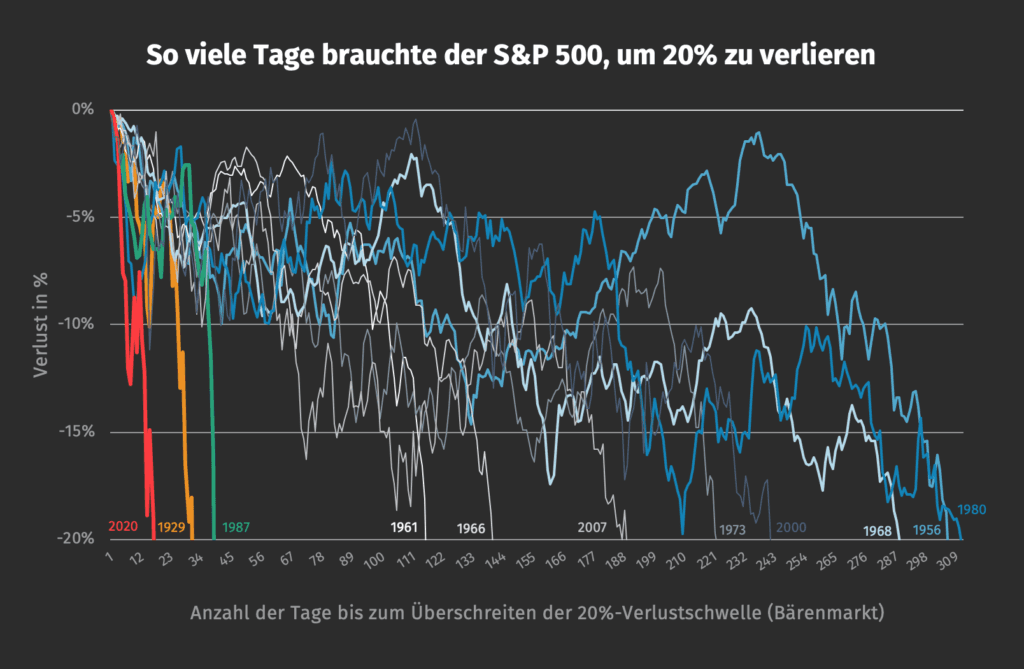

Angesichts dessen ist es wenig verwunderlich, dass der amerikanische Leitindex S&P 500 in der Corona-Krise noch einen weiteren Rekord aufgestellt hat: den des schnellsten Bärenmarktes aller Zeiten. Ein Bärenmarkt tritt laut Definition ab einem Kursverlust von 20 % ein. Diese Schwelle wurde 2020 im Rekordtempo von lediglich 17 Tagen durchbrochen. Zum Vergleich: In der Finanzkrise 2007 dauerte es ganze 188 Tage.

Da infolge der Corona-Epidemie die Wirtschaft nicht nur in Deutschland auf Minimalbelastung arbeitet und viele Fabriken und Geschäfte geschlossen haben, stieg auch die Zahl der Anträge auf Arbeitslosenunterstützung in den USA seit Beginn der Corona-Epidemie rasant.

Die Zahl der Amerikaner, die Arbeitslosenunterstützung beantragen, stieg in der Woche vom 28. März auf nie zuvor erreichte 6,65 Millionen – auch dies ein Rekord. Das Hotel- und Gaststättengewerbe war wie zu Erwarten am stärksten von der COVID-19-Krise betroffen. Das Ausmaß der eigentlichen wirtschaftlichen Krise dürfte nun Stück für Stück offengelegt werden. Die Erstanträge gelten nämlich gemeinhin als Indikator für die kurzfristige Entwicklung des Arbeitsmarkts in der größten Volkswirtschaft der Welt.

Es ist allerdings davon auszugehen, dass aufgrund der Verabschiedung des 2,2 Billionen US-Dollar großen Hilfspakets durch das Weiße Haus, sowie der Vereinfachung der Beantragung von Arbeitslosenunterstützung die Zahlen deutlich stärker gestiegen sind als dies sonst zu erwarten gewesen wäre.

Übrigens: Auch das US-Hilfspaket hat historische Ausmaße. Mit 2,2 Billionen US-Dollar ist es fast dreimal so groß wie das Konjunkturpaket während der Finanzkrise. Damals verabschiedete die US-Regierung eine Konjunkturspritze in Höhe von “lediglich” 800 Milliarden US-Dollar. Damit ist die Corona-Hilfe das größte Hilfspaket in der amerikanischen Geschichte.

Entwicklung der Ginmon-Portfolios – Deutliche Verluste

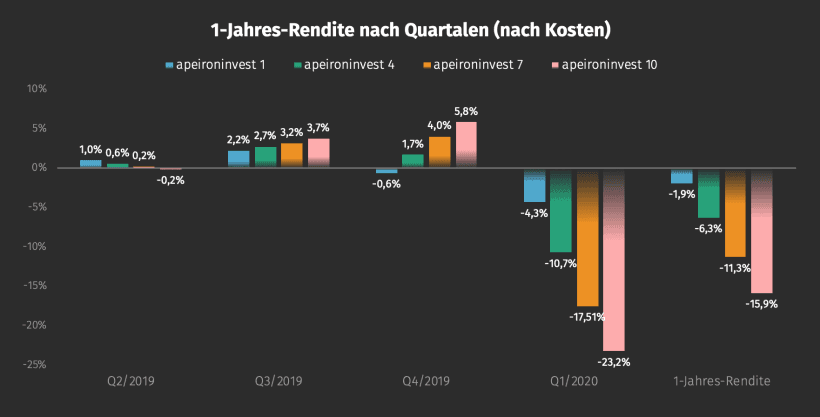

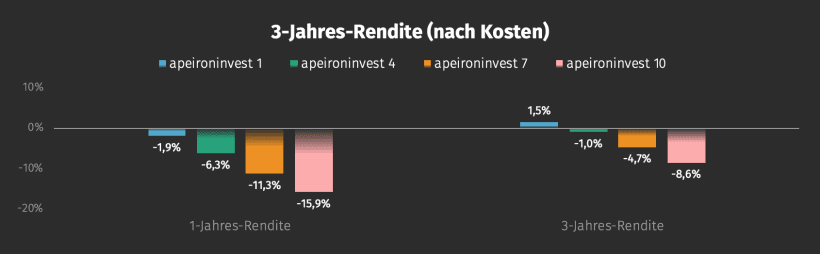

Damit wurde leider auch ein Großteil der guten Gewinne aus 2019 zunichtegemacht. Auf 3-Jahressicht notieren nun fast alle unsere Strategien im negativen Bereich. Einzig apeironinvest 1 kann sich mit einem Gewinn von 1,5 % nach Kosten noch behaupten.

Wie haben sich die Ginmon-Portfolios in diesem Umfeld geschlagen? Wie zu erwarten, mussten auch unsere Strategien teils herbe Verluste hinnehmen. Während unsere konservativste Strategie apeironinvest 1 mit -4,3 % nach Kosten noch relativ glimpflich davon kam, mussten am anderen Ende des Spektrums Anleger in unserer aggressivsten Strategie apeironinvest 10 einen Verlust von 23,2 % nach Kosten hinnehmen.

Doch welche Treiber waren für die Portfolio-Entwicklungen genau verantwortlich?

Die detaillierte Analyse der einzelnen Performance-Treiber ist seit über einem Jahr fester Bestandteil unserer Quartals-Revue – und nach einem Quartal wie diesem umso interessanter und aufschlussreicher.

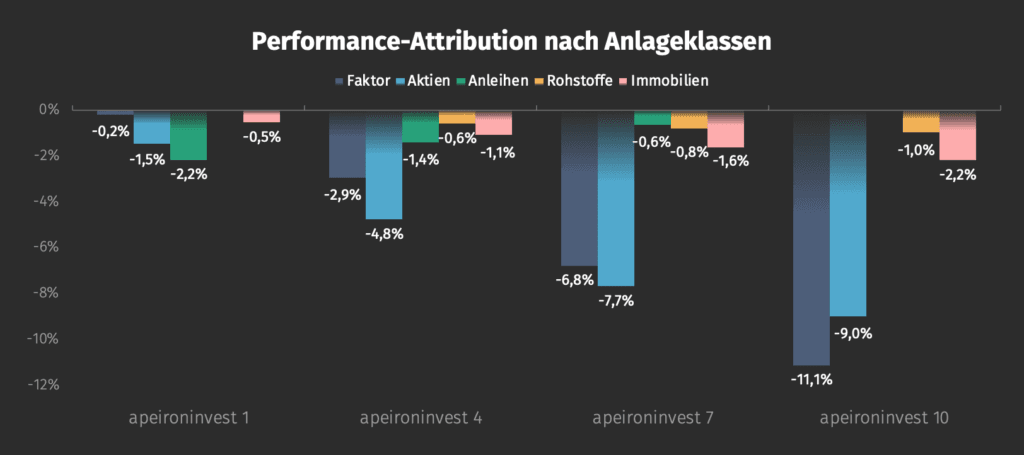

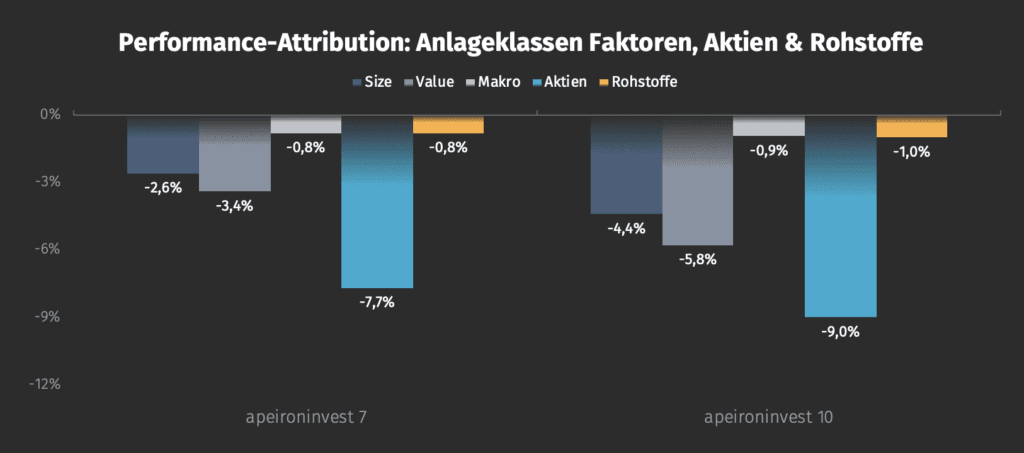

Werfen wir dazu zunächst einen Blick auf die einzelnen Anlageklassen und ihren jeweiligen Beitrag zur Performance unserer Portfolios. Es zeigt sich, dass alle Anlageklassen eine negative Rendite verzeichnen mussten. Wenig verwunderlich dabei ist, dass Aktien und Faktoren am stärksten betroffen waren und für den Großteil der Quartalsperformance verantwortlich waren.

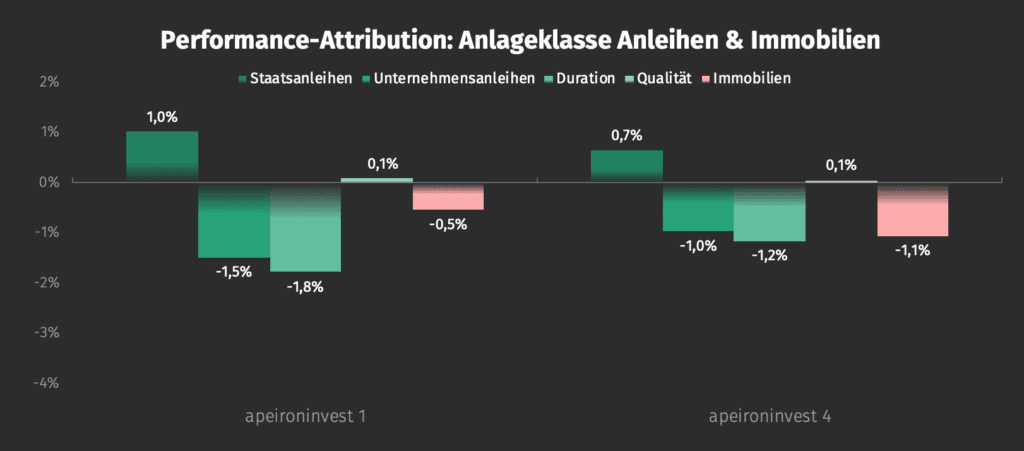

Doch selbst relativ stabile Anlageklassen wie Anleihen waren betroffen, die eigentlich als wenig schwankungsanfällig gelten. Grund genug, ihren Performancebeitrag einmal genauer unter die Lupe zu nehmen. Hierfür schauen wir uns die Anlagestrategien apeironinvest 1 und 4 an.

Interessant ist, dass selbst Staatsanleihen mit maximal 1,0 % nur einen leicht positiven Beitrag zur Gesamtrendite liefern konnten. Unternehmensanleihen büßten hingegen ein, was aufgrund der sich anbahnenden Rezession wenig verwundern dürfte. Schließlich steigt durch die resultierenden Einnahmeausfälle der Unternehmen das Risiko, dass einzelne Anleihen ausfallen oder nicht vollständig zurückgezahlt werden.

Dies heißt allerdings noch lange nicht, dass dies auch so kommen muss. Schließlich haben Regierungen weltweit Milliarden-schwere Hilfsprogramme aufgelegt, um die Wirtschaft zu stützen. Das Risiko von Ausfällen ist jedoch zweifelsohne gestiegen und der Markt preist dieses erhöhte Risiko in die Kurse mit ein.

Ebenfalls einen negativen Beitrag zur Anleiherendite lieferte die kurze Duration der von Ginmon genutzten Anleihen. Dies bedeutet, dass wir auf Anleihen setzen, die eine kurze Restlaufzeit haben, um das Zinsrisiko zu reduzieren. Je länger die Laufzeit einer Anleihe ist, desto sensibler reagiert sie auf Änderungen des Notenbank-Zinses. Da die US-Notenbank Federal Reserve die Zinsen stark gesenkt hat, konnten länger laufende Anleihen hiervon mehr profitieren. Schließlich bedeuten niedrigere Zinsen höhere Kurse bei Anleihen.

Der negative Performancebeitrag der Durations-Komponente bedeutet übrigens nicht, dass kurzlaufende Anleihen im Wert gesunken sind. Sie sind nur nicht so stark im Wert gestiegen wie Anleihen mit längerer Laufzeit, die wir für die Berechnung als Maßstab nehmen.

Kommen wir nun zu den wirklichen Übeltätern des vergangenen Quartals: Aktien und Faktoren. Diese haben unter der Corona-Krise besonders gelitten. Allein die Allokation in Aktien kostete in unserer risikoreichsten Strategie apeironinvest 10 insgesamt 9 % Rendite.

Auf der Faktor-Ebene war das Bild etwas differenzierter. Sowohl der Size-Faktor, mit dem wir in kleine Unternehmen investieren, als auch der Value-Faktor, der auf niedrig bewertete Unternehmen setzt, mussten teilweise deutlich Federn lassen. Kleine Unternehmen sind in einem wirtschaftlichen Abschwung tendenziell deutlich anfälliger, weshalb ihre Aktien aufgrund der sich anbahnenden Rezession momentan zu deutlichen Abschlägen handeln.

Value-Unternehmen auf der anderen Seite sind meist grundsolide Industrieunternehmen. Sie sind wenig anfällig für emotional getriebene und kurzlebige Hypezyklen – häufig sind sie tatsächlich eher langweilig. Allerdings sind sie auch genau deswegen ebenfalls sehr sensibel für Konjunkturschwankungen. Schließlich haben Industrieunternehmen meist große Fabriken und tausende von Mitarbeitern. Sie können in einem Abschwung daher weniger schnell ihre Kapazitäten herunterfahren. In einem Aufschwung jedoch können Sie ohne große zusätzliche Kosten mehr produzieren und ihre Umsätze steigern.

Der Makro-Faktor, nach dem wir Unternehmen aus Schwellenländern stärker gewichten als im Referenzindex, hatte kaum Einfluss auf die Performance. Die Corona-Krise traf schließlich Schwellenländer wie Industrieländer gleichermaßen.

Unternehmensentwicklungen

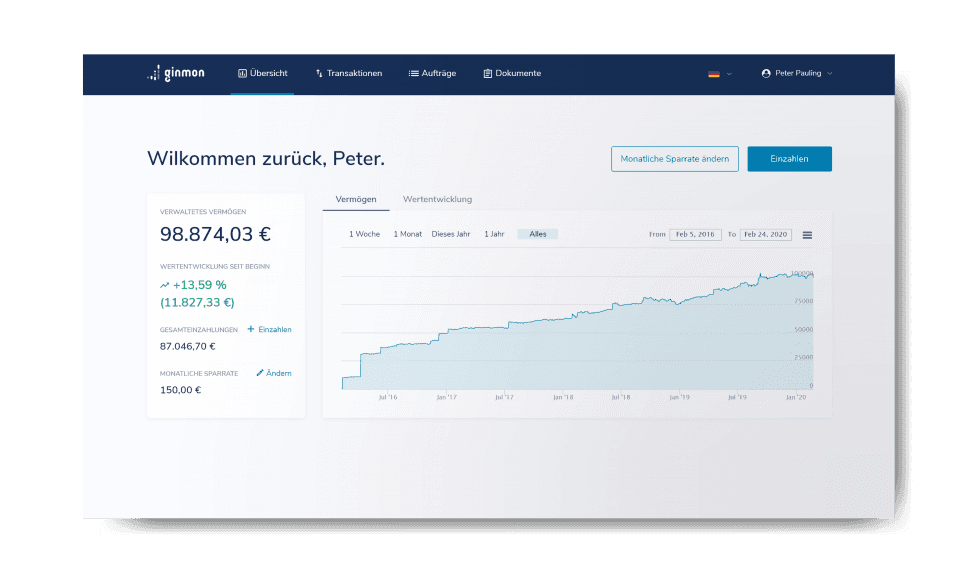

Trotz der Turbulenzen an den weltweiten Aktienmärkten waren wir bei Ginmon natürlich auch in den vergangenen drei Monaten nicht untätig. So erstrahlt unser Ginmon-Konto seit Ende Februar in einem neuen, schlankeren (und schöneren) Design und bildet dabei die Infrastruktur für zukünftige Erweiterungen und neue Features.

Implementiert haben wir zum Beispiel bereits einen neuen Auftrag zur Änderung des Referenzkontos, der den Prozess deutlich vereinfacht und beschleunigt. Diese kann man nun einfach über das Ginmon-Konto beantragen, unnötiger Briefwechsel mit unserem Kontoservice wird somit überflüssig.

In Zukunft werden Sie außerdem in Ihrer Portfolio-Übersicht neben der gewohnten Aufteilung nach Anlageklassen sehen können, wie stark Sie weltweit in die unterschiedlichen Regionen und Industrien investiert sind.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.