Quartalsbericht Q1/2019: Auftakt nach Maß

Es scheint als hätten nicht nur wir, sondern auch die Akteure an den globalen Kapitalmärkten die Weihnachtsfeiertage dringend nötig gehabt. Denn nachdem die Börsen das letzte Jahr wenig weihnachtlich beendeten, startete das neue Jahr 2019 mit selten dagewesenen Kursanstiegen.

5 Min. zum Lesen

Worum geht’s?

Auftakt nach Maß: Nach dem Einbruch im Dezember konnten die weltweiten Aktienindizes den stärksten Januar der letzten Jahrzehnte verbuchen.

Ein maßgeblicher Treiber für die Märkte war im ersten Quartal die Zinspolitik in den USA und Europa.

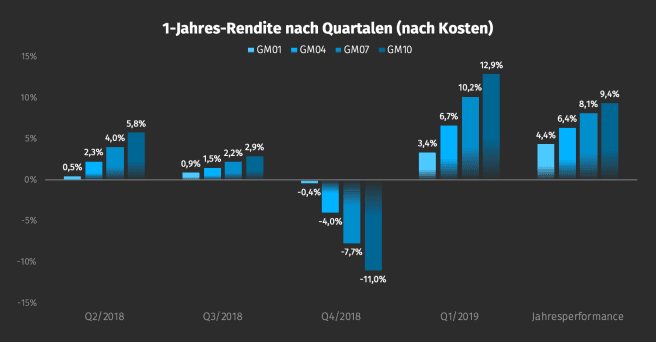

Die Ginmon-Portfolios starteten erfolgreich in das neue Jahr: zwischen 3,4% und 12,9% konnten Ginmon-Anleger nach Kosten einfahren

Marktentwicklungen im ersten Quartal 2019 – Frühlingsgefühle an den Börsen

Es scheint als hätten nicht nur wir, sondern auch die Akteure an den globalen Kapitalmärkten die Weihnachtsfeiertage dringend nötig gehabt. Denn nachdem die Börsen das letzte Jahr wenig weihnachtlich beendeten, startete das neue Jahr 2019 mit selten dagewesenen Kursanstiegen. Es wirkte fast so, als hätte der Markt zum Jahreswechsel den Reset-Knopf gedrückt.

Tatsächlich konnte der US-amerikanische Leitindex S&P 500 den besten Januar seit 1987 verzeichnen und im gesamten ersten Quartal um ca. 13,7% zulegen. Genauso frisch ins neue Jahr startete das führende europäische Börsenbarometer MSCI Europe, welches den zweitbesten Januar seit Indexauflage 1999 erzielte und in den ersten drei Monaten – Brexit-Zirkus zum Trotz – mit einem Zuwachs von ca. 12,8% glänzen konnte. Der deutsche Leitindex DAX konnte sich von den Strapazen im Schlussquartal 2018 ebenfalls wieder gut erholen und schloss mit einem Plus von ca. 9,2%.

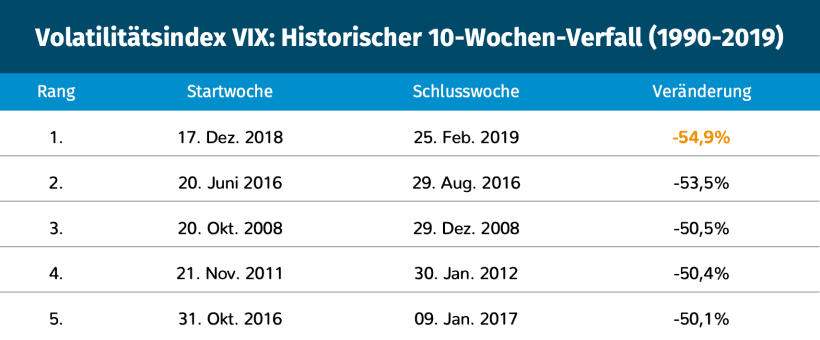

Dabei war für Anleger umso erfreulicher, dass die eingefahrenen Kursgewinne keineswegs mit einer nervösen Achterbahnfahrt einhergingen, sondern sich die Märkte stetig und ohne große Schwankungen nach oben entwickelten. Dies zeigte sich auch in der Entwicklung des Volatilitätsindexes VIX – auch das “Angstbarometer der Wall Street” genannt. Nach einem starken Anstieg vor dem Jahreswechsel verlor der VIX innerhalb von zehn Wochen ganze 55% und damit so viel wie noch nie innerhalb einer so kurzen Zeitspanne.

Quelle: CBOE

Doch was war der Auslöser für die globale Kehrtwende der Kapitalmärkte?

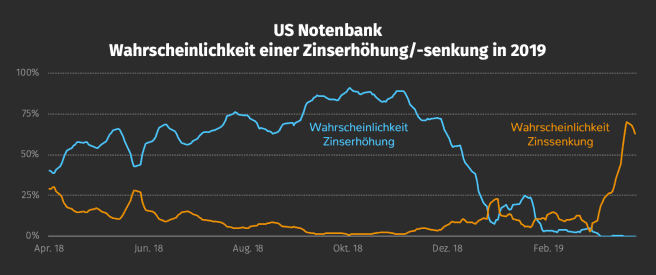

Eine Erklärung, die häufig herangezogen wird ist, dass die Zentralbanken vor allem in den USA, aber auch in der Eurozone ihren Kurs geändert zu haben scheinen und nun wieder expansiver auftreten. Dies lässt sich zum Beispiel an den Markterwartungen für das zukünftige Zinsniveau ablesen.

So gingen die Kapitalmärkte im November noch fest davon aus, dass die US-Notenbank Fed im Jahr 2019 die Zinsen weiter erhöhen wird. Die eingepreiste Wahrscheinlichkeit für eine Zinserhöhung lag zu dieser Zeit bei bis zu 90%, während die für eine Zinssenkung lediglich bei 1% lag.

Nur wenige Monate später hat sich dieses Bild komplett gedreht. Zum Ende des ersten Quartals 2019 wurde eine Zinskürzung der Fed im laufenden Jahr vom Markt mit 70% Wahrscheinlichkeit bewertet, während eine weitere Erhöhung mittlerweile komplett ausgepreist wird.

Quelle: CME Group, Stand 03.04.2019

Doch während diese Kehrtwende in vielen Portfolios Frühlingsgefühle aufkeimen ließ, warnen einige Marktteilnehmer vor unerwünschten Nebenwirkungen.

Der Mythos Zinskurve – was ist dran am Rezessions-Indikator?

Eine davon: Die Zinskurve in den USA hat sich Ende des vergangenen Quartals invertiert, d.h. dass die Renditen auf kurzlaufende Staatsanleihen höher waren als die auf langlaufende. Dies wird häufig als Signal für eine drohende Rezession gewertet.

Nach den üblichen Regeln des Finanzmarktes verhält es sich mit den Zinsen wie folgt: Je längere Kredite eine Bank ihren Kunden gewährt, desto höhere Zinsen müssen diese dafür bezahlen. Dies wird schlichtweg damit begründet, dass die Bank länger darauf warten muss, bis das verliehene Geld zurückgezahlt worden ist und daher einem höheren Risiko ausgesetzt ist.

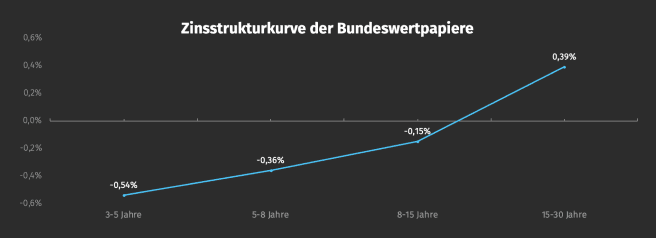

Fügt man Zinssätze über verschiedene Laufzeiten hinweg in einer Grafik zusammen, so ergibt sich eine in der Regel nach oben geneigte Kurve, die auch Zinsstrukturkurve (oder kurz: Zinskurve) genannt wird. Betrachtet man die etwas vereinfachte Zinskurve von Bundesanleihen, so lässt sich diese Systematik wunderbar beobachten. Während kürzer laufende Anleihen zwischen drei und einschließlich fünf Jahren bei einer negativen Rendite von ca. -0,54% p.a. quotieren, werden Investoren in längerfristigen Anleihen von über 15 Jahren mit einer Rendite von ca. 0,39% p.a. vergütet.

Quelle: Deutsche Bundesbank, Stand: 31.03.2019, Link

Die Logik der Finanzmärkte wäre jedoch zu simpel, wenn sich die Zinsen immer genau auf diese Art und Weise verhalten würden. Denn manchmal stehen die Zinssätze auf den Finanzmärkten mehr oder weniger auf dem Kopf. In diesem Fall sind die kurzfristigen Zinsen höher als die langfristigen – die Zinskurve ist daher über die Zeit hinweg abfallend, bzw. invers. So garantieren US-Staatsanleihen über fünf Jahre derzeit 2,31% Rendite p.a., über einen wesentlich kürzeren Zeitraum von drei Monaten jedoch sogar 2,43% p.a. (U.S. Department of the Treasury, Stand: 01.04.2019, Link).

Dieses etwas ungewöhnliche Verhältnis in den USA gilt vielen als Vorbote für eine sich abkühlende Konjunktur. Denn immerhin war dies vor jeder der letzten neun Rezessionen in den USA der Fall.

Doch was ist dran am Rezessions-Indikator?

Für eine tiefergehende Analyse ist eine Betrachtung des sogenannten Rendite-Spreads zwischen langfristigen und kurzfristigen Staatsanleihen hilfreich. Der Rendite-Spread ist hierbei nichts anderes als die Differenz der Rendite der 10-Jahres-Staatsanleihe zur Rendite der Anleihe über ein Jahr, bzw. zwei Jahre. Fällt dieser Wert unter Null, so befinden wir uns in der oben erläuterten Situation einer inversen Zinskurve. In der Grafik sieht man, dass die US-Zinskurve sich in der Vergangenheit im Vorfeld von Rezessionen immer invertierte.

Quelle: Federal Reserve Bank of St. Louis

Dennoch gibt es viele Gründe, die gegen den so oft genannten Rezessions-Indikator sprechen.Viele Experten merken zum Beispiel an, dass vor allem technische Gründe für die derzeitige Situation an den Zinsmärkten verantwortlich sind. Denn die Geldpolitik der Fed war über einen langen Zeitraum nach der Finanzkrise äußerst expansiv. Zwar hat die Notenbank ihr Anleihekaufprogramm inzwischen beendet, jedoch verfügt sie noch immer über einen immensen Bestand an US-Staatsanleihen in ihren Büchern, den es noch abzubauen gilt.

Auch die Treffsicherheit des Indikators lässt zu wünschen übrig. Zwar ging jeder der letzten neun US-Rezessionen eine Inversion der Zinskurve zuvor, andersrum folgte aber nicht auf jede Inversion auch eine Rezession. So war zum Beispiel der Rendite-Spread im Sommer 1998 ebenfalls kurzzeitig negativ, eine Rezession blieb in den darauffolgenden zwei Jahren jedoch aus.

Auch hat die Zinskurve historisch gesehen keine Hinweise darauf gegeben, wann genau eine Rezession eintritt. In den frühen 1990er-Jahren sind etwa 17 Monate zwischen Zinskurven-Inversion und Rezession vergangen. Im Falle der Dotcom-Blase betrug diese Zwischenzeit elf Monate und im Falle der Finanzkrise im letzten Jahrzehnt vergingen sogar ganze 23 Monate, ehe sich die Wirtschaft im Dezember 2007 in einer Rezession wiederfand.

Anleger sollten die häufig angeführte Prognosefähigkeit von Zinskurven also kritisch hinterfragen. Denn wirtschaftliche Entwicklungen lassen sich nicht mit Bestimmtheit vorhersagen. Und selbst wenn Rezessionen zuverlässig vorhergesagt werden könnten, bliebe die wichtigste Frage immer noch unbeantwortet: wie würden die Märkte reagieren?

Entwicklung der Ginmon-Portfolios – Das profitabelste Quartal der Ginmon-Geschichte

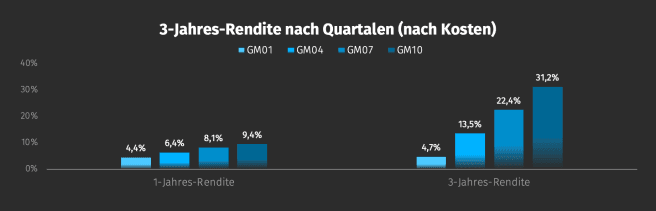

Mit dem 31. März 2019 endete das profitabelste Quartal in unserer Unternehmensgeschichte. Da nach den außergewöhnlich positiven Monaten Januar und Februar unsere Portfolios auch im März nicht an Fahrt verloren, konnten unsere Anleger Gewinne zwischen 3,4% und 12,9% nach Kosten verbuchen.

Quelle: Ginmon

Da Ginmon-Anleger jedoch wissen, dass ein Quartal nicht ausschlaggebend für den langfristigen Vermögensaufbau ist, werfen wir immer auch einen Blick auf unsere 3-Jahres-Rendite nach Kosten. Während unsere offensiven Portfolios mit einer Performance von bis zu 31,2% glänzen können, steht auch bei unserer sehr konservativen Strategie GM01 eine respektable Rendite von 4,7% zu Buche – deutlich mehr als man mit jedem Tagesgeldkonto in den letzten drei Jahren hätte verdienen können.

Quelle: Ginmon

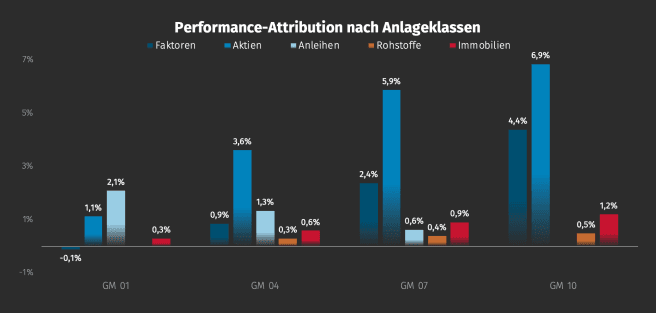

Um Ihnen ein besseres Verständnis dafür zu geben, wieso unsere Portfolios letztlich genau mit diesen Renditen abschnitten, bietet sich ein Aufbrechen in die einzelnen Renditetreiber an. Hierdurch lässt sich sehr schön sehen, zu welchem Grad die unterschiedlichen Anlageklassen und Faktoren die Entwicklung eines Portfolios bestimmten. Dies haben wir exemplarisch für die Anlagestrategien GM01, GM04, GM07 und GM10 dargestellt.

Quelle: Ginmon

Deutlich wird, dass im vergangenen Quartal jede Anlageklasse positiv zur Portfoliorendite beigetragen hat. Besonders der furiose Jahresbeginn an den Aktienmärkten hat sich in den Strategien mit 1,1% bis 6,9% niedergeschlagen. Interessant ist hier, dass Aktien selbst im sehr konservativen Portfolio GM01 für ca. ein Drittel der gesamten Quartalsrendite von 3,4% verantwortlich waren, obwohl in dieser Strategie die Aktienquote lediglich 8% beträgt.

Auch unsere Allokation zu Faktoren hat sich mit bis zu 4,4% Rendite bezahlt gemacht. Ebenfalls positiv entwickelten sich Rohstoffe und Immobilien, welche zusammengefasst bis zu 1,7% beitragen konnten.

Anleiherendite unter der Lupe

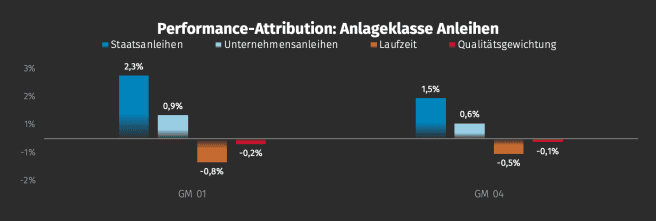

Da im vergangenen Quartal besonders Notenbanken und deren Zinspolitik im Mittelpunkt standen, lohnt es sich, den Performancebeitrag der Anlageklasse Anleihen noch genauer unter die Lupe zu nehmen. Schauen wir uns hierzu einmal zwei Strategien mit höheren Anleihe-Allokationen von 88% (GM01) bzw. 57% (GM04) an:

Quelle: Ginmon

Auffallend ist, dass die Allokation in Staatsanleihen für beide Portfolios quasi den gesamten Rendite-Beitrag des ersten Quartals ausmachten. Unternehmensanleihen trugen ebenfalls positiv zur Performance bei, dies wurde jedoch fast eins-zu-eins wieder von dem negativen Beitrag durch die Laufzeit aufgefressen.

Wir setzen in unseren Strategien hauptsächlich auf Anleihen mit kurzer Restlaufzeit, welche jedoch im ersten Quartal schlechter abschnitten als langlaufende Anleihen. Dies erklärt sich aus der zu Beginn bereits diskutierten Inversion der Zinskurve in den USA, wo langlaufende Anleihen mittlerweile geringere Zinsen abwerfen als kurzlaufende. Da bei Anleihen niedrigere Zinsen mit höheren Kursen korrespondieren, legten diese Papiere besonders zu.

Daneben setzen wir vor allem auf Titel mit sehr hoher Qualität. Dies minderte die Performance in den vergangenen drei Monaten geringfügig, da Anleihen niedrigerer Qualität stärker im Wert zulegen konnten als solche mit hoher Qualität. Anleihen schwacher Bonität profitieren von niedrigen Zinsen besonders, da diese meist von Unternehmen oder Staaten begeben werden, die bereits hoch verschuldet sind und steigende Zinsen weniger gut verkraften könnten. Der vom Markt nun eingepreiste Ausblick auf eine Leitzinssenkung der US-amerikanischen Notenbank gab diesen Wertpapieren daher Rückenwind.

Unternehmensentwicklungen

Nicht nur unsere Kundenportfolios, sondern auch das Unternehmen Ginmon als Ganzes hat sich im vergangenen Quartal erfreulich weiterentwickelt. Der ein oder andere hat es vielleicht schon bemerkt: diese Woche konnten wir Ihnen einige kleine aber feine Erweiterungen unseres Kundencenters präsentieren. So zum Beispiel eine ausgebaute Inbox sowie die Möglichkeit, Aufträge nachträglich zu stornieren.

Darüber hinaus haben wir uns über zwei weitere Auszeichnungen freuen dürfen. So wurden wir erst kürzlich vom US-Wirtschaftsmagazin Forbes im Rahmen des Projektes “The Hundred” zu einem der 100 innovativsten Startups in Deutschland gewählt. Im großen Robo-Advisor-Test 2019 des führenden Anlegermagazins für ETFs, dem EXtra-Magazin, konnten wir außerdem mit Bestnote und Maximalpunktzahl abschließen. Mit diesen Entwicklungen im Rücken sind wir schon jetzt gespannt auf ein ereignisreiches und hoffentlich positives Frühlings- und Sommerquartal 2019.

Die Inhalte dieses Artikels stellen keine Anlageberatung oder Aufforderung zum Kauf oder Verkauf von Finanzinstrumenten dar. Dieser Artikel ersetzt keine Rechts- oder Steuerberatung und dient ausschließlich Diskussionszwecken. Die in diesem Artikel vertretenen Meinungen stellen die aktuelle Einschätzung von Ginmon dar, die sich ohne vorherige Ankündigung ändern kann. Ginmon übernimmt keine Garantie für die Richtigkeit und Vollständigkeit der dargestellten Informationen. Frühere Wertentwicklungen sind kein verlässlicher Indikator für künftige Wertentwicklungen. Geldanlagen am Kapitalmarkt sind mit Risiken verbunden. Bitte lesen Sie unseren Risikohinweis.