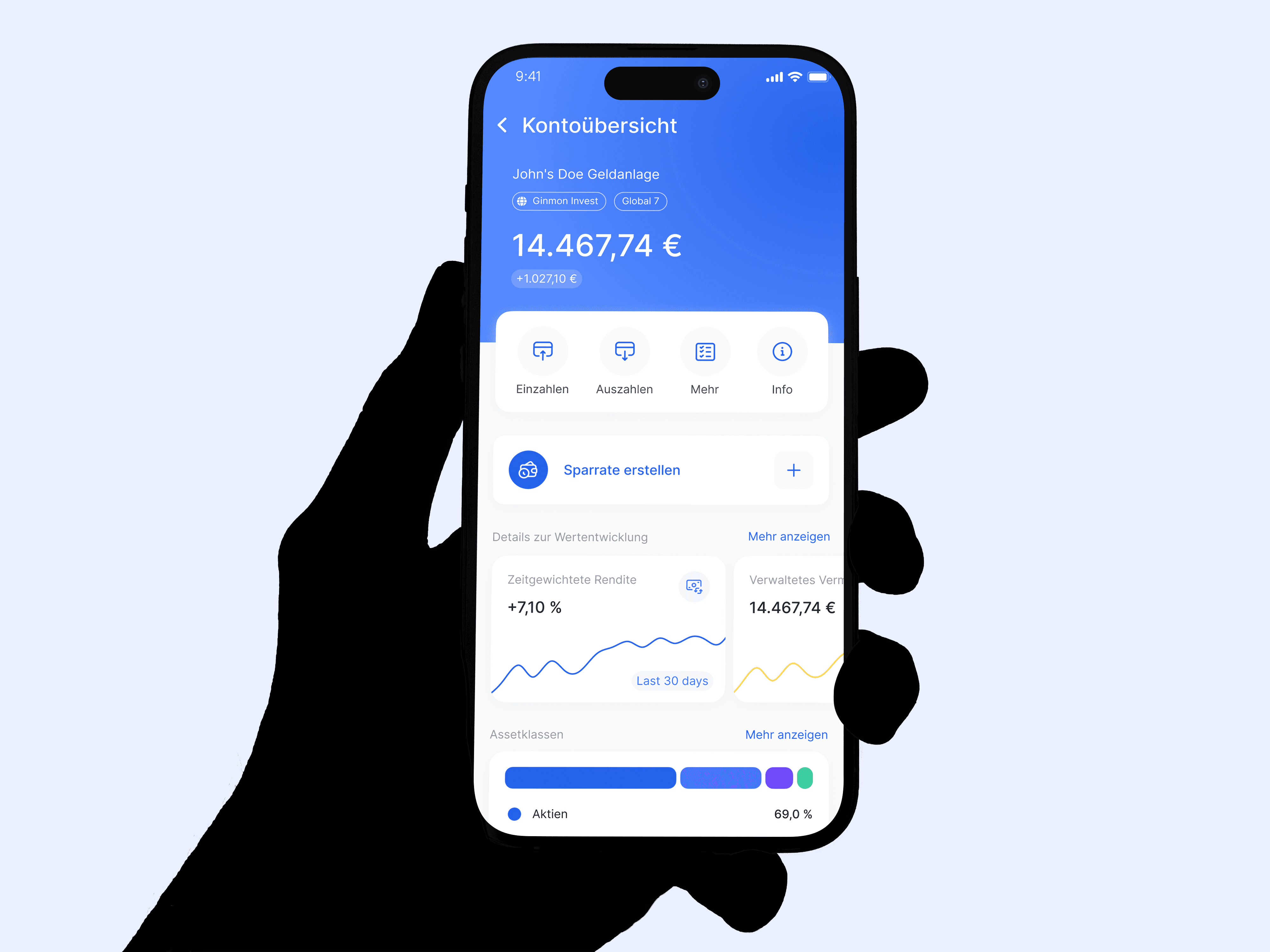

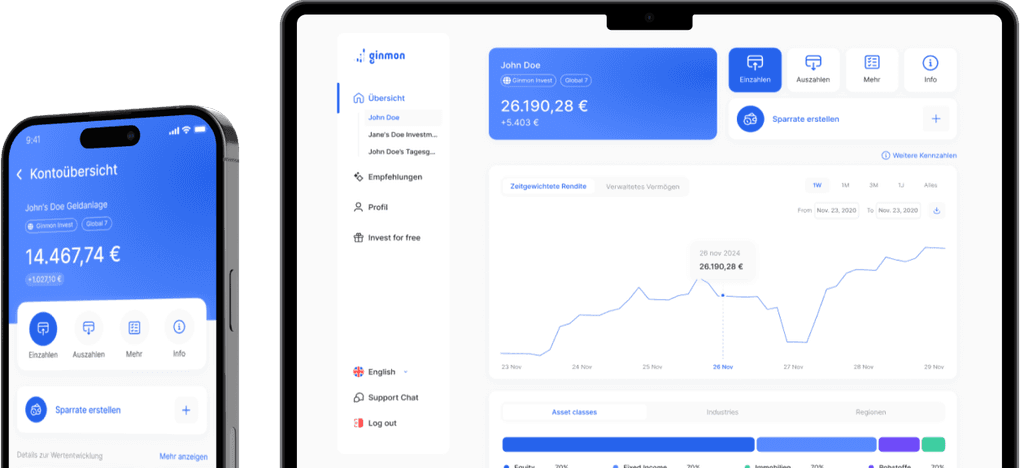

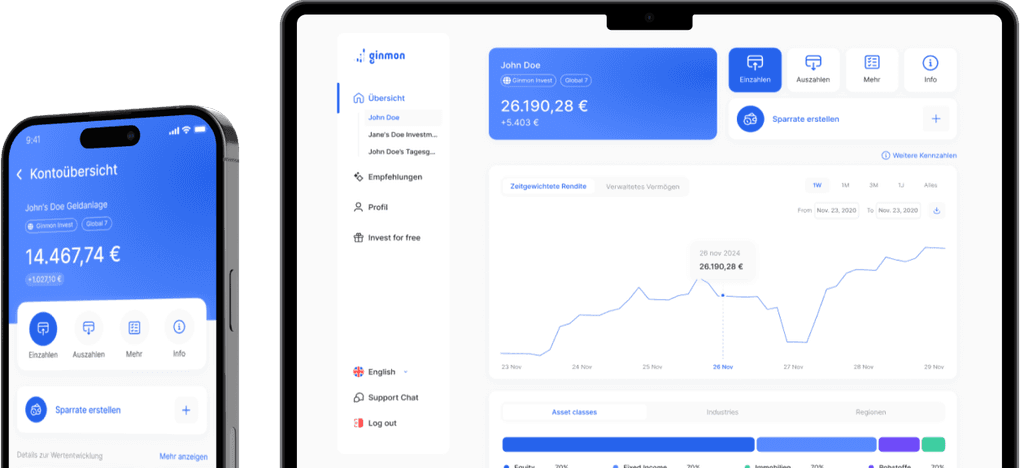

App downloaden

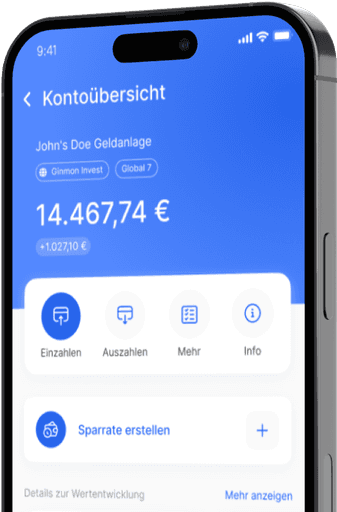

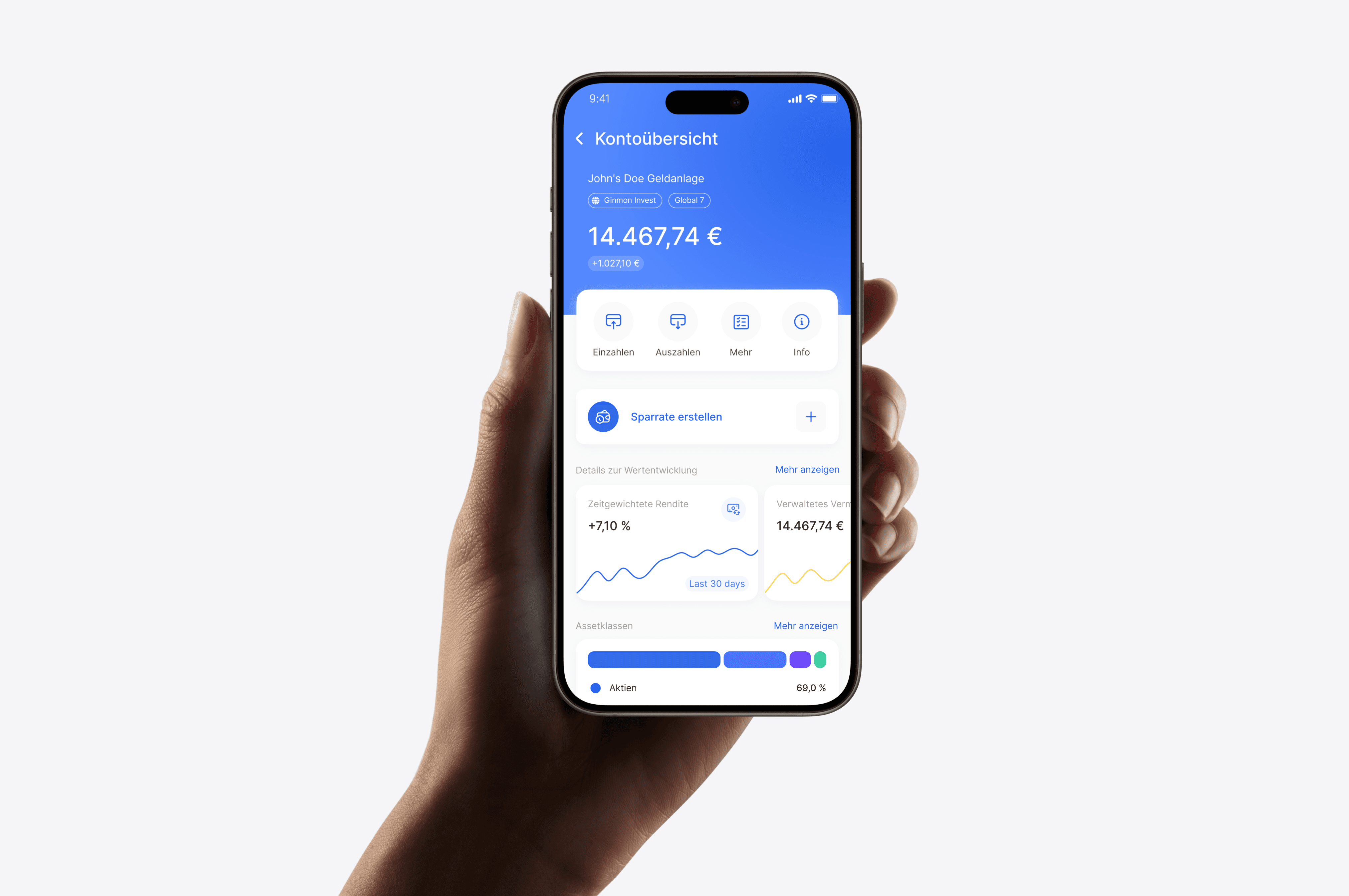

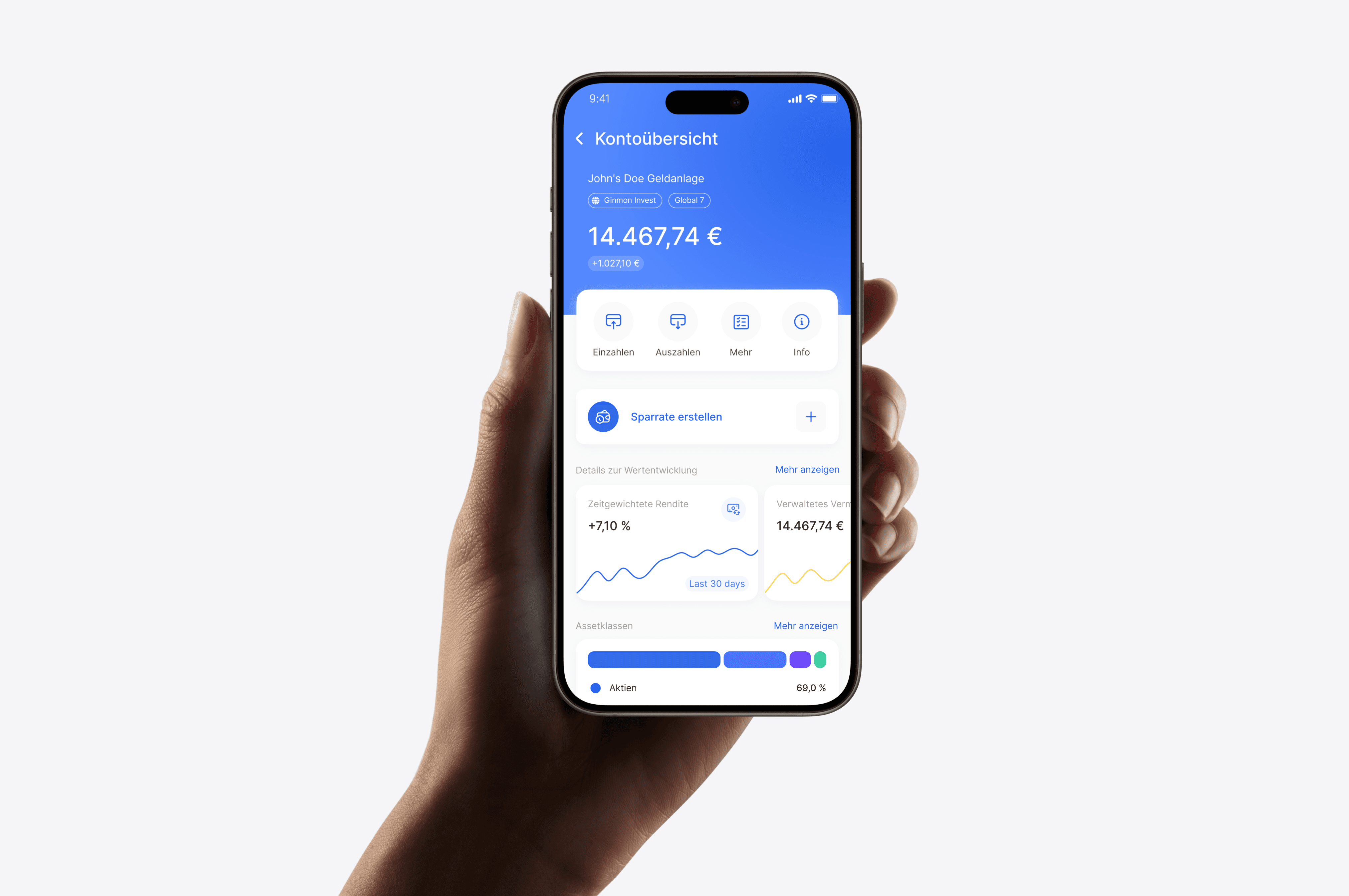

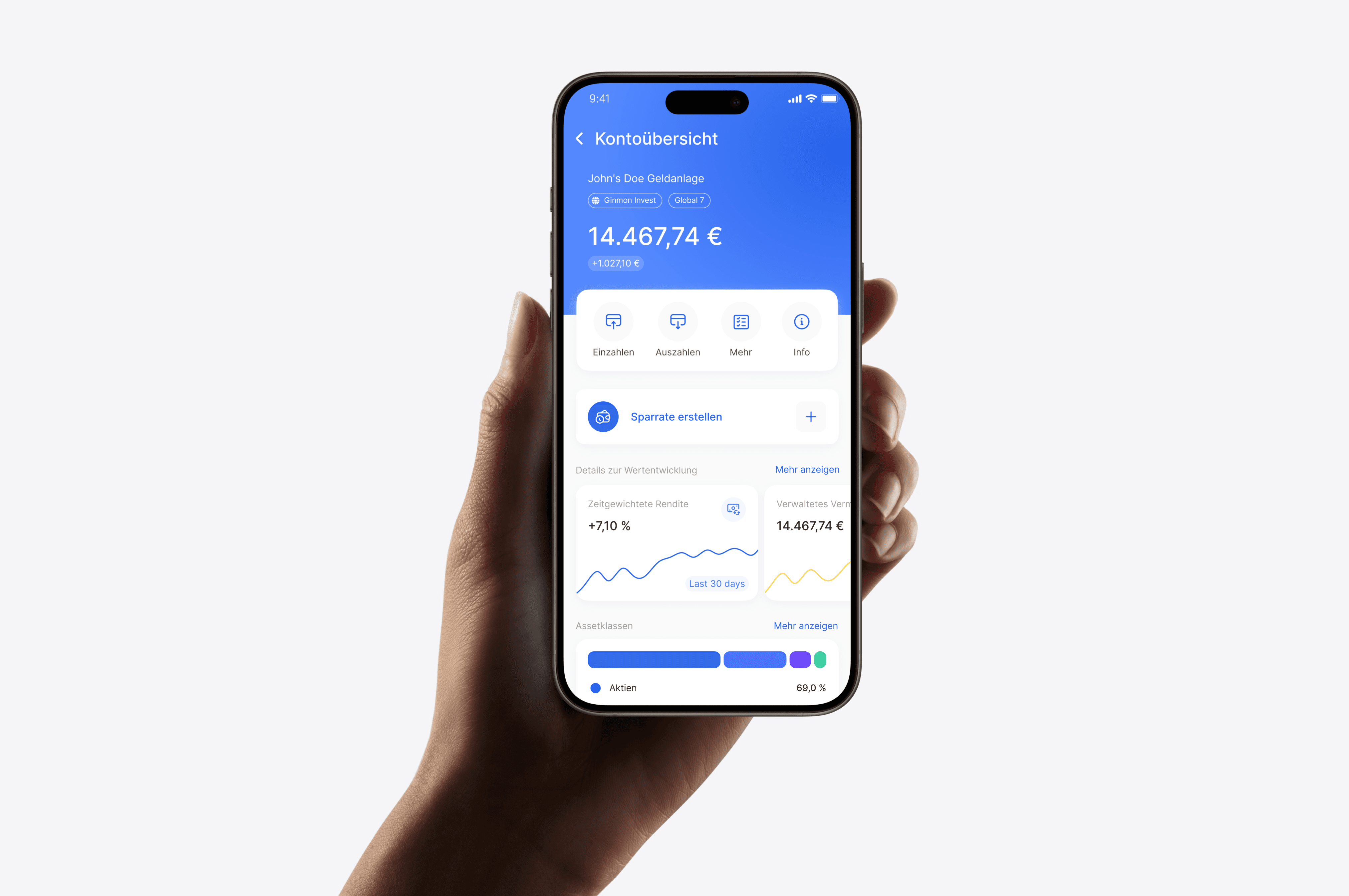

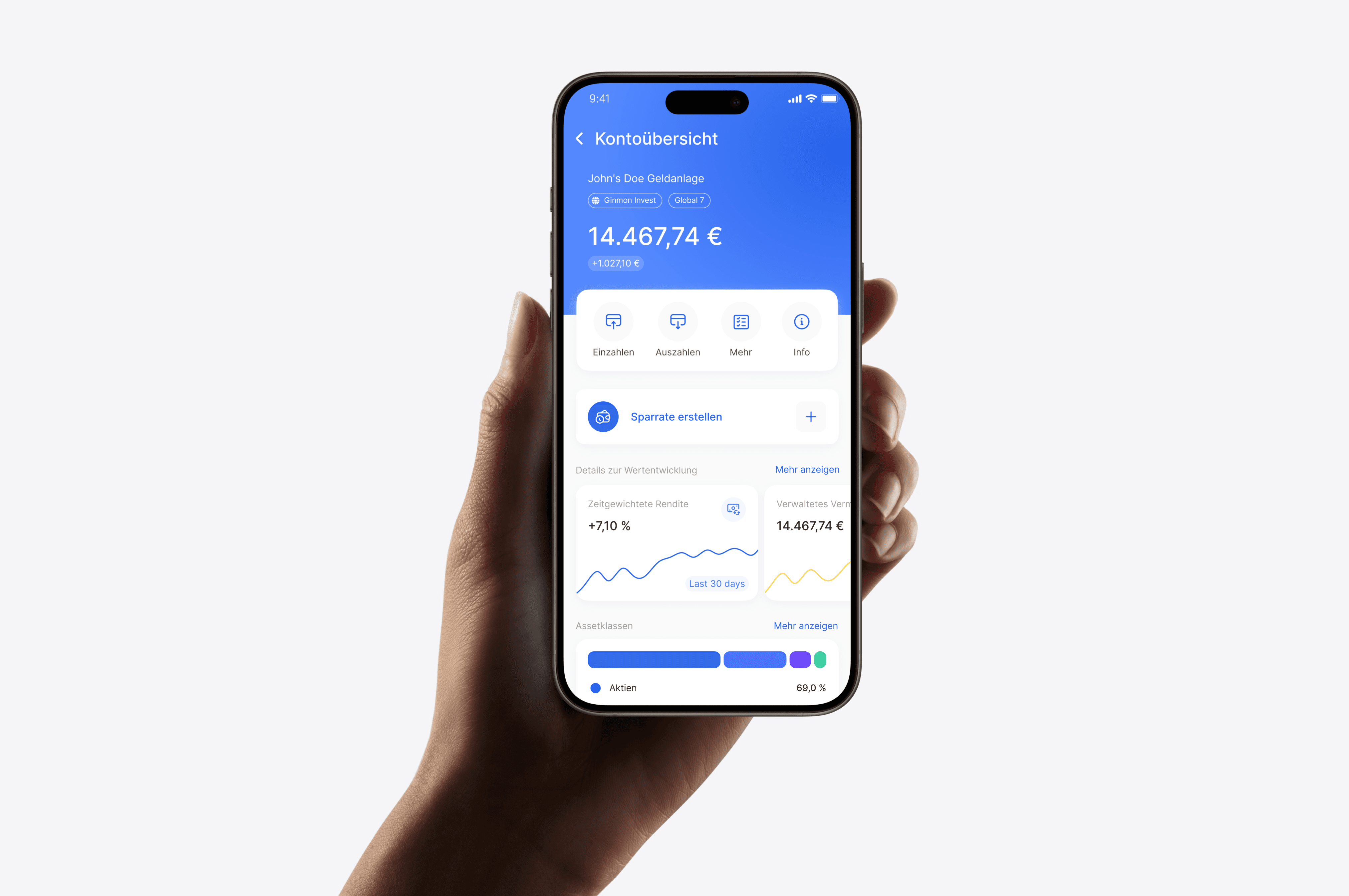

Einfach intelligent

Geld anlegen

Mit wissenschaftlich fundierter Anlagestrategie

Auf Basis kostengünstiger ETFs

Inklusive professionellem Risikomanagement

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

Verwirklichen Sie Ihre

finanziellen Ziele

Geprüfte Sicherheit

EU-Einlagensicherung

Alle Geldanlagen als

Sondervermögen geschützt

Unterliegt strenger, deutscher BaFin-Regulierung

Persönlicher Kontakt

Ideale Kombination: Digital, aber persönlich

Erreichbar per Telefon, E-Mail und In-App Chat

Persönlicher Berater ab 50.000 € Anlagevolumen

Unabhängig

100 % unabhängige Produktauswahl

Keine Provisionen

Keine versteckten Kosten

Für jedes Ziel die richtige Lösung

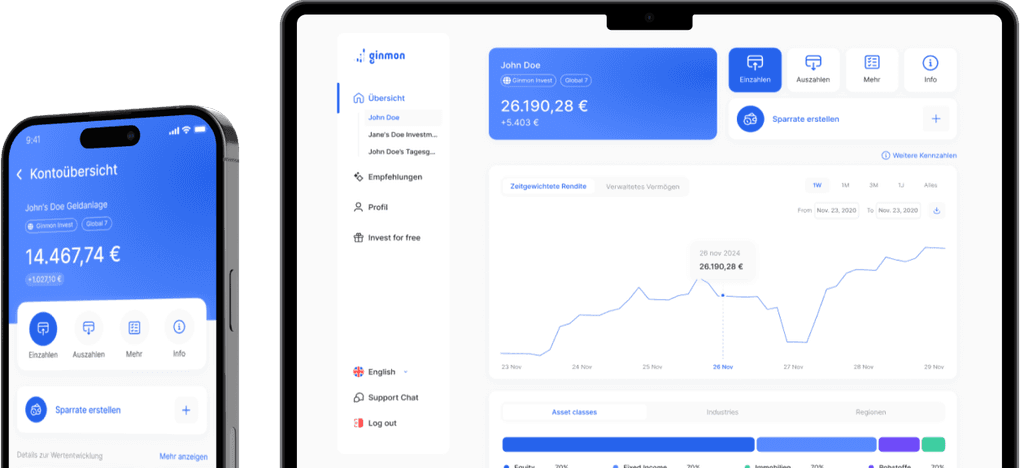

Das Vermögensmanagement der nächsten Generation

Das Vermögensmanagement der nächsten Generation

Das Vermögens-management der nächsten Generation.

Broker

Broker

Robo-Advisor

Robo-Advisor

Ginmon

Ginmon

Kostengünstige ETFs

Kostengünstige ETFs

Automatisiertes Portfoliomanagement

Automatisiertes Portfoliomanage-ment

Aktives Risikomanagement

Aktives Risikomanage-ment

Automatisierte Steueroptimierung

Automatisierte Steueroptimi-erung

Ziel-basierte Finanzplanung und Lösungen

Ziel-basierte Finanzplanung und Lösungen

Persönliche Beratung und Kundenservice

Persönliche Beratung und Kundenservice

Bekannt aus den Medien

Ginmon wurde bereits vielfach ausgezeichnet und weit über 500 mal positiv in deutschen Medien genannt.

Bekannt aus den Medien

Ginmon wurde bereits vielfach ausgezeichnet und weit über

500 mal positiv in deutschen Medien genannt

Bekannt aus den Medien

Ginmon wurde bereits vielfach ausgezeichnet und weit über 500

mal positiv in deutschen

Medien genannt

15,9%

Ginmon

Fintego

14,6%

Whitebox

13,5%

Quirion

13,3%

Easyfolio

12,1%

-1.0%

Scalable Capital

4-Jahres-Rendite eines ausgewogenen Portfolios nach Gebühren und Steuern

15,9%

Ginmon

Fintego

14,6%

Whitebox

13,5%

Quirion

13,3%

Easyfolio

12,1%

-1.0%

Scalable Capital

4-Jahres-Rendite eines ausgewogenen Portfolios nach Gebühren und Steuern

15,9%

Ginmon

Fintego

14,6%

Whitebox

13,5%

Quirion

13,3%

Easyfolio

12,1%

-1.0%

Scalable Capital

4-Jahres-Rendite eines ausgewogenen Portfolios nach Gebühren und Steuern

15,9%

Ginmon

Fintego

14,6%

Whitebox

13,5%

Quirion

13,3%

Easyfolio

12,1%

-1.0%

Scalable Capital

4-Jahres-Rendite eines ausgewogenen Portfolios nach Gebühren und Steuern

Unter den untersuchten Angeboten hat sich Ginmon im Vergleich am besten geschlagen.

Quelle: FAZ, "Finanz-Roboter im Härtetest", veröffentlicht am 01.05.2021

Das sagen unsere Kunden

Persönliche Sicherheitsstufe auswählen und man muss sich um nichts mehr kümmern. Einfache, kostengünstige Geldanlage. Besonders gefallen hat mir auch die supergute Rendite der letzten Jahre.

Christoph Decker

Vor vier Jahren bin ich in die Welt der Roboadvisor eingetreten. Es fiel nicht schwer und hat zu einem bemerkenswerten Ertrag geführt.

Stephan Weber

Die Unabhängigkeit von einer Investmentgruppe ist ein großer Vorteil. Ich habe auch den Marktführer getestet, war dort aber sehr unzufrieden.

Eduard Hoffman

Das sagen unsere Kunden

Persönliche Sicherheitsstufe auswählen und man muss sich um nichts mehr kümmern. Einfache, kostengünstige Geldanlage. Besonders gefallen hat mir auch die supergute Rendite der letzten Jahre.

Christoph Decker

Vor vier Jahren bin ich in die Welt der Roboadvisor eingetreten. Es fiel nicht schwer und hat zu einem bemerkenswerten Ertrag geführt.

Stephan Weber

Die Unabhängigkeit von einer Investmentgruppe ist ein großer Vorteil. Ich habe auch den Marktführer getestet, war dort aber sehr unzufrieden.

Eduard Hoffman

Das sagen unsere Kunden

Persönliche Sicherheitsstufe auswählen und man muss sich um nichts mehr kümmern. Einfache, kostengünstige Geldanlage. Besonders gefallen hat mir auch die supergute Rendite der letzten Jahre.

Christoph Decker

Vor vier Jahren bin ich in die Welt der Roboadvisor eingetreten. Es fiel nicht schwer und hat zu einem bemerkenswerten Ertrag geführt.

Stephan Weber

Die Unabhängigkeit von einer Investmentgruppe ist ein großer Vorteil. Ich habe auch den Marktführer getestet, war dort aber sehr unzufrieden.

Eduard Hoffman

Das sagen unsere Kunden

Persönliche Sicherheitsstufe auswählen und man muss sich um nichts mehr kümmern. Einfache, kostengünstige Geldanlage. Besonders gefallen hat mir auch die supergute Rendite der letzten Jahre.

Christoph Decker

Vor vier Jahren bin ich in die Welt der Roboadvisor eingetreten. Es fiel nicht schwer und hat zu einem bemerkenswerten Ertrag geführt.

Stephan Weber

Die Unabhängigkeit von einer Investmentgruppe ist ein großer Vorteil. Ich habe auch den Marktführer getestet, war dort aber sehr unzufrieden.

Eduard Hoffman

Noch Fragen?

Was ist Ginmon?

Aussprache: [ɡin moɴ]

Ginmon bedeutet auf Japanisch „silbernes Tor“ und ist ein im November 2014 gegründetes unabhängiges Fintech mit Spezialisierung auf die digitale Vermögensverwaltung.

Hinter Ginmon steht ein dynamisches Team aus Technologie- und Finanzexperten mit Sitz in Frankfurt am Main.

Was bietet mir Ginmon?

Ginmon bietet eine transparente und vollautomatisierte Vermögensverwaltung, die es mit einer verständlichen Anlagestrategie und einfacher Bedienung ermöglicht, angespartes Vermögen kostengünstig in bewährte Anlageformen zu investieren.

Durch benutzerfreundliche Technologie verbunden mit verständlichen Anlageprodukten bietet Ginmon damit eine ganz neue Art der Geldanlage.

Mehr Informationen zu unseren Anlagestrategien finden Sie auf unserer Anlagephilosophie.

Wie läuft die Anmeldung eigentlich ab?

Zuerst melden Sie sich an und beantworten 8 Fragen zu Ihren Anlage-Wünschen.

Das dauert keine 3 Minuten.

Jetzt bekommen Sie schon Ihren unverbindlichen Anlagevorschlag.

Als Nächstes legitimieren Sie sich per Video.

Daraufhin sagen Sie uns, wie Sie Ihr Geld auf Ihr Depot einzahlen möchten.

• via Überweisung

• via Dauerauftrag

• via Lastschrift (Bankeinzug)

Sobald das Geld da ist, investieren wir es in Ihre Wunschstrategie.

Selbstverständlich können Sie Ihre Strategie oder Einzahlung jederzeit kostenfrei ändern oder Ihr Depot auszahlen lassen.

Was, wenn ich an mein Geld will? Muss ich warten?

Nein, Sie können Ihr Ginmon Depot auszahlen, wann Sie wollen.

Ihren Sparplan können Sie so oft und so lange pausieren, wie Sie es wünschen. Keinerlei extra Gebühren oder Sperrfristen.

Was, wenn es Ginmon nicht mehr gibt?

Gute Frage! Lassen Sie uns die schlimmsten Szenarien doch einmal durchgehen.

Fall 1 - Ginmon geht von heute auf morgen pleite.

In diesem sehr unwahrscheinlichen Fall, würde Ihr Depot unberührt bleiben.

Das Depot ist sicher bei unserer Partnerbank verwahrt.

Fall 2 - Die Partnerbank geht von heute auf morgen pleite.

Bleiben Sie unbesorgt, auch das ist sehr unwahrscheinlich.

Und selbst dann ist Ihr angelegtes Geld komplett geschützt.

Ihr Geld gilt als Sondervermögen und wird im schlimmsten Falle automatisch an eine Partnerbank Ihrer Wahl übertragen. Am Depot-Inhalt ändert sich dadurch nichts.

Fall 3 - Der Kapitalmarkt bricht ein.

Das sollte den langfristigen Anleger kaum interessieren.

Der weltweite Kapitalmarkt hat sich ausnahmslos nach jeder Krise erholt und neue Kursrekorde erzielt.

Noch Fragen?

Was ist Ginmon?

Aussprache: [ɡin moɴ]

Ginmon bedeutet auf Japanisch „silbernes Tor“ und ist ein im November 2014 gegründetes unabhängiges Fintech mit Spezialisierung auf die digitale Vermögensverwaltung.

Hinter Ginmon steht ein dynamisches Team aus Technologie- und Finanzexperten mit Sitz in Frankfurt am Main.

Was bietet mir Ginmon?

Ginmon bietet eine transparente und vollautomatisierte Vermögensverwaltung, die es mit einer verständlichen Anlagestrategie und einfacher Bedienung ermöglicht, angespartes Vermögen kostengünstig in bewährte Anlageformen zu investieren.

Durch benutzerfreundliche Technologie verbunden mit verständlichen Anlageprodukten bietet Ginmon damit eine ganz neue Art der Geldanlage.

Mehr Informationen zu unseren Anlagestrategien finden Sie auf unserer Anlagephilosophie.

Wie läuft die Anmeldung eigentlich ab?

Zuerst melden Sie sich an und beantworten 8 Fragen zu Ihren Anlage-Wünschen.

Das dauert keine 3 Minuten.

Jetzt bekommen Sie schon Ihren unverbindlichen Anlagevorschlag.

Als Nächstes legitimieren Sie sich per Video.

Daraufhin sagen Sie uns, wie Sie Ihr Geld auf Ihr Depot einzahlen möchten.

• via Überweisung

• via Dauerauftrag

• via Lastschrift (Bankeinzug)

Sobald das Geld da ist, investieren wir es in Ihre Wunschstrategie.

Selbstverständlich können Sie Ihre Strategie oder Einzahlung jederzeit kostenfrei ändern oder Ihr Depot auszahlen lassen.

Was, wenn ich an mein Geld will? Muss ich warten?

Nein, Sie können Ihr Ginmon Depot auszahlen, wann Sie wollen.

Ihren Sparplan können Sie so oft und so lange pausieren, wie Sie es wünschen. Keinerlei extra Gebühren oder Sperrfristen.

Was, wenn es Ginmon nicht mehr gibt?

Gute Frage! Lassen Sie uns die schlimmsten Szenarien doch einmal durchgehen.

Fall 1 - Ginmon geht von heute auf morgen pleite.

In diesem sehr unwahrscheinlichen Fall, würde Ihr Depot unberührt bleiben.

Das Depot ist sicher bei unserer Partnerbank verwahrt.

Fall 2 - Die Partnerbank geht von heute auf morgen pleite.

Bleiben Sie unbesorgt, auch das ist sehr unwahrscheinlich.

Und selbst dann ist Ihr angelegtes Geld komplett geschützt.

Ihr Geld gilt als Sondervermögen und wird im schlimmsten Falle automatisch an eine Partnerbank Ihrer Wahl übertragen. Am Depot-Inhalt ändert sich dadurch nichts.

Fall 3 - Der Kapitalmarkt bricht ein.

Das sollte den langfristigen Anleger kaum interessieren.

Der weltweite Kapitalmarkt hat sich ausnahmslos nach jeder Krise erholt und neue Kursrekorde erzielt.

Noch Fragen?

Was ist Ginmon?

Aussprache: [ɡin moɴ]

Ginmon bedeutet auf Japanisch „silbernes Tor“ und ist ein im November 2014 gegründetes unabhängiges Fintech mit Spezialisierung auf die digitale Vermögensverwaltung.

Hinter Ginmon steht ein dynamisches Team aus Technologie- und Finanzexperten mit Sitz in Frankfurt am Main.

Was bietet mir Ginmon?

Ginmon bietet eine transparente und vollautomatisierte Vermögensverwaltung, die es mit einer verständlichen Anlagestrategie und einfacher Bedienung ermöglicht, angespartes Vermögen kostengünstig in bewährte Anlageformen zu investieren.

Durch benutzerfreundliche Technologie verbunden mit verständlichen Anlageprodukten bietet Ginmon damit eine ganz neue Art der Geldanlage.

Mehr Informationen zu unseren Anlagestrategien finden Sie auf unserer Anlagephilosophie.

Wie läuft die Anmeldung eigentlich ab?

Zuerst melden Sie sich an und beantworten 8 Fragen zu Ihren Anlage-Wünschen.

Das dauert keine 3 Minuten.

Jetzt bekommen Sie schon Ihren unverbindlichen Anlagevorschlag.

Als Nächstes legitimieren Sie sich per Video.

Daraufhin sagen Sie uns, wie Sie Ihr Geld auf Ihr Depot einzahlen möchten.

• via Überweisung

• via Dauerauftrag

• via Lastschrift (Bankeinzug)

Sobald das Geld da ist, investieren wir es in Ihre Wunschstrategie.

Selbstverständlich können Sie Ihre Strategie oder Einzahlung jederzeit kostenfrei ändern oder Ihr Depot auszahlen lassen.

Was, wenn ich an mein Geld will? Muss ich warten?

Nein, Sie können Ihr Ginmon Depot auszahlen, wann Sie wollen.

Ihren Sparplan können Sie so oft und so lange pausieren, wie Sie es wünschen. Keinerlei extra Gebühren oder Sperrfristen.

Was, wenn es Ginmon nicht mehr gibt?

Gute Frage! Lassen Sie uns die schlimmsten Szenarien doch einmal durchgehen.

Fall 1 - Ginmon geht von heute auf morgen pleite.

In diesem sehr unwahrscheinlichen Fall, würde Ihr Depot unberührt bleiben.

Das Depot ist sicher bei unserer Partnerbank verwahrt.

Fall 2 - Die Partnerbank geht von heute auf morgen pleite.

Bleiben Sie unbesorgt, auch das ist sehr unwahrscheinlich.

Und selbst dann ist Ihr angelegtes Geld komplett geschützt.

Ihr Geld gilt als Sondervermögen und wird im schlimmsten Falle automatisch an eine Partnerbank Ihrer Wahl übertragen. Am Depot-Inhalt ändert sich dadurch nichts.

Fall 3 - Der Kapitalmarkt bricht ein.

Das sollte den langfristigen Anleger kaum interessieren.

Der weltweite Kapitalmarkt hat sich ausnahmslos nach jeder Krise erholt und neue Kursrekorde erzielt.

Noch Fragen?

Was ist Ginmon?

Aussprache: [ɡin moɴ]

Ginmon bedeutet auf Japanisch „silbernes Tor“ und ist ein im November 2014 gegründetes unabhängiges Fintech mit Spezialisierung auf die digitale Vermögensverwaltung.

Hinter Ginmon steht ein dynamisches Team aus Technologie- und Finanzexperten mit Sitz in Frankfurt am Main.

Was bietet mir Ginmon?

Ginmon bietet eine transparente und vollautomatisierte Vermögensverwaltung, die es mit einer verständlichen Anlagestrategie und einfacher Bedienung ermöglicht, angespartes Vermögen kostengünstig in bewährte Anlageformen zu investieren.

Durch benutzerfreundliche Technologie verbunden mit verständlichen Anlageprodukten bietet Ginmon damit eine ganz neue Art der Geldanlage.

Mehr Informationen zu unseren Anlagestrategien finden Sie auf unserer Anlagephilosophie.

Wie läuft die Anmeldung eigentlich ab?

Zuerst melden Sie sich an und beantworten 8 Fragen zu Ihren Anlage-Wünschen.

Das dauert keine 3 Minuten.

Jetzt bekommen Sie schon Ihren unverbindlichen Anlagevorschlag.

Als Nächstes legitimieren Sie sich per Video.

Daraufhin sagen Sie uns, wie Sie Ihr Geld auf Ihr Depot einzahlen möchten.

• via Überweisung

• via Dauerauftrag

• via Lastschrift (Bankeinzug)

Sobald das Geld da ist, investieren wir es in Ihre Wunschstrategie.

Selbstverständlich können Sie Ihre Strategie oder Einzahlung jederzeit kostenfrei ändern oder Ihr Depot auszahlen lassen.

Was, wenn ich an mein Geld will? Muss ich warten?

Nein, Sie können Ihr Ginmon Depot auszahlen, wann Sie wollen.

Ihren Sparplan können Sie so oft und so lange pausieren, wie Sie es wünschen. Keinerlei extra Gebühren oder Sperrfristen.

Was, wenn es Ginmon nicht mehr gibt?

Gute Frage! Lassen Sie uns die schlimmsten Szenarien doch einmal durchgehen.

Fall 1 - Ginmon geht von heute auf morgen pleite.

In diesem sehr unwahrscheinlichen Fall, würde Ihr Depot unberührt bleiben.

Das Depot ist sicher bei unserer Partnerbank verwahrt.

Fall 2 - Die Partnerbank geht von heute auf morgen pleite.

Bleiben Sie unbesorgt, auch das ist sehr unwahrscheinlich.

Und selbst dann ist Ihr angelegtes Geld komplett geschützt.

Ihr Geld gilt als Sondervermögen und wird im schlimmsten Falle automatisch an eine Partnerbank Ihrer Wahl übertragen. Am Depot-Inhalt ändert sich dadurch nichts.

Fall 3 - Der Kapitalmarkt bricht ein.

Das sollte den langfristigen Anleger kaum interessieren.

Der weltweite Kapitalmarkt hat sich ausnahmslos nach jeder Krise erholt und neue Kursrekorde erzielt.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

¹ Der Zinssatz ist variabel und an den Leitzins der Europäischen Zentralbank (EZB) gekoppelt. Der Zinssatz vor Produktkosten und Servicegebühr beträgt stets die Euro Short-Term Rate (€STR) zzgl. 0,085 %. Servicegebühren für Ginmon TopZins sind auf 0,30 % p.a. reduziert.

² Verifizierte Kundenbewertungen stammen von Kunden, bei denen unter gleichem Namen eine Kundenbeziehung bei uns vorliegt und bei denen die Echtheit der Person anhand von GwG-konformen Legitimationsverfahren (z. B. Video-Ident-Verfahren) festgestellt wurde.