Was ist Home Bias?

„Home is where your heart is“ – diese Weisheit mag in vielen Lebenslagen gelten, jedoch nicht bei Ihrer Vermögensplanung. Denn spätestens seit der Begründung der modernen Portfoliotheorie durch Harry S. Markowitz im Jahre 1952 sind die Vorzüge einer globalen Vermögensdiversifikation weitreichend bekannt. Trotz dessen haben zahlreiche Privatanleger noch immer ein deutlich überproportionales Gewicht in Ihren jeweiligen Heimatmärkten: Dieses Phänomen wird in der Finanzwissenschaft als Home Bias bezeichnet. Die Übergewichtung der heimischen Kapitalmärkte führt jedoch nicht nur zu einer höheren Portfoliovolatilität, sondern auch zu verpassten Chancen auf den globalen Aktienmärkten.

Was bedeutet Home Bias?

Home Bias beschreibt die systematische Übergewichtung heimischer Anlageklassen in Portfolios. Verursacht wird dieses Phänomen durch das Bedürfnis in bekannte Märkte zu investieren.

Oft werden auch die vermeintlich höheren Kosten bei der Investition in ausländische Anlageklassen als Begründung angeführt.

Wie verhält sich Home Bias bei deutschen Anlegern?

Täglich profitieren wir von einer fortschreitenden Globalisierung: Wir starten unseren Tag mit einem Kaffee aus Kolumbien, überprüfen unsere Mails aus China mit unserem Smartphone aus den USA, tragen unseren Anzug aus Italien und schlafen in unserer Bettwäsche aus Ägypten.

Aber wenn es um unsere Finanzen geht, dann vertrauen wir immer noch hauptsächlich auf den Erfolg der heimischen Unternehmen. Dieses übermäßige Vertrauen führt zum Home Bias in einer Vielzahl von Anlegerportfolios.

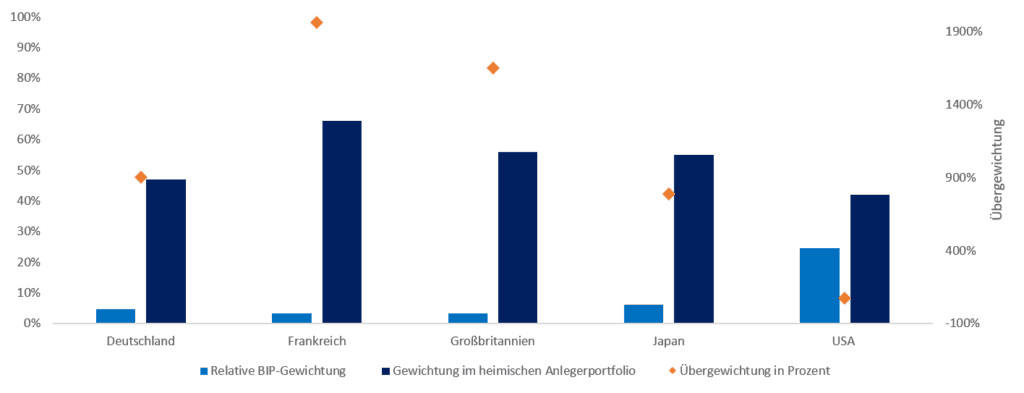

Basierend auf den Daten der Forscher Bose, MacDonald und Tsoukas (2015) haben wir die Anlegerportfolios innerhalb der größten Industrienationen anhand ihrer Portfolio-Allokation auf eine Übergewichtung des heimischen Kapitalmarktes untersucht.

Ausgangspunkt war die prozentuale Gewichtung des Bruttoinlandsproduktes der Länder am globalen BIP, welche zu der tatsächlichen Gewichtung des Heimatmarkts in den jeweiligen Portfolios ins Verhältnis gesetzt wurde.

Daraus ergibt sich die prozentuale Übergewichtung des Heimatmarkts pro Land – ein quantitativer Indikator für den Home Bias.

Das erschreckende Ergebnis: In jedem der fünf untersuchten Industriestaaten finden wir eine signifikante Übergewichtung des heimischen Kapitalmarktes. Insbesondere in Deutschland, Großbritannien und Frankreich liegt die Übergewichtung beim 9-, 16- und 19-fachen der optimalen Gewichtung. Nur für die US-Investoren konnten wir eine weniger ineffiziente Portfolio-Allokation feststellen.

Was sind die Gründe für die Übergewichtung des Heimatmarkts?

Zahlreiche Wissenschaftler haben bereits versucht eine Antwort auf diese Frage zu finden – wir bringen Licht ins Dunkel und geben einen Überblick über die anerkanntesten Erklärungsansätze.

Mit der Präferenz zahlreicher Anleger in das Bekannte zu investieren, liefern Sendi und Bellalah (2010) im Journal of Finance einen zentralen Beitrag. Aufgrund der zunehmenden globalen Unsicherheiten über geopolitische Ereignisse, aufkommende Handelshemmnisse und finanzpolitische Entscheidungen ist es verständlich, dass Anleger sich durch einen heimat- bezogenen Investmentfokus vor globalen Risiken für ihr Portfolio schützen wollen.

Sie neigen dazu, die geografische Nähe mit einem vermeintlichen Informationsvorsprung hinsichtlich zukünftiger Entwicklungen zu verbinden. Doch mit dieser Anlagestrategie bewirken sie genau das Gegenteil. Denn die heimischen Aktienmärkte bieten eine signifikant schlechtere Diversifikation als ein global gestreutes Portfolio.

Mit einer DAX Investition partizipieren Anleger beispielsweise nur an der Entwicklung von 30 der weltweit über 35.000 börsennotierten Unternehmen. Zwar sind die DAX-Unternehmen überdurchschnittlich stark in die globale Wertschöpfungskette integriert, weisen jedoch trotz dessen eine hohe Korrelation mit der gesamtwirtschaftlichen Entwicklung des Heimatmarkts und deshalb hohe Konzentrationsrisiken auf.

Eine alleinige Investition in den DAX ist auch vor dem Hintergrund der starken Industriefokussierung problematisch: Mehr als ein Drittel des Indexwertes stammt aus der Automobil- und Chemiebranche (Stand März 2018).

Ein weiterer oft aufgeführter Erklärungsversuch für den Home Bias-Effekt kann unter dem Oberbegriff externe Barrieren subsumiert werden. Darunter fallen vor allem institutionelle und regulatorische Barrieren, wie z.B. zu hohe Transaktionskosten oder Kapitalverkehrskontrollen.

Doch bereits die Entdecker des Home Bias Effektes – French und Poterba (1991) – argumentieren gegen diesen Erklärungsversuch. Durch die fortschreitende Globalisierung sind zahlreiche dieser externen Barrieren stetig zurückgegangen und heute ist eine globale Anlagestrategie günstiger und einfacher umzusetzen als je zuvor.

Das liegt nicht nur an den gesunkenen Transaktionskosten und Kapitalverkehrskontrollen, sondern auch an neuen Investmentprodukten wie ETFs. Alleine die Investition in den MSCI World Index bietet beispielsweise eine Streuung in über 1.600 Einzelwerte aus 23 Staaten mit einer Marktkapitalisierung von mehr als €32 Billionen.

Gibt es Home Bias auch bei institutionellen Investoren?

Diese Erkenntnisse lassen darauf schließen, dass der Home Bias nicht alleine mit rationalen Gründen erklärt werden kann. Vielmehr spielen psychologische Aspekte eine zentrale Rolle in der bevorzugten Auswahl heimischer Anlagen.

Die britischen Finanzwissenschaftler Strong und Xu (1999) bestätigten diese Vermutung nicht nur für Privatanleger, sondern auch für institutionelle Investoren.

In einer Befragung amerikanischer, europäischer und japanischer Fondsmanager zur erwarteten Entwicklung der jeweiligen Heimatmärkte kamen die Wissenschaftler zu dem Ergebnis, dass auch professionelle Investoren die Performance des heimischen Kapitalmarktes deutlich optimistischer bewerteten, als die der ausländischen Kapitalmärkte.

Basierend darauf investierte ein Großteil der befragten Asset Manager überproportional in heimische Unternehmen.

Wie können Privatinvestoren den Home Bias vermeiden?

Ein allgemeingültiger Ansatz zur Lösung dieses Problems wurde bisher noch nicht entwickelt. Aufgrund der psychologischen Komponente scheint jedoch der Faktor Mensch von zentraler Bedeutung zu sein.

Schalten man diesen Faktor in der Investitionsentscheidung weitgehend aus, so die Hypothese, sollte daraus eine effizientere Portfolio-Allokation resultieren. Hierbei können insbesondere digitale Vermögensverwalter, wie Ginmon, eine bedeutende Rolle spielen.

Neueste Forschungsergebnisse von Benjamin Loos (2017) bestätigen diese Annahme. So steigt durch einen Wechsel der Anleger zu Robo-Advisory-Lösungen nicht nur die Effizienz der Portfolios, sondern auch die globale Diversifikation.

Dadurch werden neben der emotionalen Komponente auch die vermeintlich rationalen Gründe für den Home Bias eliminiert. Mit unserer effizienten Portfolioverwaltung sind Sie bei einer Investition in über 12.000 Unternehmen aus mehr als 100 Ländern immer optimal investiert.

Lassen Sie sich bei Ihrer nächsten Investition also nicht mehr von Ihren Emotionen leiten und verpassen Sie so keine Chance mehr auf den globalen Kapitalmärkten.

Hinweis: Diese Informationen gelten lediglich für in Deutschland steuerlich ansässige Anleger. Die oben gegebenen Auskünfte stellen keine steuerliche Beratung dar und ersetzen keinesfalls die individuelle Beratung durch einen steuerlichen Berater. Bitte wenden Sie sich bei Unklarheiten direkt an Ihren Steuerberater.