Was ist ein Gemeinschaftsdepot?

Vermögensaufbau und -plaung stellen Paare häufig vor Herausforderungen. Entscheidungen über die Geldanlage, die gemeinsame Altersvorsorge oder große Investitionen auf dem Weg dorthin, müssen getroffen werden. Oftmals wird hierfür das Modell des “Gemeinschaftsdepots” in Betracht gezogen. Als Begründung hört man oft, dass es einfach und unkompliziert sei. Was ein Gemeinschaftsdepot ist, wieso dieser Eindruck täuscht und welche Alternative es gibt, erfahren Sie im Folgenden.

Was macht ein Gemeinschaftsdepot aus?

Wichtig an dieser Stelle ist es, zwischen Konten und Depots zu unterscheiden. Gemeinschaftskonten werden oft für (Sicht-)Einlagen verwendet, auf die im Falle eines Gemeinschaftsdepots mehrere Parteien Zugriff haben.

Wir werden uns an dieser Stelle ausschließlich mit den Gemeinschaftsdepots beschäftigen.

Was sind „Und-Depots“ und „Oder-Depots“?

Bei der Klassifizierung eines Depots ist die Unterscheidung zwischen Rechten, die aus dem Depotvertrag entstehen (Verfügung) und der Eigentumslage entscheidend. Auf Basis der Verfügung können auf der obersten Ebene “Und-” und “Oder-Depots” klassifiziert werden.

“Und-Depots” kennzeichnen sich durch eine gemeinschaftliche Führung aus. Das bedeutet, dass jede Transaktion von beiden Seiten verifiziert und autorisiert werden muss. In vielen Fällen geht das jedoch mit erheblichem Aufwand sowohl für den Anbieter als auch für die Depotinhaber einher.

Daher eignen sich „Und-Depots“ nur für sehr wenige Personen und werden nur selten angeboten. Im Falle von “Oder-Depots” hingegen können alle beteiligten Parteien Transaktionen einzeln autorisieren. Daher wird diese Klasse der Gemeinschaftsdepots in den meisten Fällen genutzt.

Neben der Verfügung über den angelegten Betrag sind auch die Konsequenzen interessant, die sich für die Eigentumslage ergeben. Eine Anlage in einem Gemeinschaftsdepot kann als hälftige Schenkung an den Partner gelten.

Dies gilt jedoch nicht immer zwangsläufig, beispielsweise bei einer Umwandlung von einem Einzeldepot in ein Gemeinschaftsdepot. Hier kann eine vereinbarte Gütertrennung oder beispielsweise ein Testament, das einen anderen Erben bestimmt, die Vermutung des hälftigen Eigentums am Vermögen auf dem Gemeinschaftsdepot aushebeln.

Der Gesetzgeber nimmt an, dass ein Gemeinschaftsdepot als Zweck hauptsächlich die gemeinschaftliche Verfügung über das Vermögen, nicht jedoch die Verwaltung des gemeinschaftlichen Eigentums, hat. Für eine eindeutige Zuordnung des Eigentums wird daher oft eine zusätzliche vertragliche Vereinbarung empfohlen, die den Sachverhalt zweifelsfrei regelt.

Welche Vorteile hat ein Gemeinschaftsdepot?

Vorteile für ein Gemeinschaftsdepot finden sich beispielsweise in der Einsparung von Orderkosten bei gemeinsamen An- und Verkäufen. Daneben stellt die Verwaltung des Vermögens für den Partner, falls dieser beispielsweise erkranken sollte, einen Vorteil dar.

Auf der zwischenmenschlichen Ebene ist sicherlich auch der Aspekt entscheidend, Fragen bezüglich der Vermögensplanung gemeinschaftlich entscheiden zu können, sowie das symbolisierte Vertrauen, das damit einhergeht.

Nachteile des Gemeinschaftsdepots: Geteiltes Eigentum durch Schenkung

Nachteile des Gemeinschaftsdepots werden deutlich, wenn man erb- und steuerrechtliche Fragen sowie die oftmals unterschiedlichen Risikoneigungen der Beteiligten miteinbezieht. Mit der geteilten Eigentumslage gehen einige mögliche Konsequenzen einher, die sich gerne hinter einer oberflächlichen Einfachheit verbergen.

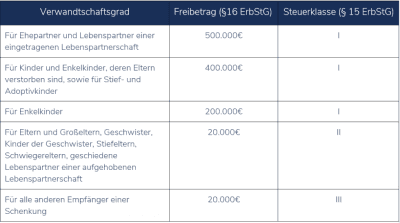

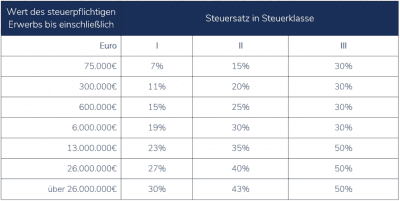

Die geteilte Eigentumslage bei Depots wird rechtlich durch eine Schenkung erreicht. Eine solche Transaktion hat direkte steuerliche Auswirkungen, die sich in Abhängigkeit von Verwandtschaftsgrad und Umfang der Schenkung ergeben. Als Bemessungsgrundlage dient dabei natürlich nicht nur das Depot, sondern auch beispielsweise gemeinsam gebaute Immobilien.

Der auf den ersten Blick umfangreich erscheinende Freibetrag wird daher oft schnell aufgebraucht.

Risiken im Erbfall beim Gemeinschaftsdepot

Zusätzlich ergeben sich aus dem geteilten Eigentum auch noch erbrechtliche Fragestellungen, die je nach Einzelfall zu verschiedenen Schwierigkeiten führen können.

Ein einfaches Beispiel: Anita und Bernd führen ein Gemeinschaftsdepot. Anita zahlt einen großen Teil ihres geerbten Vermögens ein. Jetzt zahlt Bernd auf die Hälfte der Einzahlung (abzüglich noch freier Freibeträge) die Schenkungssteuer. Nach einigen Jahren stirbt Bernd.

Anita erbt daraufhin seinen Anteil an dem Gemeinschaftsdepot und zahlt nun auf das ursprünglich von ihr eingezahlte Vermögen erneut Erbschaftssteuer. Zusammen können diese beiden Steuern das ursprünglich eingebrachte Vermögen erheblich mindern.

Ähnlich kompliziert wird es auch bei einer Weitergabe von Vermögen an die nächste Generation. Gibt einer der beiden Partner beispielsweise etwas von dem gemeinsamen Depot an einen Verwandten weiter, wird davon ausgegangen, dass die Schenkung hälftig auch vom anderen Partner erfolgt.

Damit kann es, abhängig von den Verwandtschaftsverhältnissen der beiden Partner, zu Konflikten bezüglich des Freibetrags kommen.

Beispielsweise kann ein Partner direkt mit dem Begünstigen verwandt sein und daher auf einen großen Freibetrag zurückgreifen, während der andere Partner nicht oder nur indirekt mit dem Begünstigten verwandt ist und daher deutlich niedrigere Grenzen einhalten muss.

Geringe Flexibilität und umfangreiche Buchhaltung

Ein weiterer Punkt, der oft übersehen wird, geht ebenfalls mit der Eigentumsübertragung einher. Um die Bemessungsgrundlage für die Steuer aufzustellen, ist der Halter des Depots verpflichtet nachzuweisen, wie sich einzelne Vermögensbewegungen auf dem Depot ergeben haben.

Will man das gemeinsame Depot also zum Beispiel nach 20 Jahren — in denen sich meist vielfältige Transaktionen und Vermögensbewegungen ergeben haben — auflösen, fällt eine umfangreiche und komplexe Buchhaltungsaufgabe an. Leider wird dieser Punkt immer wieder unterschätzt und bei der Eröffnung eines Gemeinschaftsdepots nicht mitbedacht.

Abschließend muss das Risikoprofil beider Partner betrachtet werden. Oftmals unterscheiden sich die Beteiligten eines Gemeinschaftsdepots in ihren individuellen Risikoneigungen, was nicht selten zu Streit oder Unstimmigkeiten führt.

Ein offensiv eingestellter Investor könnte umfangreicher an den Chancen des Kapitalmarkts partizipieren wollen durch die Investition in Aktien, während der defensivere Partner lieber mögliche Wertschwankungen auf ein Minimum reduzieren würde.

Die Finanzwissenschaften betonen immer wieder, dass die Risikoneigung eine zentrale Frage für eine langfristige Vermögensplanung ist — ein Gemeinschaftsdepot hingegen untergräbt diese wichtige Grundlage.

Die Alternative: Gegenseitige Depotbevollmächtigung

Eine gute Alternative stellen daher getrennte Konten mit einer gegenseitigen Bevollmächtigung dar. Hier können die Risikoneigungen individuell und adäquat angepasst werden und die Eigentumslage ist eindeutig und transparent aufgeteilt.

Auch eine Weitergabe von Vermögen an die nächste Generation lässt sich deutlich unkomplizierter durchsetzen, ohne dabei Rücksicht auf unterschiedliche Verwandtschaftsgrade nehmen zu müssen. Ebenso entfällt die notwendige buchhalterische Sorgfalt sowie die Gefahr, auf eingebrachtes Vermögen unnötige Schenkungs- sowie Erbschaftssteuern zahlen zu müssen.

Will man einem Äquivalent noch näher kommen, könnte man auch jede Einzahlung auf beide Konten aufteilen — nichts anderes passiert bei einem Gemeinschaftsdepot.

Das Vertrauen, das für eine gegenseitige Bevollmächtigung notwendig ist, stellt eine gute Grundlage für eine gemeinsam geplante finanzielle Zukunft dar — und das, ohne die eventuellen Nachteile eines Gemeinschaftsdepots.

Hinweis: Diese Informationen gelten lediglich für in Deutschland steuerlich ansässige Anleger. Die oben gegebenen Auskünfte stellen keine steuerliche Beratung dar und ersetzen keinesfalls die individuelle Beratung durch einen steuerlichen Berater.

Bitte wenden Sie sich bei Unklarheiten direkt an Ihren Steuerberater.