Ginmon VL

Vermögens-wirksam in ETFs investieren

Bis zu 480 € p.a. vom Arbeitgeber erhalten

Vermögenswirksame Leistungen mit ETFs

Keine Halte- oder Sperrfristen

Empfohlen von finanztip.de

40 € von Volkswagen AG erhalten

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

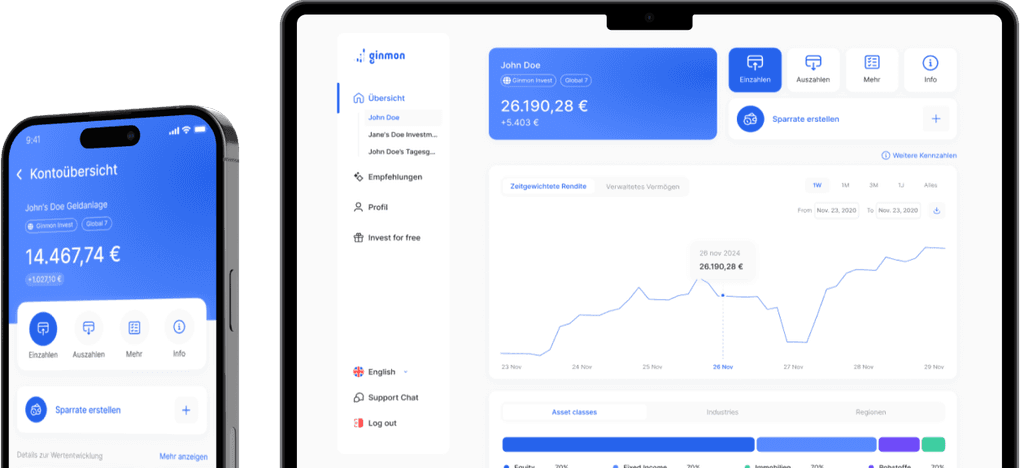

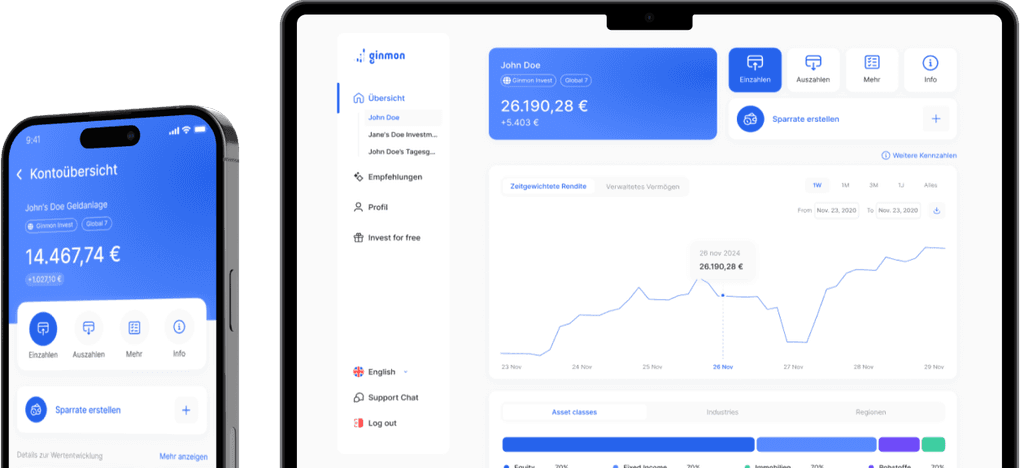

Die ETF-Lösung für VL

Wechseln Sie von schlecht verzinsten Bausparverträgen oder Bankprodukten mit Ihrem VL-Zuschuss in einen renditestarken ETF-Sparplan. Ein Wechsel ist jederzeit möglich.

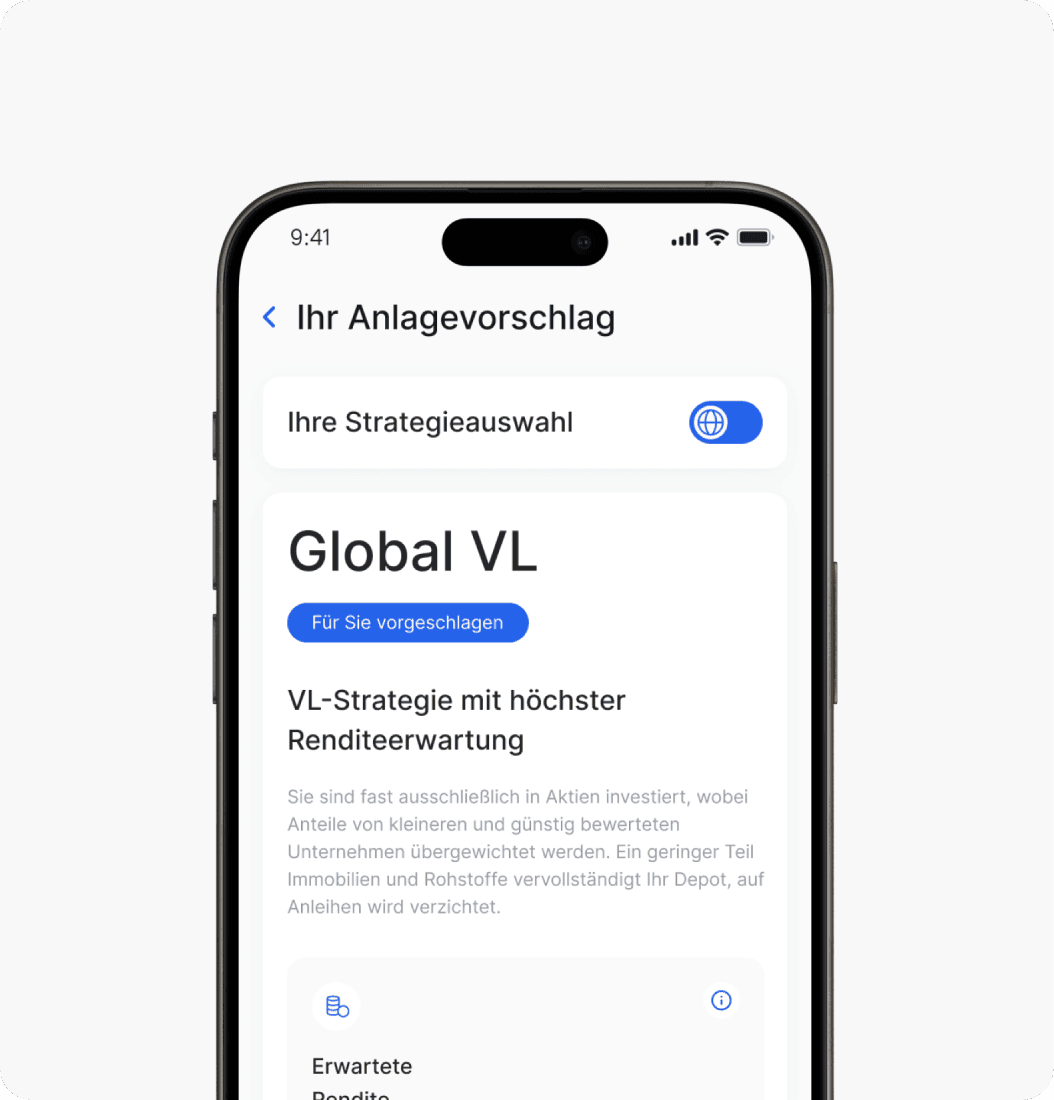

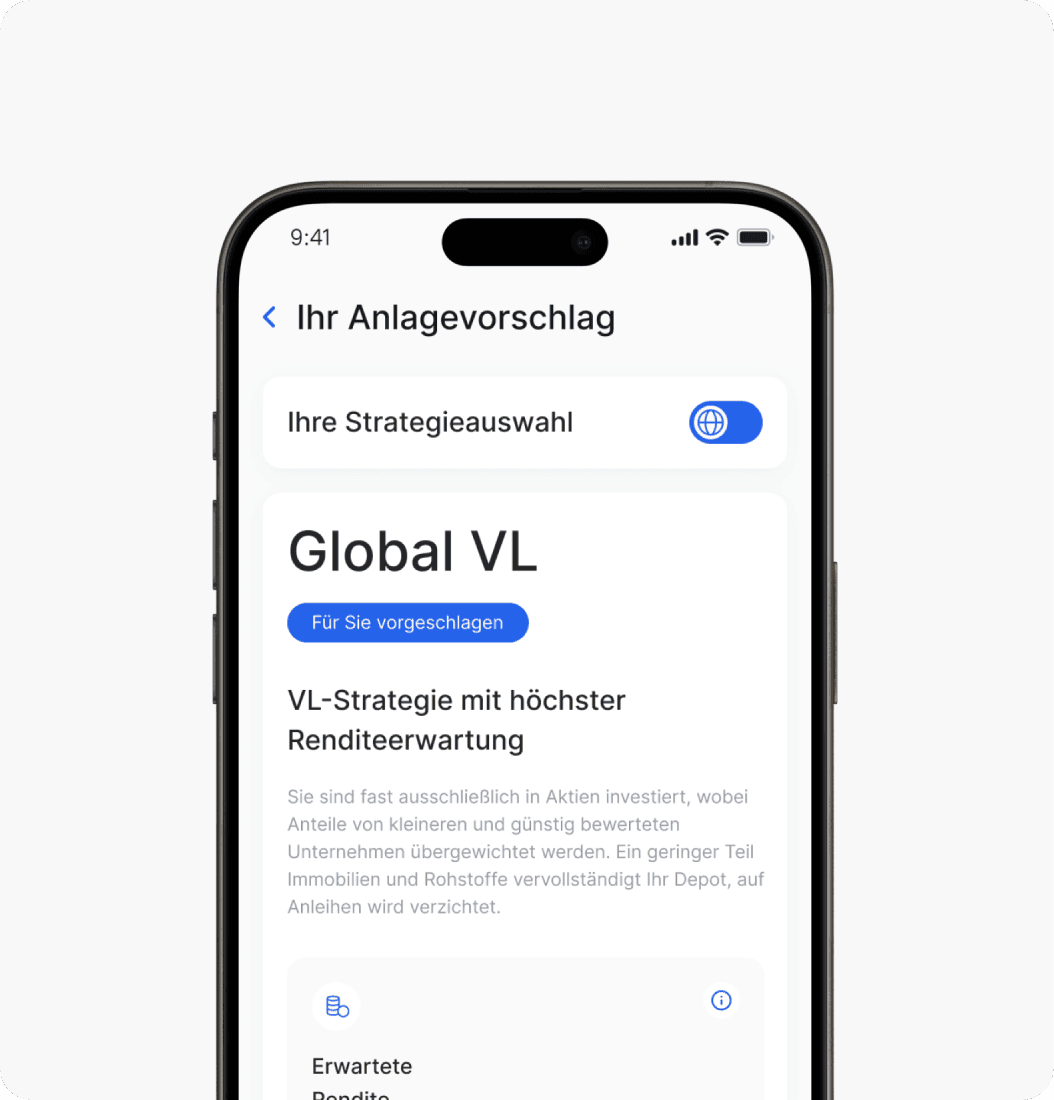

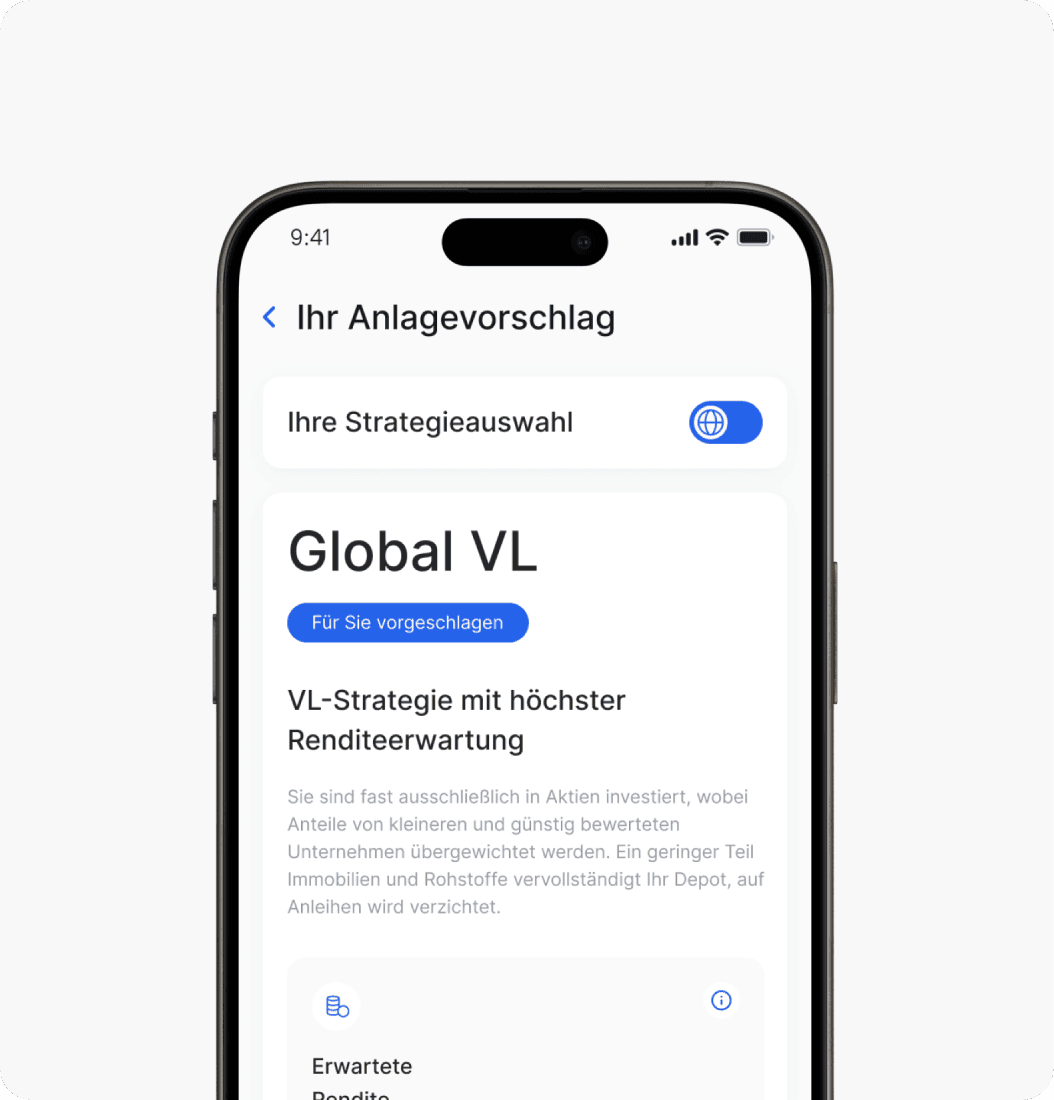

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten kostenlosen Anlagevorschlag erstellen

Den Gehaltszuschuss in breit gestreute ETFs investieren

Renditeerwartung ⌀

8,66 % p.a.¹

Keine Halte- oder Sperrfristen

Intelligente Steueroptimierung

Auch als nachhaltige Option verfügbar

All-in Servicegebühr von nur 0,75% p.a.

Ginmon VL ist als klassische sowie nachhaltige Variante verfügbar

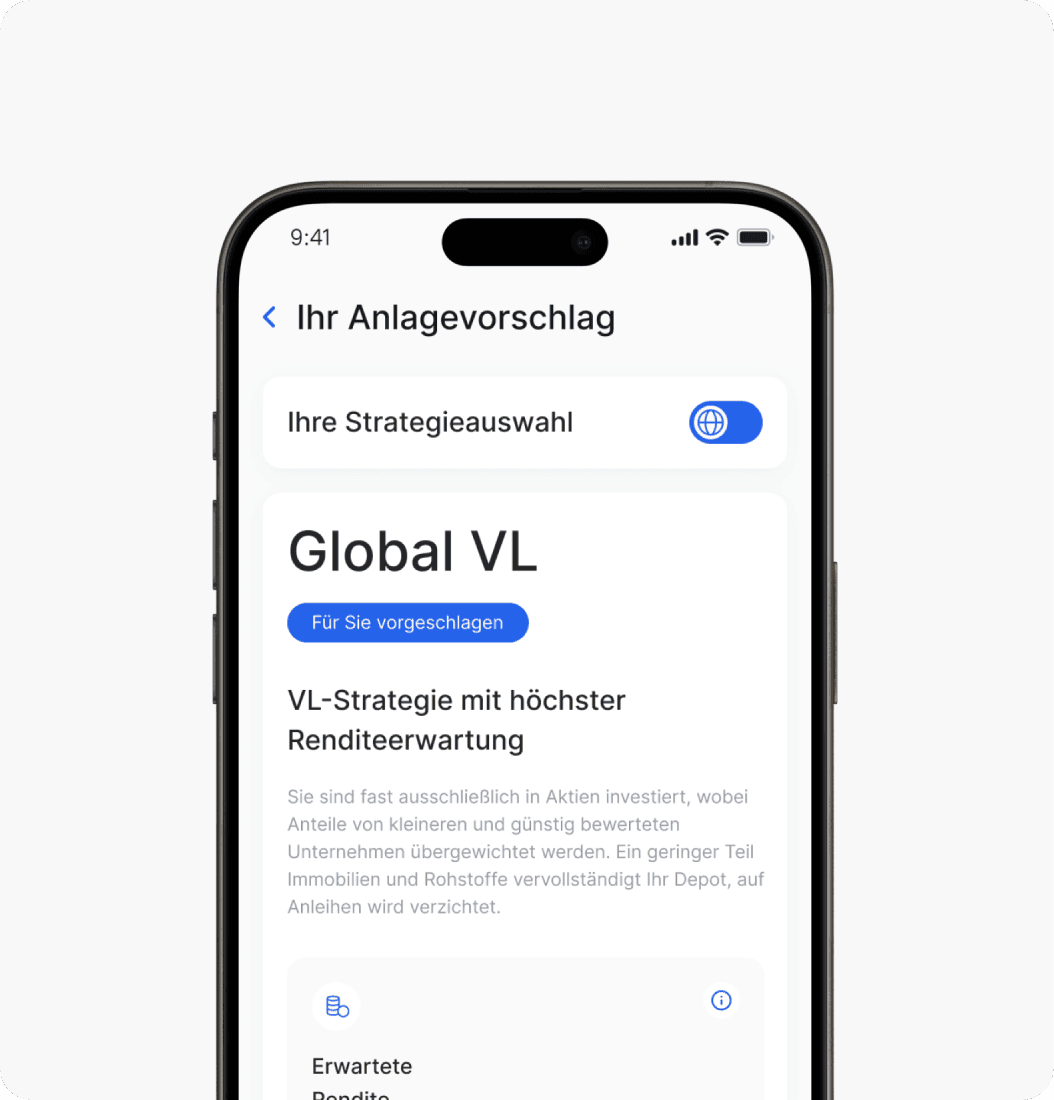

Global VL

Wissenschaftliches Faktor-Investing

Übergewichtung von Value- und Small Cap

BIP-nahe Gewichtung der Weltregionen

Green VL

Strenger Nachhaltigkeitsansatz

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Alternative

Ginmon

Laufende Kosten pro Jahr

10 bzw. 20 €

0,75 % des Depotwerts

Transaktionskosten

0,2 %

keine

ETF-Kosten

abhängig vom ETF

0,26 %

Staatliche Förderung möglich

ja

nein

Mindestlaufzeit

7 Jahre

keine

Mindest-Sparsumme

pro Monat

keine

keine

Kosten bei vorzeitiger

Beendigung

10 €

keine

"Ohne die Möglichkeit der staatlichen Förderung gibt es bei Ginmon keine Mindestlaufzeit von sieben Jahren und Du kannst das Depot jederzeit kostenfrei kündigen."

"Unter den untersuchten Angeboten hat sich Ginmon im Vergleich am besten geschlagen."

"Unter den untersuchten Angeboten hat sich Ginmon im Vergleich am besten geschlagen."

Quelle: Finanztip, "So sparst Du mithilfe Deines Arbeitgebers", vom 10.09.2024

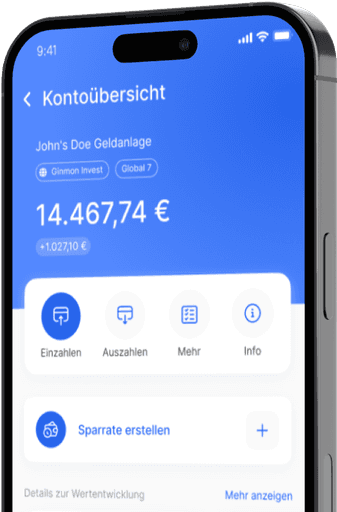

So funktioniert Ginmon VL

Step 1

Ginmon VL eröffnen

Kurze Fragen beantworten, Anlagestrategie wählen und in wenigen Minuten Konto eröffnen

Step 2

Arbeitgeberbescheinigung übermitteln

Leiten Sie Ihre Arbeitgeberbescheinigung an Ihre Personalabteilung weiter

Step 3

Bis zu 40 € monatlich erhalten

Ihr Arbeitgeber überweist nun monatlich bis zu 40 € in Ihr Ginmon VL. Die Investition und Optimierung Ihrer Kapitalanlage erfolgt automatisch.

Step 1

Ginmon VL eröffnen

Kurze Fragen beantworten, Anlagestrategie wählen und in wenigen Minuten Konto eröffnen

Step 2

Arbeitgeberbescheinigung übermitteln

Leiten Sie Ihre Arbeitgeberbescheinigung an Ihre Personalabteilung weiter

Step 3

Bis zu 40 € monatlich erhalten

Ihr Arbeitgeber überweist nun monatlich bis zu 40 € in Ihr Ginmon VL. Die Investition und Optimierung Ihrer Kapitalanlage erfolgt automatisch.

Step 1

Ginmon VL eröffnen

Kurze Fragen beantworten, Anlagestrategie wählen und in wenigen Minuten Konto eröffnen

Step 2

Arbeitgeberbescheinigung übermitteln

Leiten Sie Ihre Arbeitgeberbescheinigung an Ihre Personalabteilung weiter

Step 3

Bis zu 40 € monatlich erhalten

Ihr Arbeitgeber überweist nun monatlich bis zu 40 € in Ihr Ginmon VL. Die Investition und Optimierung Ihrer Kapitalanlage erfolgt automatisch.

Step 1

Ginmon VL eröffnen

Kurze Fragen beantworten, Anlagestrategie wählen und in wenigen Minuten Konto eröffnen

Step 2

Arbeitgeberbescheinigung übermitteln

Leiten Sie Ihre Arbeitgeberbescheinigung an Ihre Personalabteilung weiter

Step 3

Bis zu 40 € monatlich erhalten

Ihr Arbeitgeber überweist nun monatlich bis zu 40 € in Ihr Ginmon VL. Die Investition und Optimierung Ihrer Kapitalanlage erfolgt automatisch.

Das sagen unsere Kunden

Variable Verfügbarkeit der VL-Einzahlung ohne 6 Jahre Bindung und Renditestärke.

Martin Hartmann

Super Partner für Vermögensaufbau. Online Eröffnung war reibungslos! Bin sehr zufrieden mit meiner VL Anlag

Momi F

Meine 1. Wahl für ein VL Depot und auch ihr Geldmarktfond spricht mich an. Auch habe ich sehr gute Erfahrungen mit dem Support gemacht und auch inzwischen ein Familienmitglied geworben

sfojackreed

Das sagen unsere Kunden

Variable Verfügbarkeit der VL-Einzahlung ohne 6 Jahre Bindung und Renditestärke.

Martin Hartmann

Super Partner für Vermögensaufbau. Online Eröffnung war reibungslos! Bin sehr zufrieden mit meiner VL Anlag

Momi F

Meine 1. Wahl für ein VL Depot und auch ihr Geldmarktfond spricht mich an. Auch habe ich sehr gute Erfahrungen mit dem Support gemacht und auch inzwischen ein Familienmitglied geworben

sfojackreed

Das sagen unsere Kunden

Variable Verfügbarkeit der VL-Einzahlung ohne 6 Jahre Bindung und Renditestärke.

Martin Hartmann

Super Partner für Vermögensaufbau. Online Eröffnung war reibungslos! Bin sehr zufrieden mit meiner VL Anlag

Momi F

Meine 1. Wahl für ein VL Depot und auch ihr Geldmarktfond spricht mich an. Auch habe ich sehr gute Erfahrungen mit dem Support gemacht und auch inzwischen ein Familienmitglied geworben

sfojackreed

Das sagen unsere Kunden

Variable Verfügbarkeit der VL-Einzahlung ohne 6 Jahre Bindung und Renditestärke.

Martin Hartmann

Super Partner für Vermögensaufbau. Online Eröffnung war reibungslos! Bin sehr zufrieden mit meiner VL Anlag

Momi F

Meine 1. Wahl für ein VL Depot und auch ihr Geldmarktfond spricht mich an. Auch habe ich sehr gute Erfahrungen mit dem Support gemacht und auch inzwischen ein Familienmitglied geworben

sfojackreed

Noch Fragen?

Was sind Vermögenswirksame Leistungen?

Vermögenswirksame Leistungen (VL oder VWL) sind Geldleistungen vom Arbeitgeber, entweder auf freiwilliger Basis oder aufgrund einer Regelung im Tarif- oder Arbeitsvertrag. Das Geldgeschenk des Arbeitgebers muss in eine bestimmte Anlageform eingezahlt werden.

Pro Monat kann der Arbeitgeber bis zu 40 € zusätzlich zu Ihrem Bruttogehalt dazugeben. Ob und wie viel Ihr Arbeitgeber zahlt, ist meist im Arbeits- oder Tarifvertrag geregelt

Was ist der Vorteil eines ETF-Sparplans mit Ginmon VL gegenüber Bausparverträgen / Bankeinlagen?

Aufgrund der aktuellen Zinslage werfen Bausparverträge und Bankeinlagen kaum Rendite mehr ab. Daher bietet es sich an, die Vermögenswirksamen Leistungen am Kapitalmarkt zu investieren, wie es bei Ginmon geschieht. Ihr Erspartes soll sich schließlich langfristig weiter vermehren.

Welche Kosten kommen insgesamt auf mich zu?

Ihre Gesamtkosten beziehen sich auf Ihr jeweils angelegtes Depotvolumen und berechnen sich aus:

All-In Servicegebühr (0,75 % p.a.)

Total Expense Ratio (TER) der genutzten ETFs

In Summe zahlen Sie damit stets unter 1 % p.a. !Ihnen entstehen darüber hinaus keine weiteren Kosten (z.B. für Depoteröffnung, Depotschließung, o.ä.)

Was muss ich tun, um zu starten?

Um herauszufinden, ob Sie Vermögenswirksame Leistungen bekommen, fragen Sie in Ihrer Personalabteilung nach oder schauen Sie in Ihrem Arbeits- oder Tarifvertrag nach.

Zahlt Ihnen der Arbeitgeber VL, eröffnen Sie Ihr VL-Konto bei Ginmon. Nach Kontoeröffnung bekommen Sie automatisiert ein Dokument, auf dem Sie die IBAN des Kontos finden.

Dieses Dokument geben Sie an Ihren Arbeitgeber weiter und lassen die VL-Zahlungen auf Ihr Depot laufen.

Ich habe bereits einen VL-Vertrag, möchte aber lieber Ginmon VL nutzen

Sie können ganz einfach Ihren VL-Vertrag wechseln.

Sie geben Ihrem Arbeitgeber Bescheid, dass die Vermögenswirksamen Leistungen nun auf das VL-Konto eingezahlt werden sollen. Den schriftlichen Bescheid dazu erhalten Sie natürlich von uns.

In diesem Fall wird der erste VL-Vertrag nicht mehr weiter bespart und die Vermögenswirksamen Leistungen laufen auf das Ginmon VL-Konto ein. Den alten VL-Vertrag können Sie sich nach Ablauf der Sperrfrist auszahlen lassen.

Was passiert mit dem VL-Konto beim Arbeitgeberwechsel?

Sie können die Zahlungen der Vermögenswirksamen Leistungen problemlos auf Ihren neuen Arbeitgeber übertragen.

Sollte Ihr neuer Arbeitgeber keine Vermögenswirksamen Leistungen anbieten, können Sie Ihren Arbeitgeber bitten, die weiteren Beiträge aus Ihrem Nettogehalt auf das VL-Konto einzuzahlen. Hierbei steht unser Service Ihnen jederzeit zur Unterstützung bereit.

Noch Fragen?

Was sind Vermögenswirksame Leistungen?

Vermögenswirksame Leistungen (VL oder VWL) sind Geldleistungen vom Arbeitgeber, entweder auf freiwilliger Basis oder aufgrund einer Regelung im Tarif- oder Arbeitsvertrag. Das Geldgeschenk des Arbeitgebers muss in eine bestimmte Anlageform eingezahlt werden.

Pro Monat kann der Arbeitgeber bis zu 40 € zusätzlich zu Ihrem Bruttogehalt dazugeben. Ob und wie viel Ihr Arbeitgeber zahlt, ist meist im Arbeits- oder Tarifvertrag geregelt

Was ist der Vorteil eines ETF-Sparplans mit Ginmon VL gegenüber Bausparverträgen / Bankeinlagen?

Aufgrund der aktuellen Zinslage werfen Bausparverträge und Bankeinlagen kaum Rendite mehr ab. Daher bietet es sich an, die Vermögenswirksamen Leistungen am Kapitalmarkt zu investieren, wie es bei Ginmon geschieht. Ihr Erspartes soll sich schließlich langfristig weiter vermehren.

Welche Kosten kommen insgesamt auf mich zu?

Ihre Gesamtkosten beziehen sich auf Ihr jeweils angelegtes Depotvolumen und berechnen sich aus:

All-In Servicegebühr (0,75 % p.a.)

Total Expense Ratio (TER) der genutzten ETFs

In Summe zahlen Sie damit stets unter 1 % p.a. !Ihnen entstehen darüber hinaus keine weiteren Kosten (z.B. für Depoteröffnung, Depotschließung, o.ä.)

Was muss ich tun, um zu starten?

Um herauszufinden, ob Sie Vermögenswirksame Leistungen bekommen, fragen Sie in Ihrer Personalabteilung nach oder schauen Sie in Ihrem Arbeits- oder Tarifvertrag nach.

Zahlt Ihnen der Arbeitgeber VL, eröffnen Sie Ihr VL-Konto bei Ginmon. Nach Kontoeröffnung bekommen Sie automatisiert ein Dokument, auf dem Sie die IBAN des Kontos finden.

Dieses Dokument geben Sie an Ihren Arbeitgeber weiter und lassen die VL-Zahlungen auf Ihr Depot laufen.

Ich habe bereits einen VL-Vertrag, möchte aber lieber Ginmon VL nutzen

Sie können ganz einfach Ihren VL-Vertrag wechseln.

Sie geben Ihrem Arbeitgeber Bescheid, dass die Vermögenswirksamen Leistungen nun auf das VL-Konto eingezahlt werden sollen. Den schriftlichen Bescheid dazu erhalten Sie natürlich von uns.

In diesem Fall wird der erste VL-Vertrag nicht mehr weiter bespart und die Vermögenswirksamen Leistungen laufen auf das Ginmon VL-Konto ein. Den alten VL-Vertrag können Sie sich nach Ablauf der Sperrfrist auszahlen lassen.

Was passiert mit dem VL-Konto beim Arbeitgeberwechsel?

Sie können die Zahlungen der Vermögenswirksamen Leistungen problemlos auf Ihren neuen Arbeitgeber übertragen.

Sollte Ihr neuer Arbeitgeber keine Vermögenswirksamen Leistungen anbieten, können Sie Ihren Arbeitgeber bitten, die weiteren Beiträge aus Ihrem Nettogehalt auf das VL-Konto einzuzahlen. Hierbei steht unser Service Ihnen jederzeit zur Unterstützung bereit.

Noch Fragen?

Was sind Vermögenswirksame Leistungen?

Vermögenswirksame Leistungen (VL oder VWL) sind Geldleistungen vom Arbeitgeber, entweder auf freiwilliger Basis oder aufgrund einer Regelung im Tarif- oder Arbeitsvertrag. Das Geldgeschenk des Arbeitgebers muss in eine bestimmte Anlageform eingezahlt werden.

Pro Monat kann der Arbeitgeber bis zu 40 € zusätzlich zu Ihrem Bruttogehalt dazugeben. Ob und wie viel Ihr Arbeitgeber zahlt, ist meist im Arbeits- oder Tarifvertrag geregelt

Was ist der Vorteil eines ETF-Sparplans mit Ginmon VL gegenüber Bausparverträgen / Bankeinlagen?

Aufgrund der aktuellen Zinslage werfen Bausparverträge und Bankeinlagen kaum Rendite mehr ab. Daher bietet es sich an, die Vermögenswirksamen Leistungen am Kapitalmarkt zu investieren, wie es bei Ginmon geschieht. Ihr Erspartes soll sich schließlich langfristig weiter vermehren.

Welche Kosten kommen insgesamt auf mich zu?

Ihre Gesamtkosten beziehen sich auf Ihr jeweils angelegtes Depotvolumen und berechnen sich aus:

All-In Servicegebühr (0,75 % p.a.)

Total Expense Ratio (TER) der genutzten ETFs

In Summe zahlen Sie damit stets unter 1 % p.a. !Ihnen entstehen darüber hinaus keine weiteren Kosten (z.B. für Depoteröffnung, Depotschließung, o.ä.)

Was muss ich tun, um zu starten?

Um herauszufinden, ob Sie Vermögenswirksame Leistungen bekommen, fragen Sie in Ihrer Personalabteilung nach oder schauen Sie in Ihrem Arbeits- oder Tarifvertrag nach.

Zahlt Ihnen der Arbeitgeber VL, eröffnen Sie Ihr VL-Konto bei Ginmon. Nach Kontoeröffnung bekommen Sie automatisiert ein Dokument, auf dem Sie die IBAN des Kontos finden.

Dieses Dokument geben Sie an Ihren Arbeitgeber weiter und lassen die VL-Zahlungen auf Ihr Depot laufen.

Ich habe bereits einen VL-Vertrag, möchte aber lieber Ginmon VL nutzen

Sie können ganz einfach Ihren VL-Vertrag wechseln.

Sie geben Ihrem Arbeitgeber Bescheid, dass die Vermögenswirksamen Leistungen nun auf das VL-Konto eingezahlt werden sollen. Den schriftlichen Bescheid dazu erhalten Sie natürlich von uns.

In diesem Fall wird der erste VL-Vertrag nicht mehr weiter bespart und die Vermögenswirksamen Leistungen laufen auf das Ginmon VL-Konto ein. Den alten VL-Vertrag können Sie sich nach Ablauf der Sperrfrist auszahlen lassen.

Was passiert mit dem VL-Konto beim Arbeitgeberwechsel?

Sie können die Zahlungen der Vermögenswirksamen Leistungen problemlos auf Ihren neuen Arbeitgeber übertragen.

Sollte Ihr neuer Arbeitgeber keine Vermögenswirksamen Leistungen anbieten, können Sie Ihren Arbeitgeber bitten, die weiteren Beiträge aus Ihrem Nettogehalt auf das VL-Konto einzuzahlen. Hierbei steht unser Service Ihnen jederzeit zur Unterstützung bereit.

Noch Fragen?

Was sind Vermögenswirksame Leistungen?

Vermögenswirksame Leistungen (VL oder VWL) sind Geldleistungen vom Arbeitgeber, entweder auf freiwilliger Basis oder aufgrund einer Regelung im Tarif- oder Arbeitsvertrag. Das Geldgeschenk des Arbeitgebers muss in eine bestimmte Anlageform eingezahlt werden.

Pro Monat kann der Arbeitgeber bis zu 40 € zusätzlich zu Ihrem Bruttogehalt dazugeben. Ob und wie viel Ihr Arbeitgeber zahlt, ist meist im Arbeits- oder Tarifvertrag geregelt

Was ist der Vorteil eines ETF-Sparplans mit Ginmon VL gegenüber Bausparverträgen / Bankeinlagen?

Aufgrund der aktuellen Zinslage werfen Bausparverträge und Bankeinlagen kaum Rendite mehr ab. Daher bietet es sich an, die Vermögenswirksamen Leistungen am Kapitalmarkt zu investieren, wie es bei Ginmon geschieht. Ihr Erspartes soll sich schließlich langfristig weiter vermehren.

Welche Kosten kommen insgesamt auf mich zu?

Ihre Gesamtkosten beziehen sich auf Ihr jeweils angelegtes Depotvolumen und berechnen sich aus:

All-In Servicegebühr (0,75 % p.a.)

Total Expense Ratio (TER) der genutzten ETFs

In Summe zahlen Sie damit stets unter 1 % p.a. !Ihnen entstehen darüber hinaus keine weiteren Kosten (z.B. für Depoteröffnung, Depotschließung, o.ä.)

Was muss ich tun, um zu starten?

Um herauszufinden, ob Sie Vermögenswirksame Leistungen bekommen, fragen Sie in Ihrer Personalabteilung nach oder schauen Sie in Ihrem Arbeits- oder Tarifvertrag nach.

Zahlt Ihnen der Arbeitgeber VL, eröffnen Sie Ihr VL-Konto bei Ginmon. Nach Kontoeröffnung bekommen Sie automatisiert ein Dokument, auf dem Sie die IBAN des Kontos finden.

Dieses Dokument geben Sie an Ihren Arbeitgeber weiter und lassen die VL-Zahlungen auf Ihr Depot laufen.

Ich habe bereits einen VL-Vertrag, möchte aber lieber Ginmon VL nutzen

Sie können ganz einfach Ihren VL-Vertrag wechseln.

Sie geben Ihrem Arbeitgeber Bescheid, dass die Vermögenswirksamen Leistungen nun auf das VL-Konto eingezahlt werden sollen. Den schriftlichen Bescheid dazu erhalten Sie natürlich von uns.

In diesem Fall wird der erste VL-Vertrag nicht mehr weiter bespart und die Vermögenswirksamen Leistungen laufen auf das Ginmon VL-Konto ein. Den alten VL-Vertrag können Sie sich nach Ablauf der Sperrfrist auszahlen lassen.

Was passiert mit dem VL-Konto beim Arbeitgeberwechsel?

Sie können die Zahlungen der Vermögenswirksamen Leistungen problemlos auf Ihren neuen Arbeitgeber übertragen.

Sollte Ihr neuer Arbeitgeber keine Vermögenswirksamen Leistungen anbieten, können Sie Ihren Arbeitgeber bitten, die weiteren Beiträge aus Ihrem Nettogehalt auf das VL-Konto einzuzahlen. Hierbei steht unser Service Ihnen jederzeit zur Unterstützung bereit.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

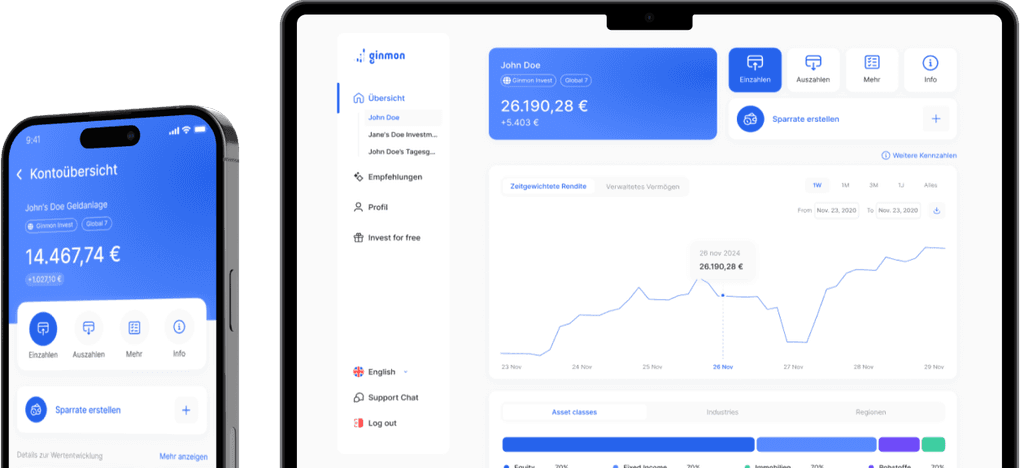

App downloaden

¹ Die angegebene Rendite von 8,66 % p.a. bezieht sich auf die historische Wertentwicklung der Anlagestrategie “Global 10” im Zeitraum vom 01.01.2016 bis 30.09.2024. Bitte beachten Sie, dass die Kapitalanlage mit Risiken verbunden ist und die Wertentwicklung der Vergangenheit keine Garantie für die zukünftige Wertentwicklung ist. Der Wert Ihrer Kapitalanlage kann fallen oder steigen. Es kann zu Verlusten des eingesetzten Kapitals kommen. Die Renditeangabe versteht sich vor Abzug von Steuern und Servicegebühren.

² Basierend auf Strategie “Green 10” sowie der durchschnittlichen Kohlenstoffemissionsintensität (“Carbon Emission Intensity Metric Tonnes”). Dieser Wert ergibt sich aus der Summe der Gewichte der investierten Unternehmen, multipliziert mit deren Kohlenstoffintensität. Die Kohlenstoffintensität wird in metrischen Tonnen CO₂ pro Million US-Dollar Umsatz angegeben. Quelle: Blackrock 360. Stand: 31.10.2024.

³ Finanzprodukte können ökologische oder soziale Merkmale aufweisen, die keine nachhaltigen Investitionen anstreben. Bitte informieren Sie sich über die in Ihrer Anlagestrategie enthaltenen Investmentprodukte und deren Investitionsziele.

⁴ Kundenbewertungen stammen von Trustpilot oder Google Reviews. Verifizierung ist nicht durch Ginmon, sondern durch die jeweiligen Bewertungsplattformen erfolgt. Näheres dazu, wie diese Anbieter die Echtheit der Bewertungen sicherstellen finden Sie hier: Trustpilot / Google.