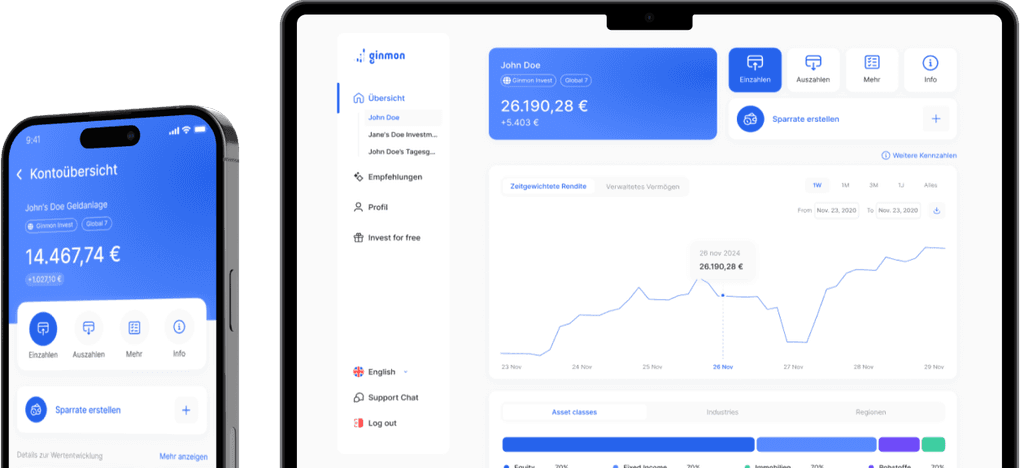

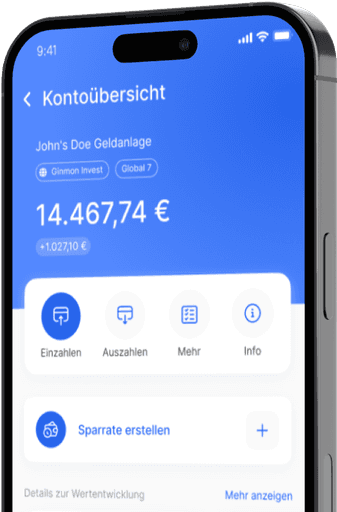

Service und Gebühren im Überblick

Faire und transparente Gebühren für einen professionellen Service

Ginmon Servicegebühr exkl. ETF-Kosten 0,75 % p.a. bzw. 0,60% p.a. ab 1.000.000 € Geldanlage

Unsere Servicegebühr deckt sämtliche anfallende Kosten für Depotführung und Transaktionen ab. So können wir eine 100 % unabhängige Auswahl der Anlagebausteine ohne Provisionen garantieren

Steuersparpotenzial pro Jahr

Servicetable

Portfoliomanagement

Global diversifiziertes Portfolio

Automatisiertes Smart Rebalancing

Automatisierte ETF Optimierung

Aktives Risikomanagement

Automatisierte Steueroptimierung

Beratung & Support

Service-Hotline

Persönliche Beratung per Rückruf

Depotwechselservice

Persönlicher Ansprechpartner

Externer Depotcheck

Finanz- und Ruhestandsplanung

Personal

Finance Coach

Zielbasiertes Investieren mit Unterkonten

Individuelle Empfehlungen per App

Anlage-Tipps per Newsletter

Quartalsberichte

Konditionen

Mindestanlage

Sparplan ab

Depotführung

Ein- und Auszahlungen

Transaktionskosten

Strategiewechsel

Depoteinrichtung oder Schließung

Ausgabeaufschläge oder Provisonen

Performance-Gebühren

Kickbacks oder Rückvergütungen

Mindestlaufzeit

Gebührenreduktion (ab 1 Mio. €)

Interne ETF-Produktkosten (TER)

¹ Finanzprodukte können ökologische oder soziale Merkmale aufweisen, die keine nachhaltigen Investitionen anstreben. Bitte informieren Sie sich über die in Ihrer Anlagestrategie enthaltenen Investmentprodukte und deren Investitionsziele.

² Die angegebene Rendite von 8,66 % p.a. bezieht sich auf die historische Wertentwicklung der Anlagestrategie “Global 10” im Zeitraum vom 01.01.2016 bis 30.09.2024. Bitte beachten Sie, dass die Kapitalanlage mit Risiken verbunden ist und die Wertentwicklung der Vergangenheit keine Garantie für die zukünftige Wertentwicklung ist. Der Wert Ihrer Kapitalanlage kann fallen oder steigen. Es kann zu Verlusten des eingesetzten Kapitals kommen. Die Renditeangabe versteht sich vor Abzug von Produktkosten, Steuern und Servicegebühren.

³ Ginmon TopZins Zinssatz ist variabel und an den Leitzins der Europäischen Zentralbank (EZB) gekoppelt. Der Zinssatz vor Produktkosten und Servicegebühr beträgt stets die Euro Short-Term Rate (€STR) zzgl. 0,085 %. Servicegebühren für Ginmon TopZins sind auf 0,30 % p.a. reduziert.

⁴ Im Rahmen der Einführung von Ginmon TopZins senkt Ginmon bis auf Weiteres die Servicegebühr für Ginmon TopZins um 0,45 % p.a. auf 0,30 % p.a. Ebenso senkt Ginmon im Rahmen der Gebührenreduktion für große Volumen (Kombiniertes Anlagevolumen ab 1 Mio. €) die Servicegebühren für alle anderen Geldanlagen um 0,15 % p.a. Auf 0,60 % p.a. Ginmon behält sich vor, die Gebührenreduktion jederzeit zu verändern oder einzustellen.