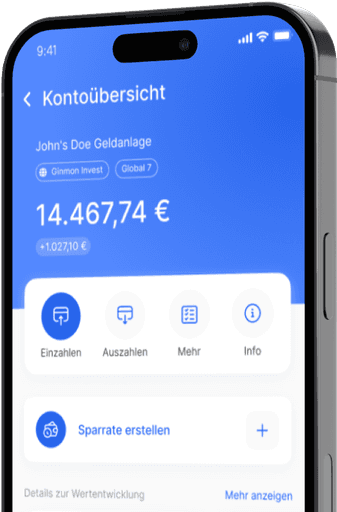

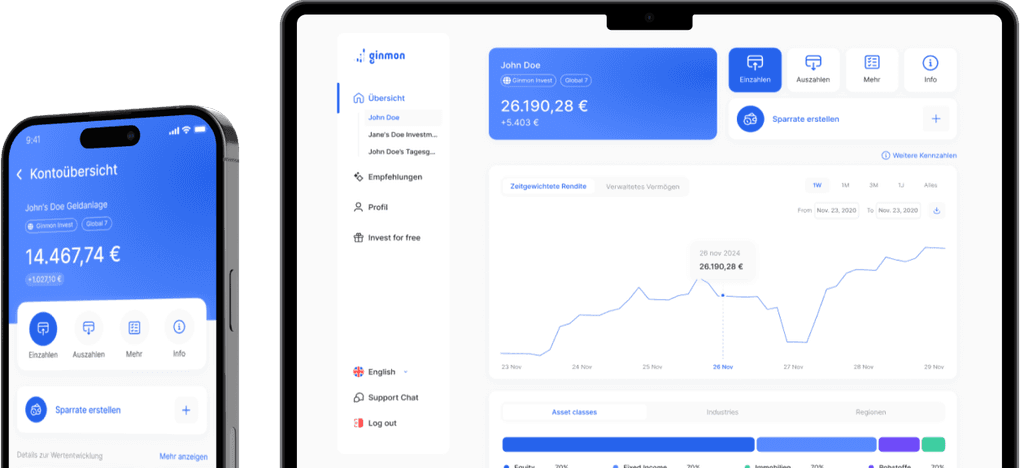

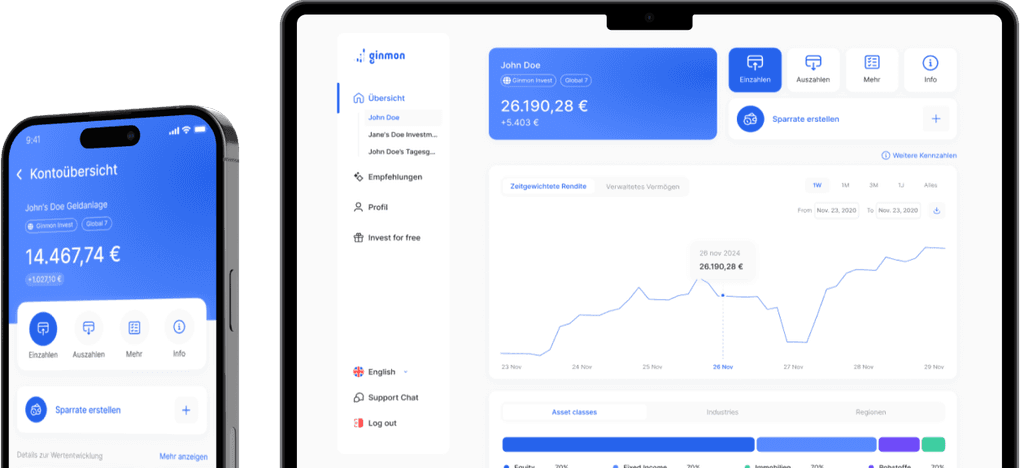

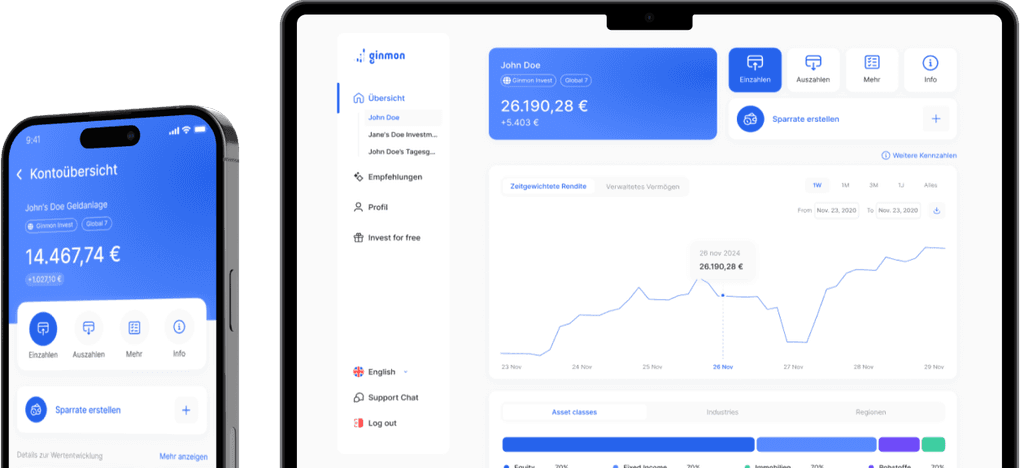

Ginmon Invest

Erfolgreich Geld anlegen mit System

ETF-Lösungen für langfristige Geldanlage

Strategien auf Basis führender Kapitalmarktforschung

Individuell an Risikoprofil angepasst

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

bei Google & Trustpilot

400 Millionen €

Verwaltetes Vermögen

Überlegene Renditen durch wissenschaftliches Konzept

Überlegene Renditen durch wissenschaftliches Konzept

Vermögensverwaltung auf Basis Nobelpreis-gekrönter Forschung und kosteneffizienter ETFs.

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten kostenlosen Anlagevorschlag erstellen

Renditeerwartung ⌀

Renditeerwartung ⌀

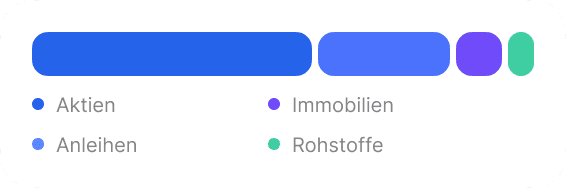

Anlage in Aktien, Anleihen, Immobilien und Rohstoffen

Individuell auf eigenes Risikoprofil zugeschnitten

Automatisches Risikomanagement

Intelligente Steueroptimierung

Auch als nachhaltige Option verfügbar

All-in Servicegebühr ab 0,60% p.a.

Beispielhafte Rendite

Ginmon Invest unterstützt Ihre Anlageziele

Vermögensaufbau mit ETFs

Vermögen langfristig investieren

Privat vorsorgen

Vermögensaufbau mit ETFs

Vermögen langfristig investieren

Privat vorsorgen

Vermögensaufbau mit ETFs

Vermögen langfristig investieren

Privat vorsorgen

Vermögensaufbau mit ETFs

Vermögen langfristig investieren

Privat vorsorgen

Unsere Anlagestrategien

Starke und beständige Erfolgsbilanz

Hier sehen Sie die Wertentwicklung von jeweils drei Strategien der "Global" und "Green" Strategiereihe.

Hier sehen Sie die Wertentwicklung von jeweils drei Strategien der "Global" und "Green" Strategiereihe.

Global

Green

Global

Green

Global

Green

Global

Green

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Ihr Geld ist geschützt

Sondervermögen

Ihre Geldanlage in Ginmon TopZins wird als Sondervermögen behandelt. Somit sind Sie selbst im Insolvenzfall von Ginmon oder der Partnerbank auch über 100.000 € hinaus zu 100 % abgesichert.

EU-Einlagensicherung

Ihr Geld auf dem Verrechnungskonto unterliegt der EU-Einlagensicherung und ist somit ebenfalls abgesichert.

Das sagen unsere Kunden

Geniales automatisches ETF-Portfolio-Management, best-in-class Renditen mit minimalen eigenen Aufwand. Ich kann Ginmon ausdrücklich empfehlen.

Soeren S.

Ich bin absolut zufrieden und happy mit der Entscheidung zu Ginmon zu wechseln. Dies ist schon ein paar Jahre her und die Härteprobe " Corona " wurde mit bravour gemeistert! Ich bleibe dem tollen Team hinter Ginmon treu und erfreue mich immer wieder an der perfekten Bedienoberfläche...Auf viele weitere und ertragreiche Jahre!!!

Marcel Kleinitz

Ich habe Ginmon schon einmal top bewertet. Nach 5 Jahren kann ich folgendes definitiv sagen: Eine Wahnsinnig gute Performance und ein wundbarer, zuverlässiger Service. Wirklich ein Top Robo-Advisor. Besser als Ginmon kann man nach meiner Meinung nicht abliefern.

Sven F.

Das sagen unsere Kunden

Geniales automatisches ETF-Portfolio-Management, best-in-class Renditen mit minimalen eigenen Aufwand. Ich kann Ginmon ausdrücklich empfehlen.

Soeren S.

Ich bin absolut zufrieden und happy mit der Entscheidung zu Ginmon zu wechseln. Dies ist schon ein paar Jahre her und die Härteprobe " Corona " wurde mit bravour gemeistert! Ich bleibe dem tollen Team hinter Ginmon treu und erfreue mich immer wieder an der perfekten Bedienoberfläche...Auf viele weitere und ertragreiche Jahre!!!

Marcel Kleinitz

Ich habe Ginmon schon einmal top bewertet. Nach 5 Jahren kann ich folgendes definitiv sagen: Eine Wahnsinnig gute Performance und ein wundbarer, zuverlässiger Service. Wirklich ein Top Robo-Advisor. Besser als Ginmon kann man nach meiner Meinung nicht abliefern.

Sven F.

Das sagen unsere Kunden

Geniales automatisches ETF-Portfolio-Management, best-in-class Renditen mit minimalen eigenen Aufwand. Ich kann Ginmon ausdrücklich empfehlen.

Soeren S.

Ich bin absolut zufrieden und happy mit der Entscheidung zu Ginmon zu wechseln. Dies ist schon ein paar Jahre her und die Härteprobe " Corona " wurde mit bravour gemeistert! Ich bleibe dem tollen Team hinter Ginmon treu und erfreue mich immer wieder an der perfekten Bedienoberfläche...Auf viele weitere und ertragreiche Jahre!!!

Marcel Kleinitz

Ich habe Ginmon schon einmal top bewertet. Nach 5 Jahren kann ich folgendes definitiv sagen: Eine Wahnsinnig gute Performance und ein wundbarer, zuverlässiger Service. Wirklich ein Top Robo-Advisor. Besser als Ginmon kann man nach meiner Meinung nicht abliefern.

Sven F.

Das sagen unsere Kunden

Geniales automatisches ETF-Portfolio-Management, best-in-class Renditen mit minimalen eigenen Aufwand. Ich kann Ginmon ausdrücklich empfehlen.

Soeren S.

Ich bin absolut zufrieden und happy mit der Entscheidung zu Ginmon zu wechseln. Dies ist schon ein paar Jahre her und die Härteprobe " Corona " wurde mit bravour gemeistert! Ich bleibe dem tollen Team hinter Ginmon treu und erfreue mich immer wieder an der perfekten Bedienoberfläche...Auf viele weitere und ertragreiche Jahre!!!

Marcel Kleinitz

Ich habe Ginmon schon einmal top bewertet. Nach 5 Jahren kann ich folgendes definitiv sagen: Eine Wahnsinnig gute Performance und ein wundbarer, zuverlässiger Service. Wirklich ein Top Robo-Advisor. Besser als Ginmon kann man nach meiner Meinung nicht abliefern.

Sven F.

Noch Fragen?

Was ist Ginmon?

Aussprache: [ɡin moɴ]

Ginmon bedeutet auf Japanisch „silbernes Tor“ und ist ein im November 2014 gegründetes unabhängiges Fintech mit Spezialisierung auf die digitale Vermögensverwaltung.

Hinter Ginmon steht ein dynamisches Team aus Technologie- und Finanzexperten mit Sitz in Frankfurt am Main.

Was bietet mir Ginmon?

Ginmon bietet eine transparente und vollautomatisierte Vermögensverwaltung, die es mit einer verständlichen Anlagestrategie und einfacher Bedienung ermöglicht, angespartes Vermögen kostengünstig in bewährte Anlageformen zu investieren.

Durch benutzerfreundliche Technologie verbunden mit verständlichen Anlageprodukten bietet Ginmon damit eine ganz neue Art der Geldanlage.

Mehr Informationen zu unseren Anlagestrategien finden Sie auf unserer Anlagephilosophie.

Wie läuft die Anmeldung eigentlich ab?

Zuerst melden Sie sich an und beantworten 8 Fragen zu Ihren Anlage-Wünschen.

Das dauert keine 3 Minuten.

Jetzt bekommen Sie schon Ihren unverbindlichen Anlagevorschlag.

Als Nächstes legitimieren Sie sich per Video.

Daraufhin sagen Sie uns, wie Sie Ihr Geld auf Ihr Depot einzahlen möchten.

• via Überweisung

• via Dauerauftrag

• via Lastschrift (Bankeinzug)

Sobald das Geld da ist, investieren wir es in Ihre Wunschstrategie.

Selbstverständlich können Sie Ihre Strategie oder Einzahlung jederzeit kostenfrei ändern oder Ihr Depot auszahlen lassen.

Was, wenn ich an mein Geld will? Muss ich warten?

Nein, Sie können Ihr Ginmon Depot auszahlen, wann Sie wollen.

Ihren Sparplan können Sie so oft und so lange pausieren, wie Sie es wünschen. Keinerlei extra Gebühren oder Sperrfristen.

Was, wenn es Ginmon nicht mehr gibt?

Gute Frage! Lassen Sie uns die schlimmsten Szenarien doch einmal durchgehen.

Fall 1 - Ginmon geht von heute auf morgen pleite.

In diesem sehr unwahrscheinlichen Fall, würde Ihr Depot unberührt bleiben.

Das Depot ist sicher bei unserer Partnerbank verwahrt.

Fall 2 - Die Partnerbank geht von heute auf morgen pleite.

Bleiben Sie unbesorgt, auch das ist sehr unwahrscheinlich.

Und selbst dann ist Ihr angelegtes Geld komplett geschützt.

Ihr Geld gilt als Sondervermögen und wird im schlimmsten Falle automatisch an eine Partnerbank Ihrer Wahl übertragen. Am Depot-Inhalt ändert sich dadurch nichts.

Fall 3 - Der Kapitalmarkt bricht ein.

Das sollte den langfristigen Anleger kaum interessieren.

Der weltweite Kapitalmarkt hat sich ausnahmslos nach jeder Krise erholt und neue Kursrekorde erzielt.

Noch Fragen?

Was ist Ginmon?

Aussprache: [ɡin moɴ]

Ginmon bedeutet auf Japanisch „silbernes Tor“ und ist ein im November 2014 gegründetes unabhängiges Fintech mit Spezialisierung auf die digitale Vermögensverwaltung.

Hinter Ginmon steht ein dynamisches Team aus Technologie- und Finanzexperten mit Sitz in Frankfurt am Main.

Was bietet mir Ginmon?

Ginmon bietet eine transparente und vollautomatisierte Vermögensverwaltung, die es mit einer verständlichen Anlagestrategie und einfacher Bedienung ermöglicht, angespartes Vermögen kostengünstig in bewährte Anlageformen zu investieren.

Durch benutzerfreundliche Technologie verbunden mit verständlichen Anlageprodukten bietet Ginmon damit eine ganz neue Art der Geldanlage.

Mehr Informationen zu unseren Anlagestrategien finden Sie auf unserer Anlagephilosophie.

Wie läuft die Anmeldung eigentlich ab?

Zuerst melden Sie sich an und beantworten 8 Fragen zu Ihren Anlage-Wünschen.

Das dauert keine 3 Minuten.

Jetzt bekommen Sie schon Ihren unverbindlichen Anlagevorschlag.

Als Nächstes legitimieren Sie sich per Video.

Daraufhin sagen Sie uns, wie Sie Ihr Geld auf Ihr Depot einzahlen möchten.

• via Überweisung

• via Dauerauftrag

• via Lastschrift (Bankeinzug)

Sobald das Geld da ist, investieren wir es in Ihre Wunschstrategie.

Selbstverständlich können Sie Ihre Strategie oder Einzahlung jederzeit kostenfrei ändern oder Ihr Depot auszahlen lassen.

Was, wenn ich an mein Geld will? Muss ich warten?

Nein, Sie können Ihr Ginmon Depot auszahlen, wann Sie wollen.

Ihren Sparplan können Sie so oft und so lange pausieren, wie Sie es wünschen. Keinerlei extra Gebühren oder Sperrfristen.

Was, wenn es Ginmon nicht mehr gibt?

Gute Frage! Lassen Sie uns die schlimmsten Szenarien doch einmal durchgehen.

Fall 1 - Ginmon geht von heute auf morgen pleite.

In diesem sehr unwahrscheinlichen Fall, würde Ihr Depot unberührt bleiben.

Das Depot ist sicher bei unserer Partnerbank verwahrt.

Fall 2 - Die Partnerbank geht von heute auf morgen pleite.

Bleiben Sie unbesorgt, auch das ist sehr unwahrscheinlich.

Und selbst dann ist Ihr angelegtes Geld komplett geschützt.

Ihr Geld gilt als Sondervermögen und wird im schlimmsten Falle automatisch an eine Partnerbank Ihrer Wahl übertragen. Am Depot-Inhalt ändert sich dadurch nichts.

Fall 3 - Der Kapitalmarkt bricht ein.

Das sollte den langfristigen Anleger kaum interessieren.

Der weltweite Kapitalmarkt hat sich ausnahmslos nach jeder Krise erholt und neue Kursrekorde erzielt.

Noch Fragen?

Was ist Ginmon?

Aussprache: [ɡin moɴ]

Ginmon bedeutet auf Japanisch „silbernes Tor“ und ist ein im November 2014 gegründetes unabhängiges Fintech mit Spezialisierung auf die digitale Vermögensverwaltung.

Hinter Ginmon steht ein dynamisches Team aus Technologie- und Finanzexperten mit Sitz in Frankfurt am Main.

Was bietet mir Ginmon?

Ginmon bietet eine transparente und vollautomatisierte Vermögensverwaltung, die es mit einer verständlichen Anlagestrategie und einfacher Bedienung ermöglicht, angespartes Vermögen kostengünstig in bewährte Anlageformen zu investieren.

Durch benutzerfreundliche Technologie verbunden mit verständlichen Anlageprodukten bietet Ginmon damit eine ganz neue Art der Geldanlage.

Mehr Informationen zu unseren Anlagestrategien finden Sie auf unserer Anlagephilosophie.

Wie läuft die Anmeldung eigentlich ab?

Zuerst melden Sie sich an und beantworten 8 Fragen zu Ihren Anlage-Wünschen.

Das dauert keine 3 Minuten.

Jetzt bekommen Sie schon Ihren unverbindlichen Anlagevorschlag.

Als Nächstes legitimieren Sie sich per Video.

Daraufhin sagen Sie uns, wie Sie Ihr Geld auf Ihr Depot einzahlen möchten.

• via Überweisung

• via Dauerauftrag

• via Lastschrift (Bankeinzug)

Sobald das Geld da ist, investieren wir es in Ihre Wunschstrategie.

Selbstverständlich können Sie Ihre Strategie oder Einzahlung jederzeit kostenfrei ändern oder Ihr Depot auszahlen lassen.

Was, wenn ich an mein Geld will? Muss ich warten?

Nein, Sie können Ihr Ginmon Depot auszahlen, wann Sie wollen.

Ihren Sparplan können Sie so oft und so lange pausieren, wie Sie es wünschen. Keinerlei extra Gebühren oder Sperrfristen.

Was, wenn es Ginmon nicht mehr gibt?

Gute Frage! Lassen Sie uns die schlimmsten Szenarien doch einmal durchgehen.

Fall 1 - Ginmon geht von heute auf morgen pleite.

In diesem sehr unwahrscheinlichen Fall, würde Ihr Depot unberührt bleiben.

Das Depot ist sicher bei unserer Partnerbank verwahrt.

Fall 2 - Die Partnerbank geht von heute auf morgen pleite.

Bleiben Sie unbesorgt, auch das ist sehr unwahrscheinlich.

Und selbst dann ist Ihr angelegtes Geld komplett geschützt.

Ihr Geld gilt als Sondervermögen und wird im schlimmsten Falle automatisch an eine Partnerbank Ihrer Wahl übertragen. Am Depot-Inhalt ändert sich dadurch nichts.

Fall 3 - Der Kapitalmarkt bricht ein.

Das sollte den langfristigen Anleger kaum interessieren.

Der weltweite Kapitalmarkt hat sich ausnahmslos nach jeder Krise erholt und neue Kursrekorde erzielt.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

Überzeugen

Sie sich selbst

Mit oder ohne Anlageziel. Jetzt in wenigen Minuten

kostenlosen Anlagevorschlag erstellen.

¹ Die angegebene Rendite von 8,66 % p.a. bezieht sich auf die historische Wertentwicklung der Anlagestrategie “Global 10” im Zeitraum vom 01.01.2016 bis 30.09.2024. Bitte beachten Sie, dass die Kapitalanlage mit Risiken verbunden ist und die Wertentwicklung der Vergangenheit keine Garantie für die zukünftige Wertentwicklung ist. Der Wert Ihrer Kapitalanlage kann fallen oder steigen. Es kann zu Verlusten des eingesetzten Kapitals kommen. Die Renditeangabe versteht sich vor Abzug von Steuern und Servicegebühren.

² Basierend auf Strategie “Green 10” sowie der durchschnittlichen Kohlenstoffemissionsintensität (“Carbon Emission Intensity Metric Tonnes”). Dieser Wert ergibt sich aus der Summe der Gewichte der investierten Unternehmen, multipliziert mit deren Kohlenstoffintensität. Die Kohlenstoffintensität wird in metrischen Tonnen CO₂ pro Million US-Dollar Umsatz angegeben. Quelle: Blackrock 360. Stand: 31.10.2024.

³ Finanzprodukte können ökologische oder soziale Merkmale aufweisen, die keine nachhaltigen Investitionen anstreben. Bitte informieren Sie sich über die in Ihrer Anlagestrategie enthaltenen Investmentprodukte und deren Investitionsziele.

⁴ Kundenbewertungen stammen von Trustpilot oder Google Reviews. Verifizierung ist nicht durch Ginmon, sondern durch die jeweiligen Bewertungsplattformen erfolgt. Näheres dazu, wie diese Anbieter die Echtheit der Bewertungen sicherstellen finden Sie hier: Trustpilot / Google.

App downloaden