Was ist ein Anleiherating

Anleihe-Ratings sind Darstellungen der Bonität von Unternehmens- oder Staatsanleihen. Die Ratings werden von Kreditrating-Agenturen veröffentlicht und liefern Bewertungen der Finanzkraft und der Fähigkeit eines Anleiheemittenten, das Kapital und die Zinsen der Anleihe vertragsgemäß zurückzuzahlen. Ratingsysteme klassifizieren Investitionen in Anleihen nach Qualität (Investment Grade / Non-Investment Grade / Not Rating) und Risiko (vom Ausfall bis zur höchsten Qualität). Anleihen mit Investment-Grade-Rating gelten als sichere Investitionen mit minimalem Ausfallrisiko, bieten jedoch minimale Renditen. Nicht-Investment-Grade-Anleihen sind risikoreicher, bieten aber in der Regel eine höhere Rendite.

Wie funktioniert ein Anleiherating?

Die Vorgehensweise, wie ein Rating erstellt wird, unterscheidet sich je nach Herausgeber des Ratings. Grundsätzlich geht es darum, die Kreditwürdigkeit und damit die Eignung eines Schuldners, seine finanziellen Verbindlichkeiten zu begleichen, festzustellen.

Dazu wird die finanzielle Situation des Anleihe-Emittenten analysiert. Mithilfe statistisch mathematischer Verfahren wird die Ausfallwahrscheinlichkeit des Kreditnehmers ermittelt. Anschließend errechnet sich daraus eine Bonitätsnote.

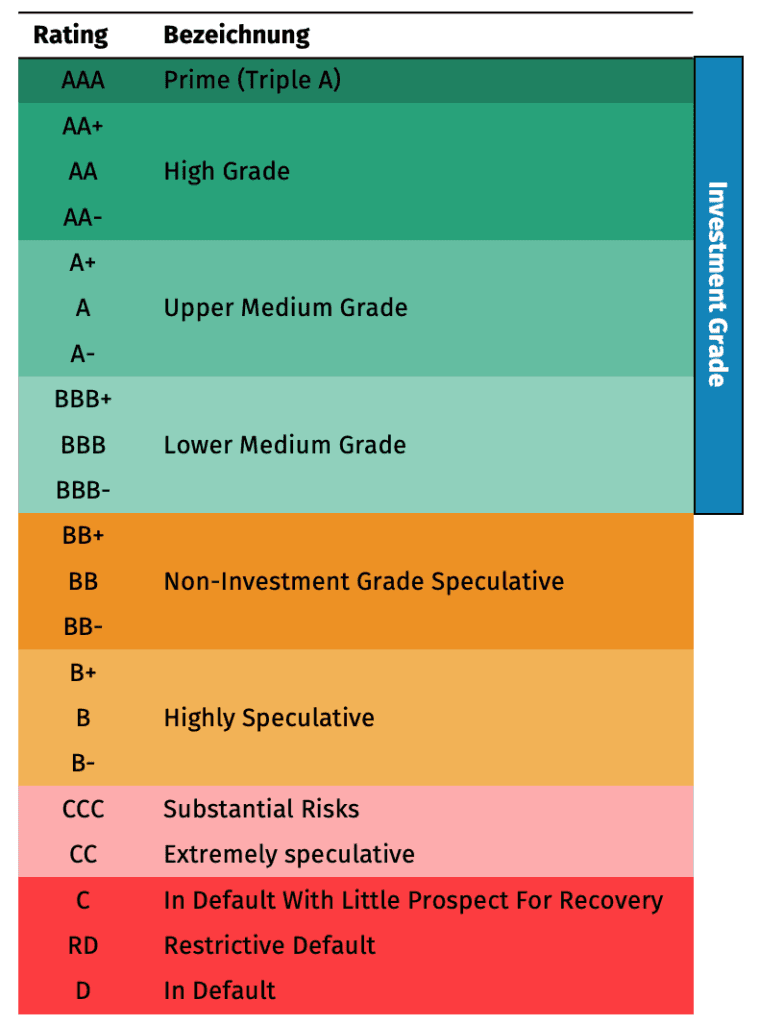

Ratingskala von Standard & Poors, Stand 31.03.2020

Die Rating-Agenturen selbst veröffentlichen nur wenig Details über ihre Ratingverfahren. 97 % aller Ratings weltweit stammen von den vier größten globalen Ratingagenturen: Moody’s, Standard & Poor’s, Fitch und DBRS. Diese haben jeweils ihre eigenen Bewertungsskalen und Buchstabenschlüssel.

Bei Standard & Poor’s z. B. reichen die Bewertungsklassen oder auch Notches genannt von AAA bis D. AAA ist die höchste Bonitätsstufe und wird häufig auch “Triple-A” genannt. Anleihen mit Rating D sind zahlungsunfähig.

Allgemein gilt: Je höher das Rating, desto einfacher und günstiger ist es für einen Kreditnehmer, sich mit Fremdkapital zu versorgen. Im Gegenzug bedeutet dies, dass eine Anleihe mit einem niedrigeren Rating eine höhere Rendite bieten muss, um Anleger für das höhere Ausfallrisiko zu kompensieren.

Investment Grade: Das Gütesiegel

Das Gütesiegel “Investment Grade” bezieht sich auf die Kreditwürdigkeit des Emittenten und bescheinigt Anleihen anlagewürdige Bonität. Damit eine Anleihe diesen Titel tragen darf, muss diese nach dem Bewertungssystem von Standard & Poor’s mindestens die Note BBB oder nach dem von Moody’s die Note Baa3 erhalten haben.

Alle Bonds mit einem schlechteren Rating werden der Kategorie “Non-Investment Grade” zugewiesen. Diese Kategorie wird häufig auch als “High Yield” betitelt. Diese “High-Yield”-Bonds oder auch Hochzinsanleihe genannt, sind spekulative Anlagen, die eine vergleichsweise hohe Rendite bieten, aber zugleich auch ein hohes Ausfallrisiko aufweisen.

Da viele institutionelle Anleger wie Pensionskassen aufgrund gesetzlicher Bestimmungen lediglich in Bonds der Klasse Investment Grade investieren dürfen, ist es für eine Anleihe bzw. deren Emittenten besonders erstrebenswert dieses Rating zu erreichen.

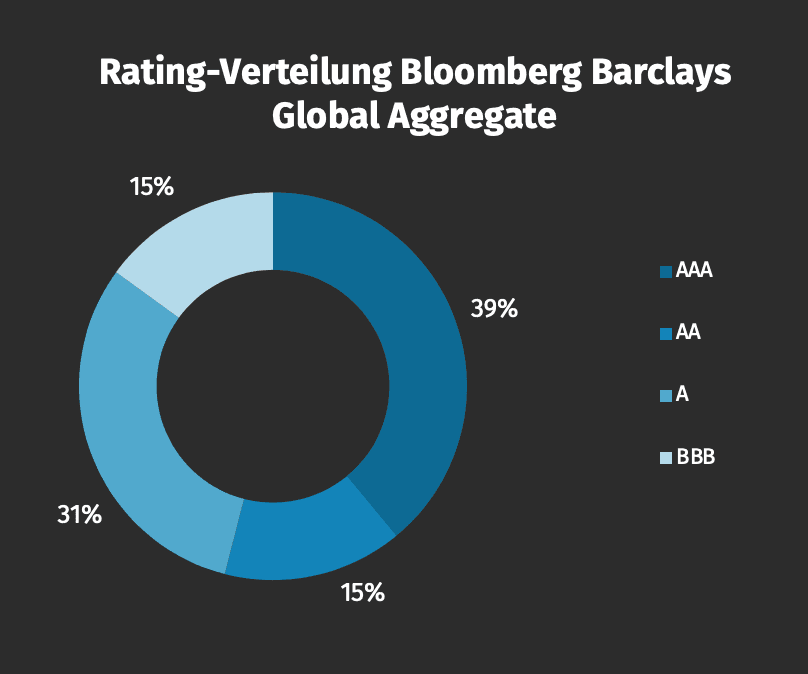

Wie häufig sind welche Ratings?

Der Bloomberg Barclays Global Aggregate Index ist der weltweit größte Index für Investment Grade-Anleihen und stellt zugleich einen wichtigen Referenzwert für Anleger dar. Der Index enthält dabei sowohl Staats- wie auch Unternehmensanleihen. Mit über 21.000 Einzeltiteln ist der Index repräsentativ für das gesamte Investment Grade-Universum.

Im Bloomberg Barclays Global Aggregate Index entfällt auf 39% der Anleihen die höchste Bonitätsstufe AAA. 15% der Anleihen haben das zweit-höchste Rating AA, gefolgt von 31% mit dem Rating A. 15% der Anleihen sind in der Rating-Kategorie BBB zu finden. BBB ist das schlechteste Rating, das noch als Investment Grade bezeichnet wird.

Abbildung rechts: Verteilung der Indexkomponenten des Bloomberg Barclays Global Aggregate Index nach Rating; Stand 31.03.2020

Der Verlust des Investment Grade-Ratings

Es kommt regelmäßig vor, dass eine Anleihe nach einer Neubewertung ihren “Investment Grade”-Status verliert. Grund für eine solche Ratingmigration kann eine allgemeine Verschlechterung der wirtschaftlichen Rahmenbedingungen (z.B. Rezession), branchenspezifische Veränderungen oder finanzielle Probleme des Kreditnehmers sein.

Da sich die Anleihe nun im spekulativen Bereich (Non-Investment Grade) befindet, kommt es häufig zu einem starken Kursverfall. Dies ist nicht zuletzt dadurch bedingt, dass viele institutionelle Anleger nun verpflichtet sind, diese Anleihe abzustoßen.

Prinzipiell existieren Anleiheratings für jegliche Ausgeber von Anleihen. Dies können Unternehmen, Kreditinstitute, Versicherungen oder auch Länder sein. Während bei Unternehmen vor allem betriebswirtschaftliche Kennzahlen relevant sind, fließen bei Länderratings wichtige ökonomische Kennzahlen wie Bruttoinlandsprodukt oder Investitionsvolumen, aber auch weiche Faktoren wie politische Stabilität in die Analyse mit ein.

Aktuell gibt es weltweit lediglich neun Länder, die von allen wichtigen Ratingagenturen die beste Bonitätsnote AAA halten. Im Gegensatz zu den drei größten Volkswirtschaften USA, Japan und China, ist Deutschland in diesem elitären Klub vertreten. Die restlichen acht Länder mit Triple-A-Rating sind Kanada, Dänemark, Liechtenstein, Luxemburg, Niederlande, Schweden, Norwegen, Schweiz und Singapur.